- 3

- 1

- ♥ 收藏

- A大中小

今年年初,反映A股各行业代表性龙头公司股票整体表现的中证A50指数重磅发布。指数采用全新的编制方法编制,更符合中国经济发展新趋势,一经发布,便受到市场广泛关注。

中证A50指数是什么?究竟有何特点?它与其他宽基指数有什么不同?本期,我们将通过与“老牌”宽基指数沪深300指数的多维度比较,帮助投资者明确两者的区别,也进一步了解中证A50指数这张A股市场“新名片”。

一、指数构成:龙头汇聚,更聚焦的核心资产

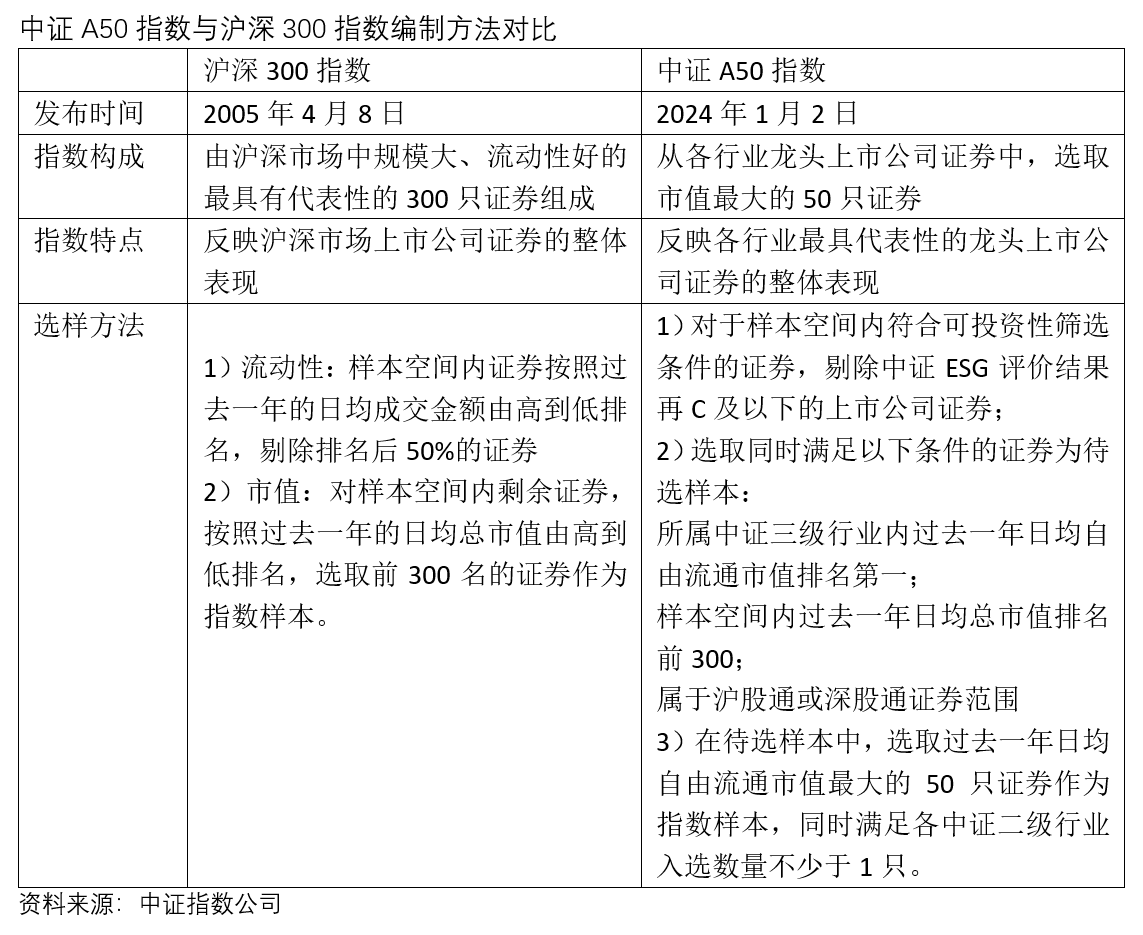

首先,我们来看沪深300指数和中证A50指数的定义与构成。

沪深300指数,由沪深市场中规模大、流动性好的最具代表性的300只证券组成,以反映沪深市场上市公司的整体表现。中证A50指数,是从各行业龙头上市公司中,选取市值最大的50家作为指数样本,以反映各行业最具代表性的龙头上市公司证券的整体表现。

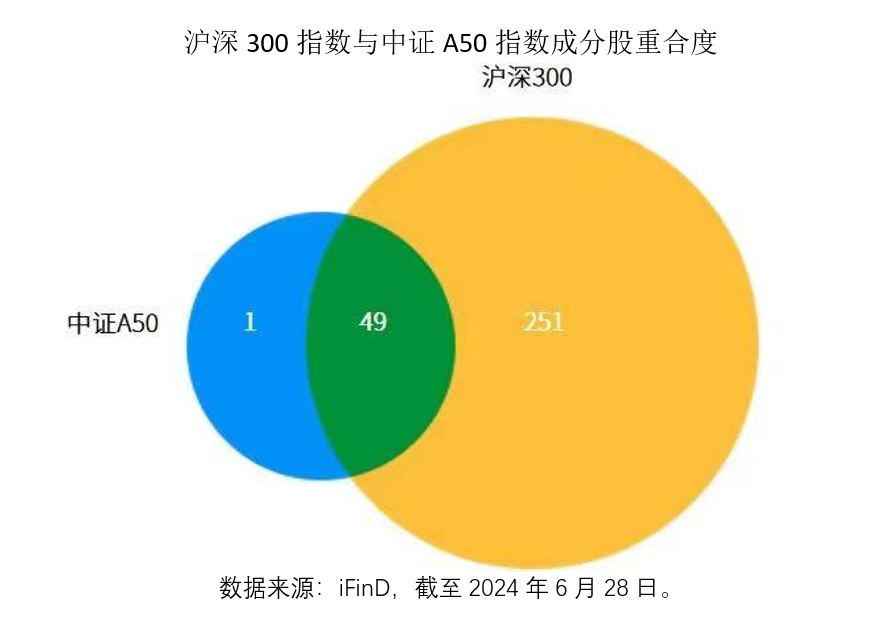

两个指数的编制都会考虑样本的市值排名,目标都是聚焦A股的核心资产,因此对比沪深300指数和中证A50指数的成分股可以发现,中证A50指数成分股大概率也是沪深300成分股。

但因中证A50指数将成分股精简到50只,所以相比沪深300更加聚焦。两个指数的前十大权重股的对比也显示,中证A50指数的持股集中度相对更高。

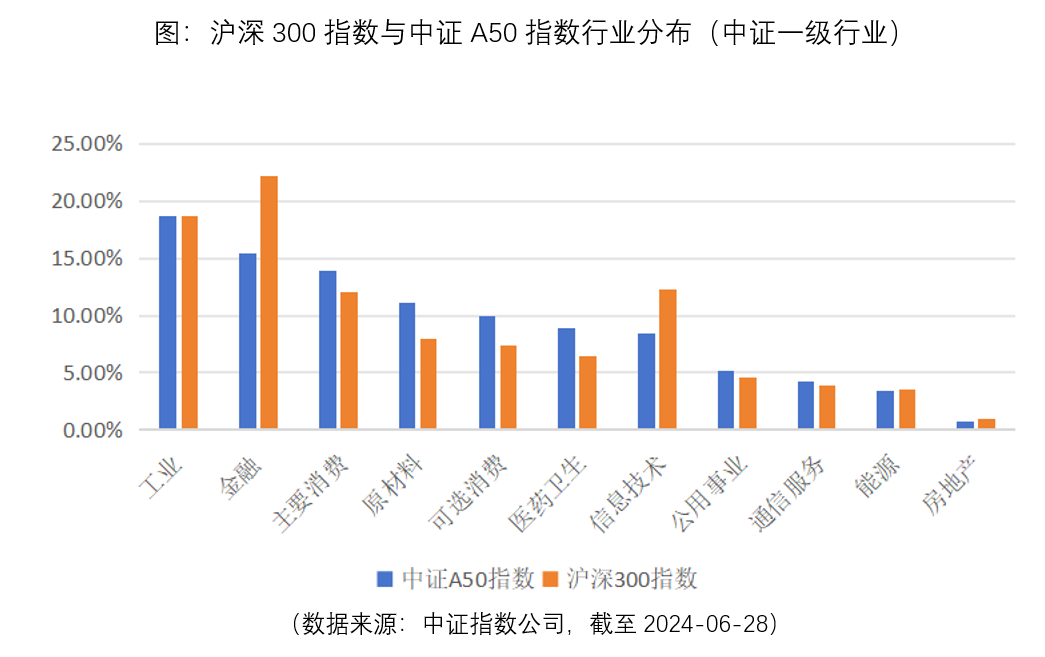

二、行业分布:分布均衡,更偏重新经济领域 在中证A50指数的编制方案中,还实现了下沉到中证三级行业选龙头,且兼顾中证二级行业离散度,关注行业均衡。在这些规则下,中证A50指数既能兼顾行业龙头属性,又可避免同一行业过于集中,所以可以看到,在行业分布方面,两大指数的侧重点也有所不同。 在沪深300指数中,占比前三的中证一级行业分别是金融(22.14%)、工业(18.65%)和信息技术(12.26%)。相比之下,中证A50指数占比前三的分别是工业(18.68%)、金融(15.39%)和主要消费(13.94%),从行业占比分布来看,单一行业的集中度有所降低。

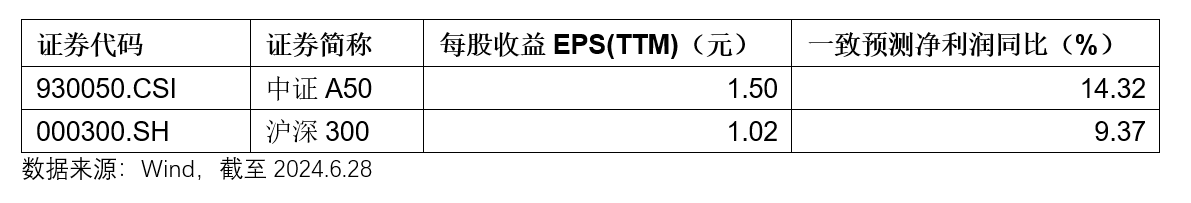

此外,相较于沪深300指数,中证A50指数金融行业的权重较低,整体行业分布更为均衡,在维持“大市值”属性的同时,纳入了更多新经济领域龙头公司。具体来看,中证A50指数中原材料(+3.18%)、可选消费(+2.56%)、医药卫生(+2.43%)等代表新经济的行业占比更高。 三、历史业绩:弹性更高,中长期业绩相对更优 通过指数盈利相关指标的比较,可以看到,中证A50指数的盈利能力或比沪深300指数更强。

回看指数的历史业绩,自2014年12月31日指数基日以来,截至2024年6月底,中证A50指数累计收益率36.79%,同期沪深300指数累计收益率-2.04%。

此外,中证A50指数在编制方法中加入“剔除中证ESG评级C及以下的证券”的规则,旨在降低样本股负面风险事件的概率。因其引入ESG可持续投资理念,指数成份股具有较好的ESG评分与公司治理水平,也对中证A50指数中长期表现产生积极影响。 但需同时注意,从波动性和最大回撤角度来看,中证A50指数相对沪深300指数波动更大,属于弹性更强的指数。在年化波动率方面,沪深300指数近三年年化波动率为15.26%,同期中证A50指数为16.50%。在最大回撤方面,沪深300指数近三年最大回撤为-39.2%,中证A50指数近三年最大回撤为-40.27%。(数据来源:iFinD,截至2024.6.28) 总体来说,中证A50指数和沪深300都是聚焦A股的核心资产,但中证A50指数更聚焦,弹性也更大,沪深300指数更全面,波动也更小。投资者可以根据自己的投资偏好和对市场的判断理性选择。 摩根中证A50ETF(560350):份额居前,流动性良好,设置季度强制分红机制 摩根中证A50ETF为首只登录上交所的中证A50ETF。截至2024年8月2日,摩根中证A50ETF最新份额41.06亿份,在同标的ETF中位居第三位;自3月12日上市以来日均成交额2.30亿元,上市以来日均成交笔数3919笔,流动性良好。(数据来源:Wind) 此外,摩根中证A50ETF特别增设了季度强制分红条款。该基金在基金合同中约定,每季度最后一个交易日ETF相对标的指数的超额收益率为正时,会强制分红,收益分配比例不低于超额收益率的60%,帮助投资者实现ETF持有和现金分红“两手抓”:一方面,可以通过长期持有ETF享受中国新经济增长的红利,争取基金净值增长回报;另一方面可以通过ETF定期分红机制,每季度都有机会获得一部分现金落袋可供自由支配,获得了特别的ETF持有体验。 注:摩根中证A50ETF于2024年3月12登录上交所,是首只在上交所上市的中证A50ETF。摩根中证A50ETF分红条款具体内容以基金合同为准。特别提示:摩根中证A50ETF的基金分红不一定来自基金盈利,基金分红并不代表总投资的正回报。 中证A50指数(“指数”)由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。 中证A50指数2023、2022、2021、2020、2019年年度收益率分别为-12.42%、-21.19%、-5.38%、33.41%、43.71%。 上投摩根基金管理有限公司于2023年4月正式更名为摩根基金管理(中国)有限公司。摩根基金管理(中国)有限公司在中国内地使用「摩根资产管理」及「J.P. Morgan Asset Management」作为对外品牌名称,与JPMorganChase & Co.集团及其全球联署公司旗下资产管理业务的品牌名称保持一致。摩根基金管理(中国)有限公司与股东之间实行业务隔离制度,股东不直接参与基金财产的投资运作。 风险提示:投资有风险,在进行投资前请参阅相关基金的《基金合同》、《招募说明书》和《基金产品资料概要》等法律文件。本资料仅为公开宣传材料,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,同时基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。观点和预测仅代表当时观点,今后可能发生改变。本产品由摩根基金管理(中国)有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本材料为公开宣传材料,受雇于摩根基金管理(中国)有限公司并被授权的员工可基于产品或服务沟通目的通过个人朋友圈转发。未经授权请勿转发。本材料仅在中国内地分发,且仅针对中国内地的有关适格投资者。2024070045