又是半年过去了,当进度条达到50%的时候,你的目标完成了多少呢?

上半年的回顾

基准

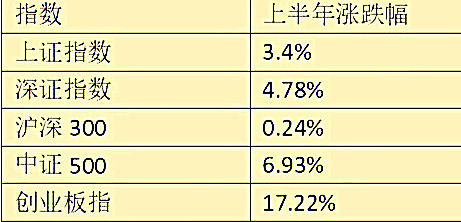

上半年的A股市场还是很丰富多彩的,有猛烈的上涨,有更猛烈的下跌,还有漫长无趣的震荡。在这样的市场里,机会看似有的是,却有很难去捕捉。各主流指数的表现如下:

沪深300指数最拉胯,创业板指一枝独秀,而去年比较衰的中证500则有点翻身的迹象。

宽基指数也能反映出一些结构性行情的特征:创业板得益于生物医药、新能源等行业的拔群表现才能遥遥领先于其他指数,中证500的复苏则受益于周期股的强势,瞧不上眼的煤炭、钢铁股,好好表现了一把。沪深300指数的疲软,主要是大盘蓝筹股的弱势拖累,一方面金融地产等相关行业表现低迷,另一方面估值高企的蓝筹股走势也被压制。今年除了押对行业,最重要的是发掘一些业绩有支撑、估值低估或合理的中小盘个股。

基金又赢了

从主动权益基金的平均业绩来看,基金又赢了,偏股各类型基金不管怎么分类,收益大致落在6%-10%这个区间里。对比主流宽基指数,除了“神创”,没有怕的。

不过对于基金投资者来说,可能投资基金的收益并没基金表现理想,原因有二:一是规模偏大的基金,普遍业绩不如以往高光,收益靠前的基金经理基本都是以前不熟悉的面孔,明星基金经理的比例奇低;二是这些明星基金经理的产品,拉胯的时间点在春节后,这种现象一直持续到现在,当初追高或者调整后拥抱抗跌大佬的,收益和体验都可能比较糟糕。

所以规模魔咒的说法又开始兴起,曾经那么强的信心很快就在业绩面前动摇了。半年,好像很长时间,又好像很短。“这次不一样”,不是那么好说出口的。

下半年的展望

年初的展望回顾参见:《21年投资基金的一点构想》

大局

从宏观的角度来看,从基本面、资金面来看,下半年大概率还是延续上半年的态势,很难呈现出一边倒的情况,市场太乐观就需要警惕,太悲观就需要贪婪一些。短期波动可能受到种种意外情况的影响,但是很难有力量可以压倒另一边。

大势

在没有大趋势的情况下,各方资金还是比较“鸡贼”的,一方面是走“资金流”,大家靠“抱团”取暖,靠猜别人买什么来决定自己买什么;另一方面,是走短期基本面流,也就是追逐景气,达成共识的好赛道好个股,追逐业绩超出预期的;市场争议比较多的行业和个股,追逐业绩反转的。

沿着这个思路,可能需要我们更有预见性、提前量,这会对于我们提升收益很有帮助!

从来如此,便对么?

柠檬君投资基金十多年,经历了很多,也看到很多的转变。其实“鸡贼”也是当前市场的主流,基金经理的大流是在从风格投资转到景气度投资。

而景气度投资,基本上又是两个方向:一是中观景气度,也就是行业/主题的角度,去追逐几个月或者一年业绩很抢眼的行业或者投资主题,有一定的行业轮动;二是个股层面的景气度,去捕捉中短期业绩相对出彩的公司,不断调整到最强势的个股。

这几年这两个思路出发进行投资,出了不少的明星基金经理。最近几个月的行情,让坚持风格投资的基金经理压力山大,同样是管理数百亿资金,明明闪转腾挪对于做轮动的基金经理更不利,现实却是人家还能在中游甚至偏上的位置待着,做风格投资的都快沉底了……

所以谨慎开始被质疑是错误的,但是谨慎一些真就是错误的吗?存在即合理不假,高高在上的价格,肯定是有道理可解释的,但是这些道理并不能持续作为支撑。

谨慎不一定是对的,但是谨慎大概率可以让你过得四平八稳,激进也不见得是坏事,冒险可能让你的人生更精彩。