双十一疯狂抢购悄然开启!昨日(11月1日),特斯拉中国官网也上线了一款全新金融产品,消费者通过最低零首付的融资租赁模式,就可以购买特斯拉汽车,国内市场销量有望快速增长。此外,10月25日美国老牌汽车租赁巨头赫兹一口气下了10万辆的订单。受到各种利好消息刺激,特斯拉股价今年以来大涨71.27%,总市值突破1.2万亿元。

A股新能源题材的走势,与特斯拉股价遥相呼应。比如今年以来,Wind盐湖提锂指数累计涨幅约216%,Wind锂矿指数累计涨幅约193%,Wind风力发电指数累计涨幅约75%,Wind光伏指数累计涨幅约65%,Wind储能指数累计涨幅约60%,Wind新能源汽车指数累计涨幅约41%。

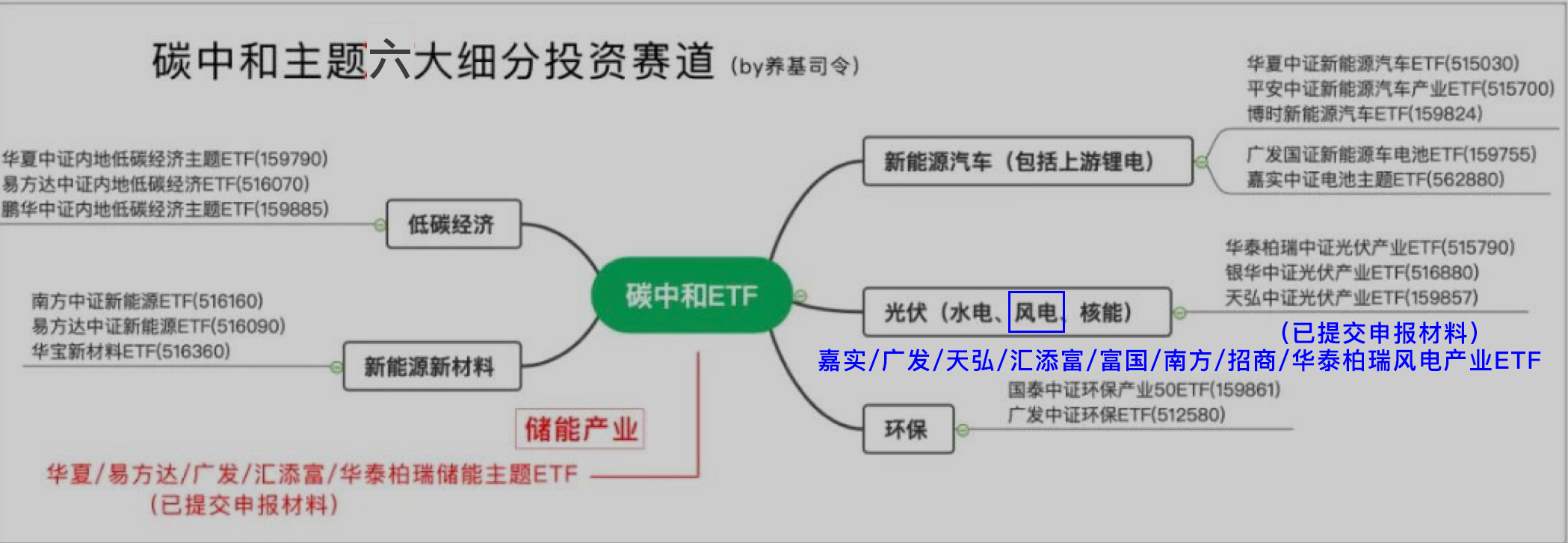

司令在今年8月19日,为大家介绍过六大新能源(碳中和主题)细分赛道,分别是:新能源汽车行业(包括上游锂电)、光伏/水电/风电/核能、环保行业、新能源和新材料行业、低碳经济主题以及储能产业,供长期看好新能源赛道的小伙伴“长持短炒”进行参考。

尽管还没能盼来储能产业ETF,倒是有另外一种新能源细分行业指数ETF悄然申报!嘉实/广发/天弘/汇添富/富国/南方/招商/华泰柏瑞8家基金公司,刚刚申报了中证风电产业指数ETF。从六大新能源细分赛道来看,属于光伏/水电/风电/核能大类。

根据中证指数官网介绍,中证风电产业指数(代码:931672)是从两市选取不超过50只业务涉及风电产业上游材料和零部件、中游风机及其他相关配套设备、下游建设与运营的上市公司作为成分股,以反映风电产业整体表现。该指数以2014年12月31日为基日,以1000 点为基点。

Wind数据显示,截至2021年11月1日,风电产业指数市盈率TTM为35.15倍,储能产业指数市盈率TTM为72.71倍,前者远低于后者。那么,CS风电产业与CS储能产业相比,历史表现孰强孰弱?前十大重仓股有何区别?前者较低的市盈率是否意味着后市有更多的向上空间?今天,指数对对碰栏目就一起来看看。

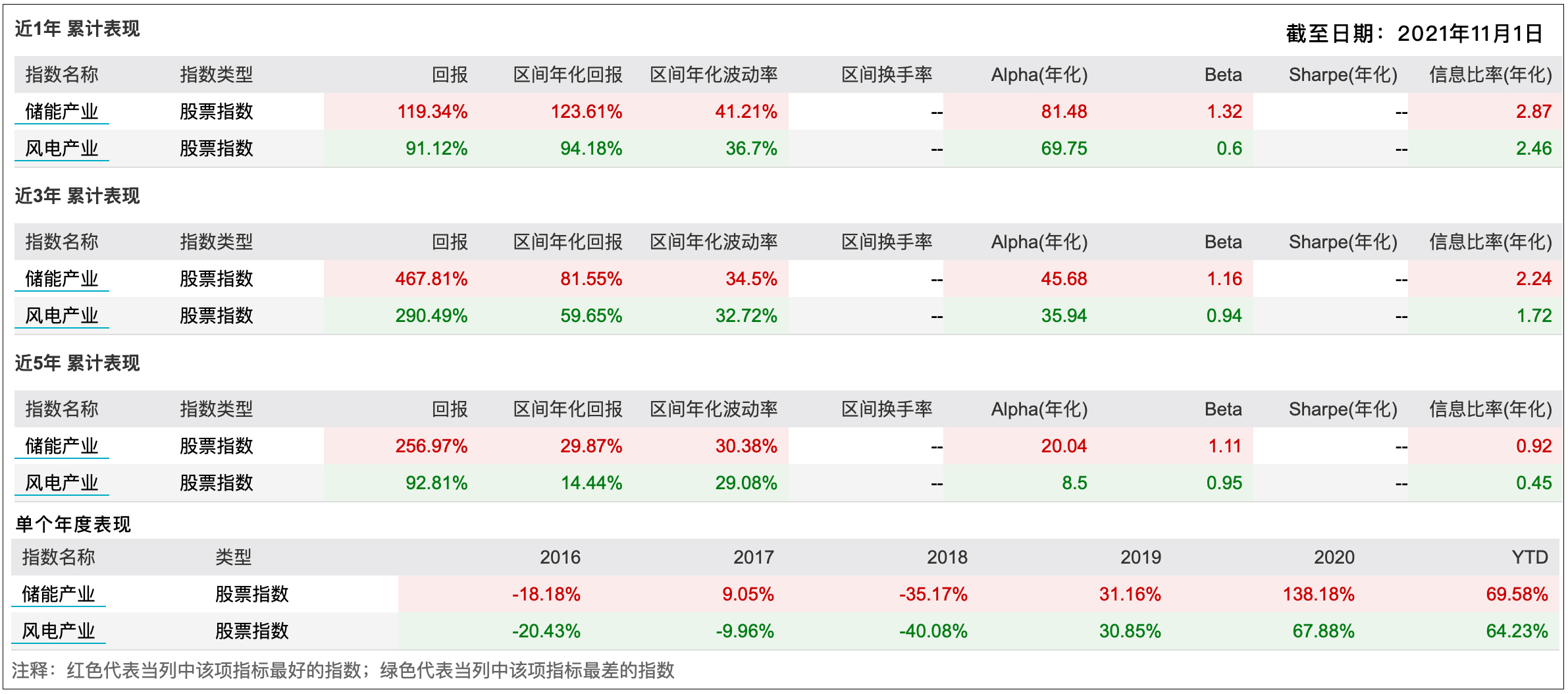

Wind数据显示,截至2021年11月1日,近一年以来CS风电产业累计上涨91.12%,CS储能产业累计上涨119.34%;近三年以来CS风电产业累计上涨290.49%,CS储能产业累计上涨467.81%;近五年以来CS风电产业累计上涨92.81%,CS储能产业累计上涨256.97%。从单个年度来看,2016-2019年,CS储能产业略微跑赢CS风电产业,但是2020年两者表现差异较大,前者上涨138.18%,后者仅上涨67.88%。而今年以来两者上涨幅度又比较接近。可见,过去五年时间里,除了2020年以外,CS风电产业与CS储能产业的走势都比较相近。

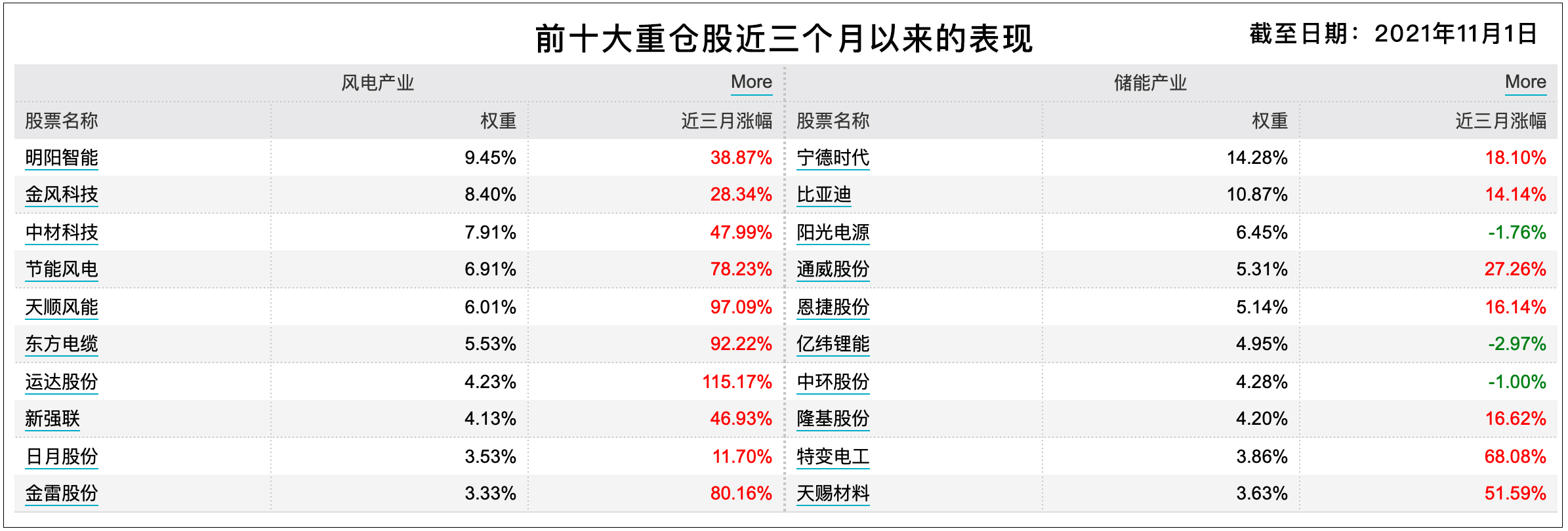

再来看看两只指数重仓股有何不同?Wind数据显示,CS风电产业前十大重仓股依次是:明阳智能、金风科技、中材科技、节能风电、天赐风能、东方电缆、远达股份、新强联、日月股份、金雷股份(说实话,有些个股司令也比较陌生),而CS储能产业前十大重仓股依次是:宁德时代、比亚迪、阳光电源、通威股份、恩捷股份、亿纬锂能、中环股份、隆基股份、特变电工、天赐材料(相信大家都非常熟悉)。从市值风格来看,CS风电产业明显小于CS储能产业。值得注意的是,前者10只重仓股近三个月以来的表现普遍要比后者更好。以刚过去的九月份为例,CS风电产业月度涨幅为24.69%,而CS储能产业月度涨幅为13.57%。

从上个月举办的北京国际风能大会来看,风机大型化趋势明显。全球最大功率7.XMW陆上风力发电机成功下线,叶轮直径达195米;而海上机型基本都在7MW以上,最大功率进行为16MW,叶轮直径达256米,喜欢自己选股的小伙伴可以关注技术上拥有高壁垒的上市公司。

10月19日,国家能源局综合司下发了《关于积极推动新能源发电项目能并尽并、多发满发有关工作的通知》,指出加快风电、光伏发电项目建设并网,增加清洁电力供应,既有利于缓解电力供需紧张趋势,也有利于助力完成能耗双控目标,促进能源低碳转型。此外,随着国补到期,广东、江苏等沿海省份及城市也陆续推出各自的海上风电发展规划,风电平价时代有望加速到来。

好了,从储能产业VS风电产业对对碰情况来看,两只指数都拥有着不错的前景,对新能源细分赛道感兴趣的小伙伴都可以关注。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~