——基金经理画像:招商基金王奇玮

大部分成长风格经理都比较偏好景气度成长,即阶段性的高增速,但任何方法用的人太多都会有失效的风险。

最近用行业景气度投资的经理太多了,甚至曝出新能源、光伏等板块的研究员,已经开始追逐每周数据了,大家普遍感叹“太卷了!”。

在这种情况下,想要通过掌握信息差,在高景气的行业获取超额收益越来越难,反而在拥挤的交易下,容易出现踩踏风险。

此外:景气高的公司还有以下问题:

高增速不可持续,30%以上增长一般维持不了3年以上;

业绩增速不代表有现金收入,没有现金流可能意味着风险;

景气会吸引更多竞争对手,造成盈利能力下降。

因此,投资成长股并不是简单的比拼短期增速和信息差,还需要对企业的商业模式和长期价值有更多的洞见。

我最近发现了一位成长风格基金经理——招商基金的王奇玮,他的业绩排名全市场前5%,管理规模规模才28亿,绝对是被市场低估了。

王奇玮对成长股有着独特的理解,他认为“景气成长”有短期爆发性,但缺乏可持续性,反而有可逆性。更加关注“周期成长、价值成长”,陪伴优秀企业的成长,获取真正的成长价值。

本期【基金经理画像】为大家介绍——招商基金王奇玮

基本情况

王奇玮2011年加入长江证券,2014年12月加入招商基金,2017年开始管理基金,已5年多投资经验,穿越一轮牛熊。

业绩情况

代表作招商安达灵活配置(217020),王奇玮于2017年11月30日开始管理,截止2022-7-29(下同),收益率为167.29%,年化收益率为23.27%,同期排名109|2138(前5%),尤其是与其他成长风格经理的对比中,王奇玮的业绩排名拔尖。

今年以来也表现不错,取得了4.32%的正收益,同期排名65|2199。(数据来源:choice)

需要强调的是,该基金的股票仓位上限只有80%,而其他偏股基金仓位能达到95%。也就是说,王奇玮用8成股票仓位就取得了如此优秀的业绩。

下图区间内为该基金的净值(红线),以及相对于沪深300的累计超额收益(黑线)

定量分析

(以招商安达灵活配置为例)

1、持仓情况

2022Q2持仓以新能源和新能源汽车板块为主,行业很集中。

以上仅为对指数成分股的列示,不构成对上述股票及行业的推荐

以上仅为对指数成分股的列示,不构成对上述股票及行业的推荐

前十持仓平均PE为92.6,平均PB为11.5,ROE为12.4%,平均市值3424亿,呈现出大盘成长的特征,估值较高。(数据来源:)

2022Q2前十集中度为52.72%,任职以来平均约为50.9%。组合持仓数一般在20只左右。考虑到80%的股票仓位,王奇玮的持股水平算是比较集中了。(数据来源:choice)

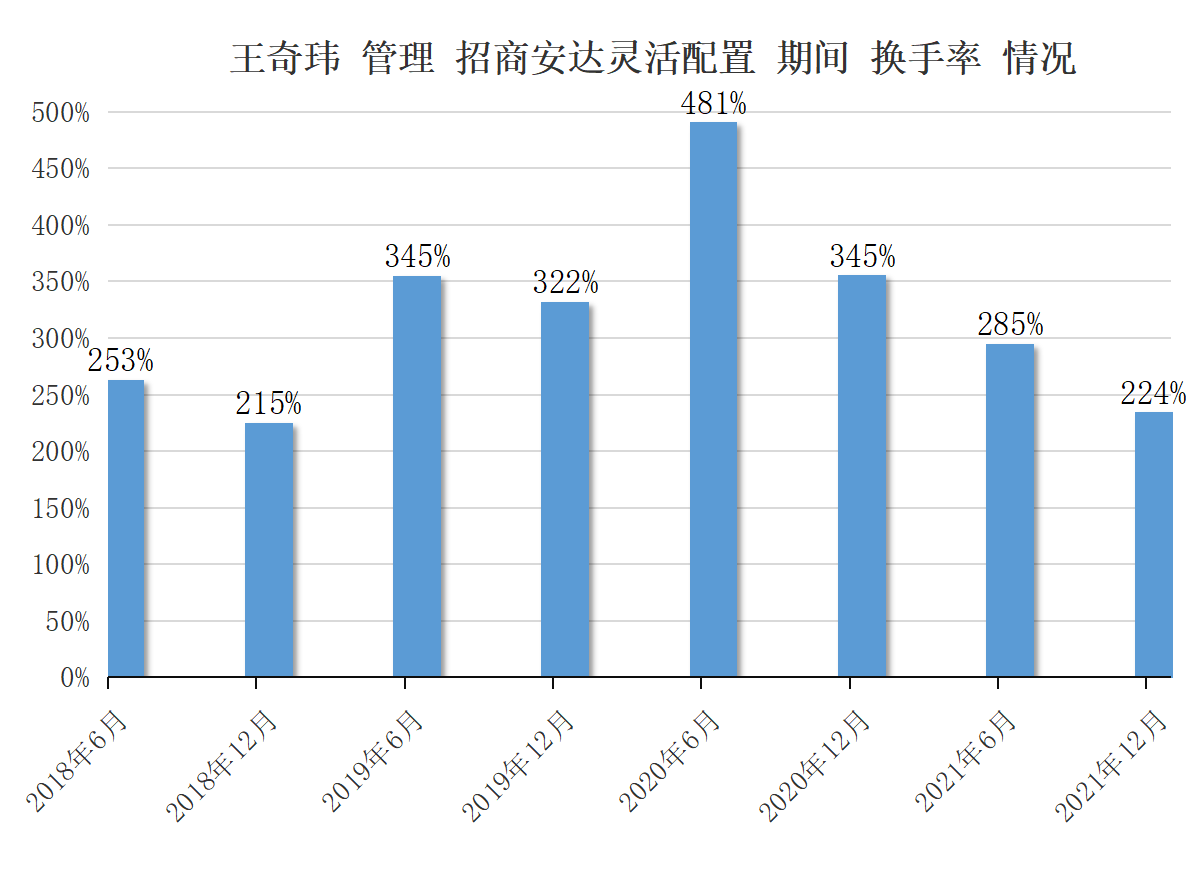

2、换手情况

任职以来平均年度换手率为272%,属于行业平均水平。

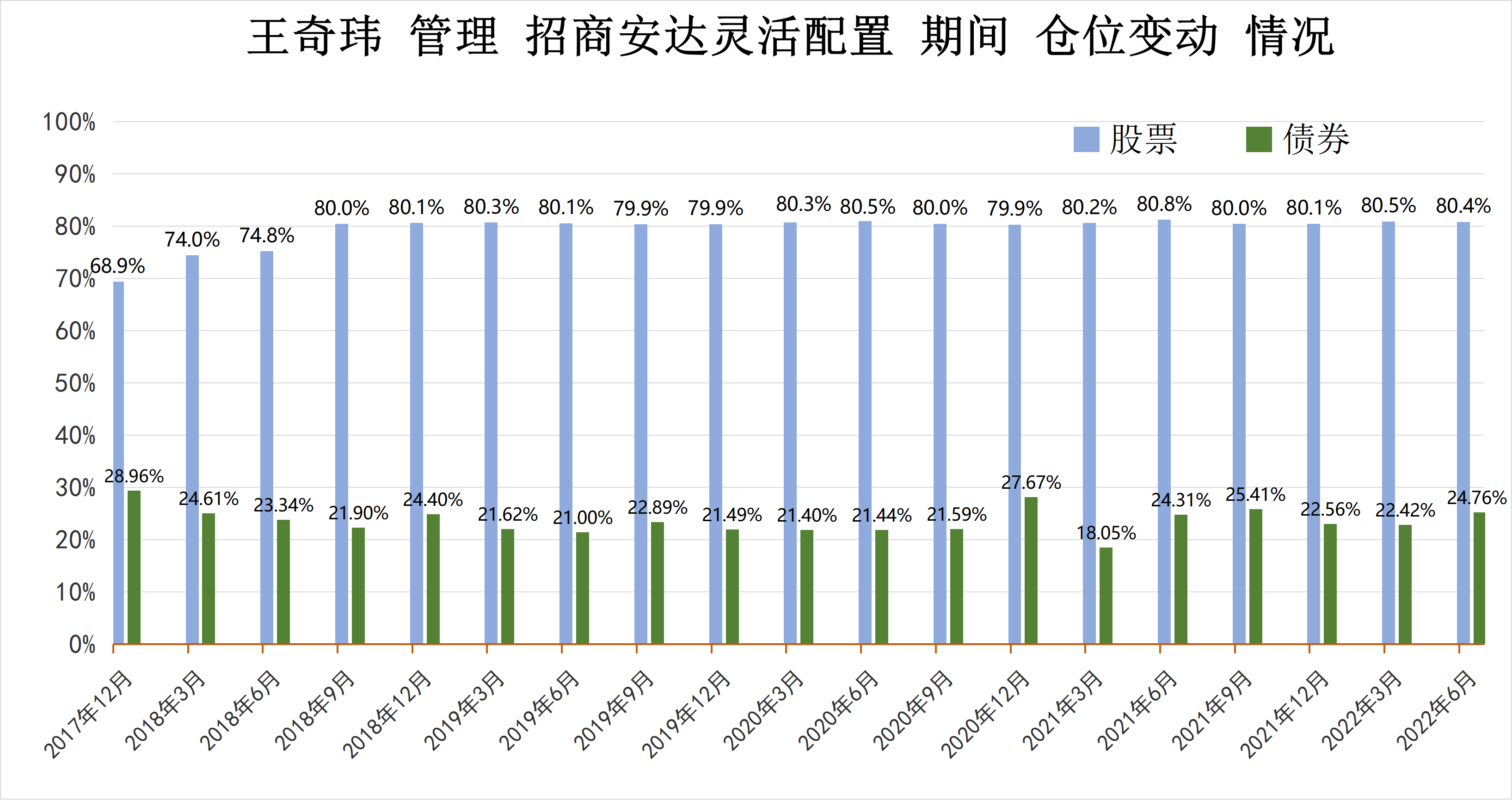

3、仓位变动

招商安达灵活配置的股票比例为20%-80%。王奇玮接手建仓后,一直保持了高仓位运作,股票仓位基本上不做调整。

数据来源:choice

还会配置20%左右的债券仓位,不过这部分也以可转债为主,而且是都是一些股性较强的转债。

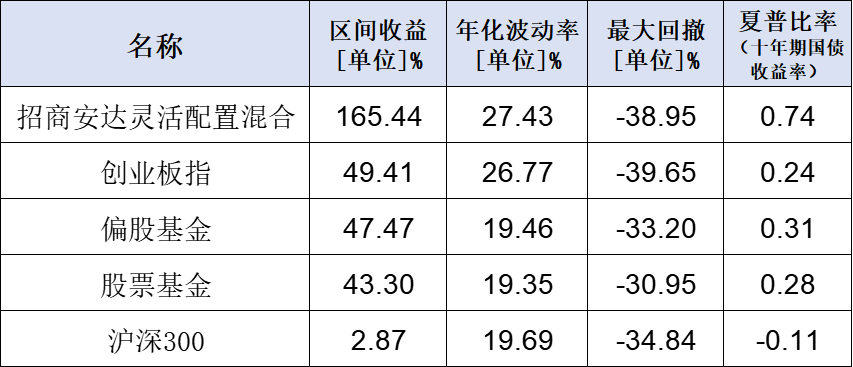

4、风险控制情况

下图是王奇玮任职以来的风控情况,对比一些基准指数

可以看到,王奇玮的组合波动相对也比较大,这与他投资较为集中有一定的关系。

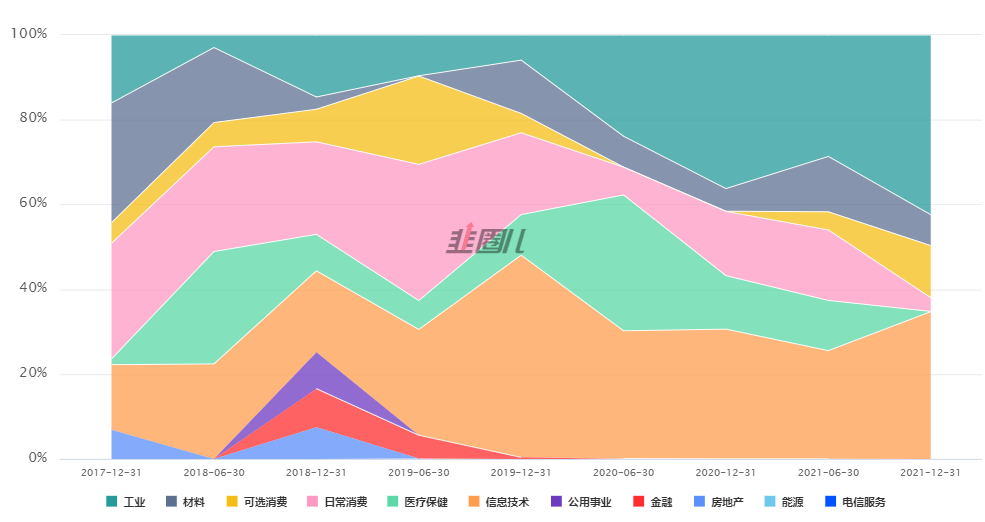

5、能力圈及行业配置

在长江证券,王奇玮曾任食品饮料小组组长,来招商基金后,逐渐拓展能力圈,目前比较擅长医药、消费、新能源、高端制造、TMT。

管理基金以来,王奇玮的组合既有分散也有集中,目前配置相对集中于新能源和TMT板块。

数据来源:韭圈儿,按照wind一级行业

6、管理的基金情况

王奇玮目前管理5只基金,截至2022Q2,管理总规模27.99亿。还有一只新发基金,具体情况见下表。

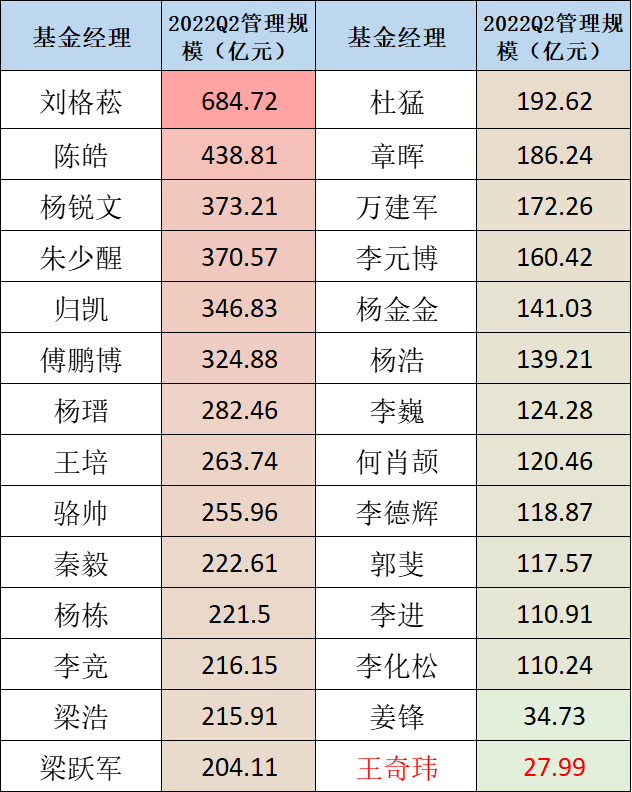

下图是部分知名成长风格基金经理的管理规模情况,王奇玮的规模很小,当前被市场低估。

投资理念

王奇玮的投资理念是:在能力圈内自下而上寻找可持续成长的商业模式,分享其内在价值,陪伴共同成长。

如果用量化指标进行归纳,可表述为“15-20-25”的选股框架,即15%以上的ROE,20%以上的现金流占比,以及25%左右的持续成长性。

(1)可持续成长:淡化阶段性的景气,多关注2-3年、3-5年的复合成长率,增速在25%以上的,可以认为是持续成长性不错的公司。

(2)商业模式:好的商业模式要能提供好的回报率,15%以上的ROE水平可以认为是不错的商业模式。

(3)内在价值:通过自由现金流的方式来规避不好的商业模式,自由现金流占收入比重20%以上。

王奇玮把成长分为三个维度——景气成长、周期成长、价值成长。

景气成长——久期最短的成长,也是相对比较可逆的成长,即基于行业的景气成长。例如周期品由于供需带来的价格波动就属于景气成长,这类成长短期爆发性可能比较强,但持续时间比较短。

周期成长——指生命周期具备很大提升空间的细分领域,或是渗透率具备较大提升空间的细分行业,即行业的周期成长性。例如工程机械领域的挖机、医疗器械、国产替代、光伏平价、电动车等。

价值成长——久期最长、成长最不可逆的,是完全基于公司自身的护城河或是竞争优势所带来的成长,即价值成长。最典型的表现是来自于公司市占率的提升。

王奇玮会相对淡化景气成长,更关注久期更长、相对更不可逆的周期成长和价值成长,即更强调基于行业的渗透率提升以及公司市场份额的提升,尤其关注价值成长的投资机会。

在个股选择方面,王奇玮个人比较偏好的商业模式有4类:

(1)能够掌握定价权的商业模式。包括创新的差异化和品牌力带来的定价权。

(2)具备通过标准化与连锁化扩张能力的商业模式。比如药店、医疗服务检测行业、食品工业化。

(3)从卖产品到卖服务的商业模式。实现了低频购买到高频购买的升级。例如创新药领域的CRO、CMO,医疗器械领域的IVD、化学发光试剂等。

(4)通过较高的转换成本或较强的网络效应形成客户粘性的商业模式。比如SaaS通过网络效应形成了很强的客户粘性,防水和管材的商业模式是通过比较高的转化成本实现很强的客户粘性。

另外,王奇玮还会比较关注公司的价值观,坚决回避价值观不好的公司。

在交易换手方面,王奇玮换手不多,前十持仓相对稳定,只要基本面没有变坏,对估值有一定的容忍度。

在风险控制和组合构建上,他会在能力圈内做适度的行业分散和市值分散,更多的是依靠选择好公司来控制风险,他相信好公司或许会因为短期情绪问题或是风格问题有调整,但长期来看,一定是不断成长、不断新高的。

结语:在目前成长风格经理普遍管理规模较大,且普遍关注短期业绩增速的情况下,我们应该更多的寻找那些管理规模小一些,眼光更长远一些的基金经理。

这样可能有机会获得更多超额收益,并且规避一些交易拥挤的风险。这位规模小、业绩好、眼光远的基金经理,大家可以关注一下~

零城投资,专注基金研究,关注我们,获取更多相关分析文章。

提示:基金有风险,投资需谨慎!上述仅为当前观点和看法,今后可能发生改变。本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金评价结果及排名不是对未来表现的预测,也不应视作投资基金的建议。投资者应认真阅读《基金合同》、《招募说明书》和《风险揭示书》(如有)等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。