本篇文章分为三部分,经验分享、应对之策和现在的市场,在这被媒体渲染的“牛市”氛围下,希望可以给读者带来些许启发。

经验分享

继上篇文章的结构,先说我的投资经验,凭着印象回忆。这期间就没有投资账本的借助了,因为在2018-2021的牛市期间,我也是新手,犯了很多错误。

2018年末:市场底部

第一次听银行工作人员说起股市和基金,我只知道那会儿跌的很惨。

2019年末:翻倍基金出现,牛市初见

本着对金钱的渴望,第一次下载了天天基金、同花顺基金软件,并注册开户,那会儿懵懵懂懂,翻倍基出现,尝试买了几只基金(都是软件页面开屏推荐的),有当年的冠军广发刘格崧、申万菱信任琳娜(现任招商基金)、南方萧嘉倩(现任鹏华基金)等等,这些基本都是当年的排行榜前几位,天天刷估值,当日涨幅比估值高,一个月左右,赚了20%左右,真爽。

2020年初~6月:疫情危机,加速上涨

新冠肺炎疫情到来,春节后开盘跌停,跌幅在7~10%,当时很慌,直接卖了,随后就是报复性上涨,错过了,很懊悔。

随后,我开始查阅资料,主要有各类大V的基础科普、基金经理访谈、各类投资书籍等等,知识源源不断的涌入,初步了解投资心理建设(应对风险)、多资产配置(债券、商品、多国家股票分散配置)、股票投资方法论(高质量成长投资、低估值投资、周期的理解、定投),并开始实践。

在大A涨势如虹的背景下,本着对收益的向往,倾向于高质量成长投资,此阶段选择了汇丰晋信陆彬、泓德基金邬传雁(已创立私募)、泓德秦毅,也按书上做了多国家股票配置的模拟组合。

2020.7~8月:怀疑牛市

市场开始盘整回调,怀疑牛市的言论出现,在此期间进一步加仓。同时也广泛阅读各类投资资料(基金经理分析文章、定期报告等),中泰姜诚、田瑀的文章有着冷静、客观、独立思考的特征,不与世俗同流合污,深深吸引我,随后进入了我的观察范围内。

2020.9~2021.2:推向高潮

市场开始冲刺性上涨,风险偏好迅速提升,爆款基金不断(三年持有期基金的声浪更高),新增资金入市,00后加入股市等等利好消息,一致预期形成,铺天盖地得袭来,推向高潮,医药消费(大盘成长)一路上涨,近5年业绩曲线呈东偏北60,看着真嗨。

与此同时,观察到中小盘却一路下挫,但我并没有投资动作。依据霍华德马克思的《周期》和《约翰聂夫的成功投资》一书,知道市场不可能一路上涨,线性外推的不合理,逆向投资是必要的。适当赎回来陆彬、秦毅等(此时收益率在20%以上),开始逐步买入中泰姜诚、债券基金等等(但这部分仓位占比不到15%)。

2021.2~9:最后的狂欢

春节过后,市场开始暴跌,抱团与非抱团形成对立,非抱团相对抗跌甚至上涨(中小盘成长和价值类)。我的操作是,加仓高质量成长板块,因为以前的的K线,证明了他们会再次上涨。事实也的确如此,新能源、医药、半导体等行业基金开始创出新高,迎来最后的狂欢。

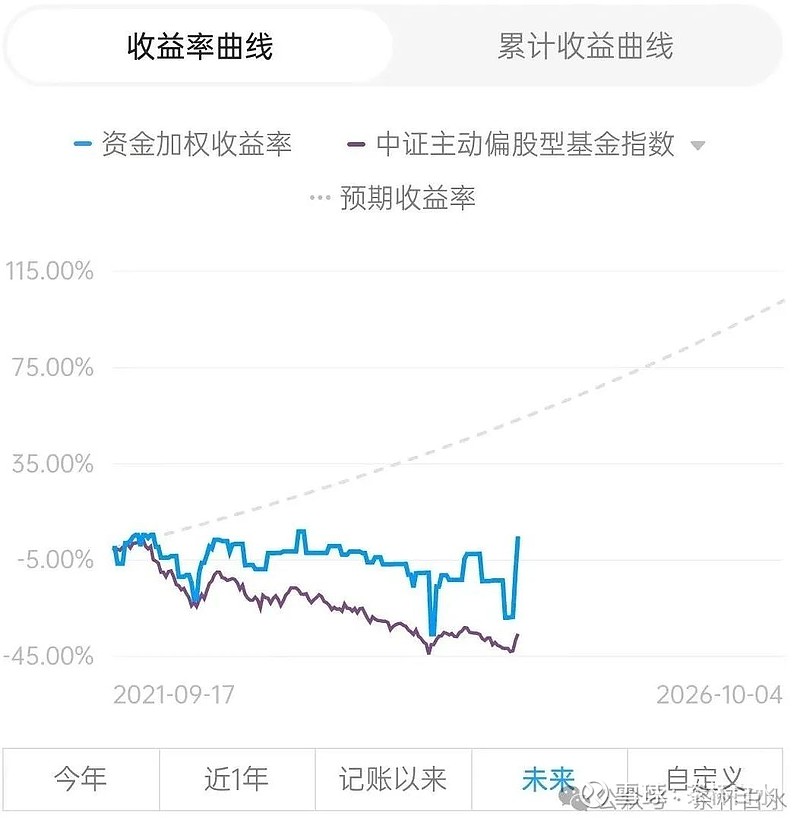

此后,随着牛市的推动,人气升高,韭圈儿、有知有行等软件平台陆续上线,我开始学习了做组合、记录投资收益、写文章等。续接前文亏损三年的心路历程。

这几天连续的上涨、股民的、媒体的疯狂让我回想起往事,历历在目。我是00后,深知年轻人不喜欢听建议,所以打算写出我过往的投资经历,与大家分享、共勉,如果能起到警示作用,更好。

一入股市深似海……熊市的果则来源于牛市种下的因。

应对之策

说了这么多,回到正题上,回本了,盈利了,我会怎么去面对?我将结合之前所犯的错误,对此优化,加以思考,并提出观点(前面三点是投资框架,后面三点则是保证能坚决贯彻执行框架的一些小技巧):

1、预期收益

亏损时,投资者会有很明确的预期,就是回本。可是,当开始盈利时,没有更长远的目标,我们大概会像无头苍蝇一样,乱飞乱撞乱操作,

以前的我,就是有点蝇头小利(20%左右),就想落袋为安,结果错过了更大的涨幅。

现在的我,我投资的目的肯定不是为了回本,而是学会管理财富,实现财富增值,为此,我在账本设置初期,便制定了年化收益率15%的目标,比较激进,并据此制定投资计划。

2、投资计划

以前的我,没有完善的计划,市场涨了什么,我就买什么。

现在的我,根据预期收益率为15%,制定计划。在熊市期间,已经初具雏形并开始实施。如下:随着A股风险溢价在低温区间徘徊,尽量减少价值、红利类的基金持仓,逐步增加成长风格基金的配置比例,期间主要通过性价比对行业和判断基金经理的能力进行调仓,也就是,只进行加仓和调仓,不进行降低仓位的判断。

未来可能会有一天触及到预期收益率,那个时候就需要考虑资产配置,降低风险,保留胜利的果实。

借用雪球博主@C4Cire的观点:“做一套长期长期可执行计划的好处是:面对突如其来的牛熊市,我们不需要停下来另起炉灶,重新想一套对策。只需要按部就班,该做什么做什么。”

3、资产配置

资产配置、预期收益率和投资计划相辅相成。

以前的我,做过资产配置,也买过债券、固收,但由于对资产配置理解不深,在2021年核心资产下跌的途中,直接卖了,去加仓股票基金,结果,没有长期的考量,我在熊市中过的并不好。

现在的我,资产配置主要根据万得全A的近10年风险溢价做出判断,在较高温区域转向高温区域并反复徘徊中,根据市场形势和自身现金流状况,开始考虑对固收类、债券类的配置。

3、观察并控制情绪

我认为,人都是有情绪的,涨了,兴奋;跌了,沮丧,只是不同人面对情绪所作出的决策会有所不同。

关键在于要学会记录、观察并加以控制自己的情绪,不要让它成为牵绊,影响投资操作。

以前的我,遇到2020年春节后第一天开始,暴跌7-10%,因为疫情恐慌情绪发酵的影响,直接就卖了,错过了后面的大反弹。

现在的我,尽量不要在盘中做决策,每一次实时的涨幅变化,都牵动着我们的心,我们的情绪。国庆假期,不开盘不交易,写这篇文章,更难清晰理清整体的投资思路、脉络。

5、认清能力边界和持续学习

市场每天的形形色色的机会很多,尤其是市场躁动的时候,各种概念乘势而起,知道自己能做什么和不能做什么是极其重要的。

以前的我:做了一些定投,也做了很多短期交易,总的来看,结果不好,还浪费了大量精力,心力憔悴。

现在的我:不擅长宏观(大部分基金经理都不会的,我更不行)、不擅长短期交易(精力不允许,得盯盘)……

知道能力边界之后,对能力范围内的,还要持续学习,日益精进。

比如我:在上一轮熊市中,我错过很多机会,这是由于我的知识欠缺所造成的,比如对红利、QDII、债券、商品、指数资产的了解程度不够,不能合理运用于组合之中,造成较大的回撤,即资产配置能力欠缺。

6、不要根据对市场的预测进行盲目操作

我不能用肯定的语气说,不要根据对市场的预测进行操作,因为我做不到,每一次调仓、加仓、减仓,都隐含着我们对市场未来的思考。只能说,不要盲目,审慎、再审慎,多思考。(这里面涉及线性外推、错过与做错等问题的思考,也需要交易细节举例,可以再写一篇文章了,点到为止)

以上是依据我的风险承受能力所做的应对,并不适合所有的投资者,供各位读者参考。

现在的市场

下面,结合现在市场的情况,谈一谈适用于大多数的方案。

现在的市场,很是燥热,即使A股市场关闭交易了,也有很多投资者时刻关注港股、国外等市场,据此判断节后A股会上到几千点,各个媒体也在渲染“牛市”的气氛,成交量、涨停等等,介绍投资机会时,前面总会有一句“如果牛市来了”。

我知道,大部分投资者希望财富的增值,甚至财富自由,也寄希望于媒体所言的牛市的早日到来,但我们不能据此盲目制定计划。

踏空的投资者,不必心急于一时,A股市场永远有机会,不管是牛熊市,基本每年市场都会跌15%以上的,到时候,冷静下来,想想,到底我能不能承受A股股市的波动呢?

关注我的读者,大都已经成家立业了。身上需要承担更大的责任,风险偏好大概率也不高。如果很痛苦,随着市场的上涨,可以重新考虑的资产配置规划了,并据此执行,对日后可能的下跌心不慌,可能错过的收益不眼红,涨跌都舒心的配置是最好的;

还有一种情况,过去的三年,每次上涨,都会迎来更大的一次回撤,可能我们会像著名的科学实验“巴浦洛夫的狗”,产生条件反射,草草回本离场。这种状况,我没有想法,只能等待市场慢慢验证。在市场面前,我只是小学生。

现在的市场,你获得的涨幅取决于你是否满仓了,主动权益基本达不到这个要求,很多投资者为了多涨点收益,会因此去考虑指数,前提是你对指数交易运用很熟练的情况。近期的趋势更偏向没有涨跌幅限制的指数了。

我对指数的理解还是有所欠缺,所以我不考虑指数。对我而言,只要涨了,都是好的,向内求,何必攀比收益,去营造焦虑氛围呢?

主动权益基金的优势在于震荡市和结构市,这也是投资中非常难的部分,这个阶段,不同基金经理的操作对于基金收益的影响才会被放大。

行文至此,希望今后A股的市场可以给投资者带来财富的增值,而非一地鸡毛,期待凤凰涅槃,浴火重生。

风险提示:本文的观点和内容仅出于传播信息的需要,记录个人在投资方面的成长,仅供参考不构成任何投资建议。基金有风险,投资需谨慎~

@天天基金创作者中心 #A股还有上涨空间!多家金融巨头发声#