《基民如何给自己做业绩归因》

专业投资人经常会做业绩归因,比如张三今年收益50%,其中资产配置贡献1%,交易贡献-2%,选股贡献36%,行业配置贡献15%。

听起来挺高大上的,那我们散户能不能做业绩归因呢?业绩归因有什么好处呢?今天聊一聊这个话题。

一、为什么要给自己做业绩归因

1、通过业绩归因,知道钱是怎么赚来的、自己擅长什么不擅长什么,就可以在今后的投资者扬长避短(或者弥补短板),比如上面举例的张三,业绩归因告诉他,今后的投资应该专注选股,少做交易。

2、业绩归因也可以规避风险,避免把运气归为实力,避免路径依赖,比如你的收益如果主要是打新收益,或者是依靠杠杆,或者依靠个别牛股,或者择时,那么说明存在运气成分,后续可能无法持续,甚至存在一定的风险。

二、基民如何给自己做业绩归因

我在之前的《基金组合管理人的作用是什么?》中写过,一个基金组合管理人的能力主要体现在:资产配置;仓位择时;市场风格和行业配置;选取优质基金;降低组合波动和回撤。

这5点对基民也是同样适用,下面我就从这5个方面讲讲如何做业绩归因。

先说个前提,业绩归因的前提是你在这方面投入了精力、做了努力,而不是靠运气和偶然。举个例子,不能说你正好需要用钱,卖掉了,第二天正好股市大跌,你把这个归为实力,那是不行的。

还有个注意事项,业绩归因一般要看比较长的时间,至少是一年以上,否则会有太多短期因素干扰。

1、资产配置

拉取一段时间内的主要大类资产(A股、港股、美股、黄金、债券、原油等等)走势对比,看看你有没有选到涨幅最大的那一个,或者规避掉跌幅最大的那个。

下图为今年主要大类资产的走势对比,按顺序从好到坏是A股→美股→黄金→债券→港股。你选对了吗?

资产配置需要很强的宏观能力,大部分散户都不具备大类资产配置能力,我也不具备,就不展开说了。

2、仓位择时(交易能力)

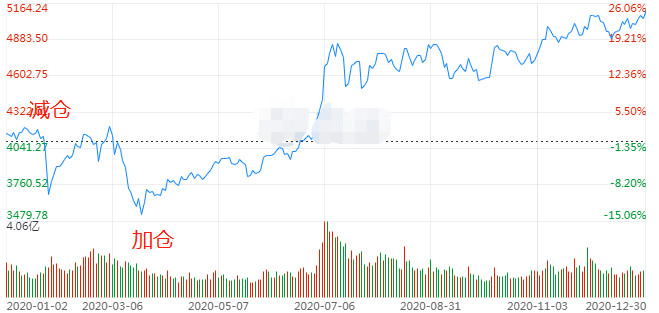

回首看看自己今年有没有做仓位上的控制或调整,有没有依靠仓位变动、高抛低吸获取超额收益。

假如你今年一直是7成仓,你可以算算,如果是满仓,收益是更好还是更差?或者是你在1月减仓了,3月加仓了,那么即可认定为交易贡献了超额收益。如果是反向操作,说明贡献了负收益。

还可以进一步计算,你在1月份减仓50%,3月份满仓,合计贡献了多少超额收益。占全年收益的比重是多少,即代表了你的业绩归因中有多少是交易贡献的。

我算了下我自己今年的择时操作,5月份减仓了12%,7月份加回来,这段时间组合已经涨了20+%,择时损失了大约2.5%的收益。叹气,以后绝不轻易择时了。

择时是散户最喜欢的操作,抄底逃顶的壮举拿来吹牛是最嗨的,但实际上绝大部分人(包括专业机构)在择时方面贡献的都是负收益....

3、选取优质基金(alpha能力)

包含两个层面:

同一种风格、行业或板块下,是否选到了最好的基金?

比如2020年价值风格表现最好的是谭丽,成长风格表现最好的是罗世峰,质量风格表现最好的是刘彦春,港股基金表现最好的是南方香港成长,新能源行业表现最好的是赵诣,医药行业表现最好的是曲扬。你都选中了吗?

这个层面想要选到最好的比较难,需要分析和对比的内容很多,还要点运气,我觉得只要能选到前三分之一的就算不错了。如果你选到后二分之一,说明选基还需加强,可以多去抄抄作业,或者直接买明星老将,大概率不会差。

同一个基金经理管理的基金,或跟踪同一指数的指数基金,是否选到了最好的那一只?

比如谭丽的6只基金,近两年表现最好的是嘉实价值精选,你是否选中?

2020年跟踪沪深300表现最好的指数基金是富荣沪深300增强和西部利得沪深300增强

这一层还是比较容易的,只要从量化的角度多对比就能选中。这个话题我之前写过(秘诀:同一个基金经理管理的基金,选哪个好?),并且分析每个经理都会讲。如果没选中最好的,应该加强一下!

以上两层做完,你还可以看看,你组合持仓里今年涨幅最大的那只基金,是不是你最重仓的基金呢?

4、市场风格和行业配置(beta能力)

作为基金投资人,我们除了选基,还会根据个人的理解、市场风格变化、估值情况和各行业发展情况,调整组合的风格偏好和行业偏好。

下图是我的重装基兵组合目前的持仓,风格上偏向质量和价值风格,板块上偏向港股,行业里超配了金融。

自从上次调仓以来,假如我按照质量、价值、成长、均衡四部分平均配置每种风格25%,不超配行业,组合如下图

我算了下,11.6以来收益为5.66%,同期重装基兵真实收益为6.77%,说明重装基兵组合上次调仓以来,对风格和行业的偏离产生了1.11%的超额收益。

当然,有时候,风格偏离也有可能产生负收益,长期的胜率和跑赢幅度也很重要。你可以每次调仓时都算算上次调整的业绩归因,还可以增减单只基金计算。看看自己的风格偏离有没有产生效果。

几年算下来,如果风格偏离都是负收益并且没有降低波动率的话,那说明你可能不具备市场风格把控能力,今后最好还是把组合设为风格中性,或者只配置自己认可的风格基金。

5、降低组合波动和回撤(风险控制能力)

除了获取高收益,控制组合波动和最大回撤也非常重要,对于固收类组合尤为重要。

考察自己组合在同样的收益水平下,是否有更低的波动率和最大回撤。可以通过持仓的相关性来判断组合的控制波动能力。下图为重装基兵持仓的相关性,还算比较低。(数据来源:且慢)

甚至有时候牺牲一些收益换取更低的波动也是可以的。比如今年部分行业呈现出明显的趋势投资特征,产生了一定的泡沫,虽然重装基兵收益没那么好,没有赚到泡沫的钱,但是组合向下风险也比较小。

三、业绩归因需要做好平时准备

1、记录自己的持仓和调仓

我自己平时就是在excel表格上记录,持仓、定投记录、组合变化、资金进出都会记录,还会大概写一下调仓理由。

记录方法还挺复杂,有空写一篇文章详细给大家讲讲,欢迎大家持续我。

2、善用组合回测

回测不同的组合,可以看到如果你当初如果做出不同的抉择,会有怎样的投资收益。不足的就是事后回测看起来容易,事前很难判断。

3、建一些模拟组合,更能检验真实水平

相比回测,事前建立模拟组合,更能模拟真实投资的情况。大家可以到能建立模拟基金组合的平台,自己建立模拟组合测试。

结语:今天这篇文章干货满满,不知道大家明白了没,下篇文章,我会以我自己的重装基兵组合为例,从实战的角度教大家如何总结自己的投资。

成文日期:2020.12.31

关联阅读:

秘诀:同一个基金经理管理的基金,选哪个好?

基金组合管理人的作用是什么?

精华君温馨提示您,奖励将以货币基金形式发放至您的天天基金交易账户,请确保您的基金吧通行账号已通过实名认证且已绑定同手机号码的天天基金交易账号。如若绑定手机号过程中遇到问题,可联系天天基金客服电话,95021咨询。

本(#优质原创帖评选#)活动,无需报名,您只需在基金吧发表400字以上的原创帖子,即可纳入评选池。每周二进行一期评定(节假日顺延),评定范围是上周一至上周末的原创优质贴,每周公布一次获奖结果。每期的奖励结果将在@天天精华君账号公布。活动时间:2021年1月12日至2021年12月31日。活动详情:http://guba.eastmoney.com/news,of161725,995460857.html

感谢您对基金吧优质原创帖活动的支持,精华君期待您发表更多优质帖。