《基民如何给自己做业绩归因》

专业投资人经常会做业绩归因,比如张三今年收益50%,其中资产配置贡献1%,交易贡献-2%,选股贡献36%,行业配置贡献15%。

听起来挺高大上的,那我们散户能不能做业绩归因呢?业绩归因有什么好处呢?今天聊一聊这个话题。

一、为什么要给自己做业绩归因

1、通过业绩归因,知道钱是怎么赚来的、自己擅长什么不擅长什么,就可以在今后的投资者扬长避短(或者弥补短板),比如上面举例的张三,业绩归因告诉他,今后的投资应该专注选股,少做交易。

2、业绩归因也可以规避风险,避免把运气归为实力,避免路径依赖,比如你的收益如果主要是打新收益,或者是依靠杠杆,或者依靠个别牛股,或者择时,那么说明存在运气成分,后续可能无法持续,甚至存在一定的风险。

二、基民如何给自己做业绩归因

我在之前的《基金组合管理人的作用是什么?》中写过,一个基金组合管理人的能力主要体现在:资产配置;仓位择时;市场风格和行业配置;选取优质基金;降低组合波动和回撤。

这5点对基民也是同样适用,下面我就从这5个方面讲讲如何做业绩归因。

先说个前提,业绩归因的前提是你在这方面投入了精力、做了努力,而不是靠运气和偶然。举个例子,不能说你正好需要用钱,卖掉了,第二天正好股市大跌,你把这个归为实力,那是不行的。

还有个注意事项,业绩归因一般要看比较长的时间,至少是一年以上,否则会有太多短期因素干扰。

1、资产配置

拉取一段时间内的主要大类资产(A股、港股、美股、黄金、债券、原油等等)走势对比,看看你有没有选到涨幅最大的那一个,或者规避掉跌幅最大的那个。

下图为今年主要大类资产的走势对比,按顺序从好到坏是A股→美股→黄金→债券→港股。你选对了吗?

资产配置需要很强的宏观能力,大部分散户都不具备大类资产配置能力,我也不具备,就不展开说了。

2、仓位择时(交易能力)

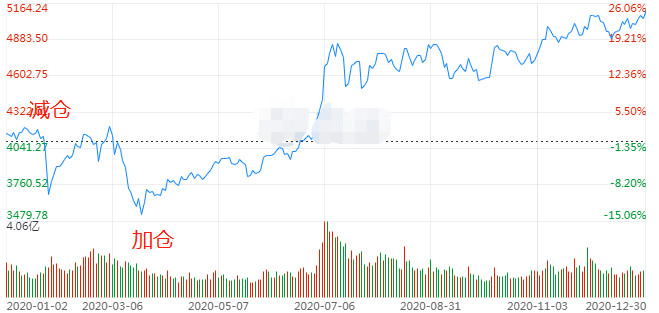

回首看看自己今年有没有做仓位上的控制或调整,有没有依靠仓位变动、高抛低吸获取超额收益。

假如你今年一直是7成仓,你可以算算,如果是满仓,收益是更好还是更差?或者是你在1月减仓了,3月加仓了,那么即可认定为交易贡献了超额收益。如果是反向操作,说明贡献了负收益。

还可以进一步计算,你在1月份减仓50%,3月份满仓,合计贡献了多少超额收益。占全年收益的比重是多少,即代表了你的业绩归因中有多少是交易贡献的。

我算了下我自己今年的择时操作,5月份减仓了12%,7月份加回来,这段时间组合已经涨了20+%,择时损失了大约2.5%的收益。叹气,以后绝不轻易择时了。

择时是散户最喜欢的操作,抄底逃顶的壮举拿来吹牛是最嗨的,但实际上绝大部分人(包括专业机构)在择时方面贡献的都是负收益....

3、选取优质基金(alpha能力)

包含两个层面:

同一种风格、行业或板块下,是否选到了最好的基金?

比如2020年价值风格表现最好的是谭丽,成长风格表现最好的是罗世峰,质量风格表现最好的是刘彦春,港股基金表现最好的是南方香港成长,新能源行业表现最好的是赵诣,医药行业表现最好的是曲扬。你都选中了吗?

这个层面想要选到最好的比较难,需要分析和对比的内容很多,还要点运气,我觉得只要能选到前三分之一的就算不错了。如果你选到后二分之一,说明选基还需加强,可以多去抄抄作业,或者直接买明星老将,大概率不会差。

同一个基金经理管理的基金,或跟踪同一指数的指数基金,是否选到了最好的那一只?

比如谭丽的6只基金,近两年表现最好的是嘉实价值精选,你是否选中?

2020年跟踪沪深300表现最好的指数基金是富荣沪深300增强和西部利得沪深300增强

这一层还是比较容易的,只要从量化的角度多对比就能选中。这个话题我之前写过(秘诀:同一个基金经理管理的基金,选哪个好?),并且分析每个经理都会讲。如果没选中最好的,应该加强一下!

以上两层做完,你还可以看看,你组合持仓里今年涨幅最大的那只基金,是不是你最重仓的基金呢?

4、市场风格和行业配置(beta能力)

作为基金投资人,我们除了选基,还会根据个人的理解、市场风格变化、估值情况和各行业发展情况,调整组合的风格偏好和行业偏好。

下图是我的重装基兵组合目前的持仓,风格上偏向质量和价值风格,板块上偏向港股,行业里超配了金融。

自从上次调仓以来,假如我按照质量、价值、成长、均衡四部分平均配置每种风格25%,不超配行业,组合如下图

我算了下,11.6以来收益为5.66%,同期重装基兵真实收益为6.77%,说明重装基兵组合上次调仓以来,对风格和行业的偏离产生了1.11%的超额收益。

当然,有时候,风格偏离也有可能产生负收益,长期的胜率和跑赢幅度也很重要。你可以每次调仓时都算算上次调整的业绩归因,还可以增减单只基金计算。看看自己的风格偏离有没有产生效果。

几年算下来,如果风格偏离都是负收益并且没有降低波动率的话,那说明你可能不具备市场风格把控能力,今后最好还是把组合设为风格中性,或者只配置自己认可的风格基金。

5、降低组合波动和回撤(风险控制能力)

除了获取高收益,控制组合波动和最大回撤也非常重要,对于固收类组合尤为重要。

考察自己组合在同样的收益水平下,是否有更低的波动率和最大回撤。可以通过持仓的相关性来判断组合的控制波动能力。下图为重装基兵持仓的相关性,还算比较低。(数据来源:且慢)

甚至有时候牺牲一些收益换取更低的波动也是可以的。比如今年部分行业呈现出明显的趋势投资特征,产生了一定的泡沫,虽然重装基兵收益没那么好,没有赚到泡沫的钱,但是组合向下风险也比较小。

三、业绩归因需要做好平时准备

1、记录自己的持仓和调仓

我自己平时就是在excel表格上记录,持仓、定投记录、组合变化、资金进出都会记录,还会大概写一下调仓理由。

记录方法还挺复杂,有空写一篇文章详细给大家讲讲,欢迎大家持续我。

2、善用组合回测

回测不同的组合,可以看到如果你当初如果做出不同的抉择,会有怎样的投资收益。不足的就是事后回测看起来容易,事前很难判断。

3、建一些模拟组合,更能检验真实水平

相比回测,事前建立模拟组合,更能模拟真实投资的情况。大家可以到能建立模拟基金组合的平台,自己建立模拟组合测试。

结语:今天这篇文章干货满满,不知道大家明白了没,下篇文章,我会以我自己的重装基兵组合为例,从实战的角度教大家如何总结自己的投资。

成文日期:2020.12.31

关联阅读:

秘诀:同一个基金经理管理的基金,选哪个好?

基金组合管理人的作用是什么?