文/徒步君

(1)市场当前如何了?

市场已确认了三角形整理状态,当前,阻力位置愈发清晰,下沿支撑位置也越发明显。

趋势上看,调整时间差不多了,调整的空间还不够,考虑到连续两日达到1.8万亿,人气依旧,后续预计将会通过震荡洗盘来完成,可谓“在犹豫中上涨”。目前,上证月线级别,刚脱离底部区域。日线看,RSI指标值55,市场多头占优。

图:上证指数近期走势分析图

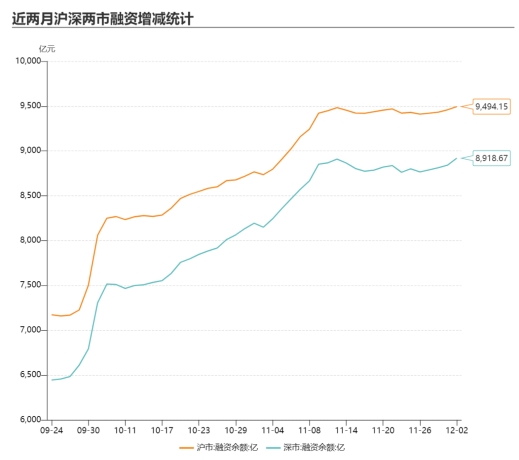

从资金面看,融资资金余额恢复攀升态势。之所以感觉市场涨不动,是杠杆资金增速比10月份慢多了,个股表现还算活跃。

后续行情,依旧看好港股红利高股息和龙头成长(A500)。

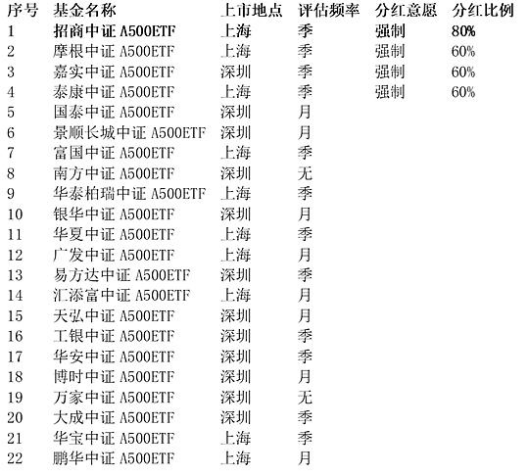

上周我们说过,选龙头成长主要考虑A500指数。根据@上善山水 老师做的22只A500ETF的数据图,选的分红比例最高达到80%的$A500指数ETF(SH560610)$。

(2)如何利用中证A500搭建投资组合?

单一只基金可能还不能够完全捕捉机会、应对风险,可以考虑采用组合策略。

其实,市面上已经有经过验证、效果不错的策略,今天说两个,长期坚持,收益不输定投。

【1】二八轮动策略:

基本逻辑:依据趋势理论,通过大小盘的轮动,利用动量效应(追涨杀跌),获取收益。

基本原理:传统策略采用沪深300和中证500指数(可考虑A500指数)的趋势,寻找上涨行情中的市场热点。看哪个指数近20个交易日涨幅较大,满仓配置。若两个指数近20个交易日都下跌,则空仓。为降低手续费,两次调仓间隔至少为10个交易日。

策略评价:

通过近乎机械的纪律化操作,做到涨时跟上市场、跌时及时止损。

单边趋势市场效果好,震荡猴市或波动小时,策略容易受伤。

历史业绩:某球上之前测算数据,2006-2015年,二八轮动策略10年10倍。

适宜人群:激进型投资者。

【2】股债平衡策略:

基本逻辑:利用股债低相关性,按照一定比例进行组合,动态平衡风险和收益,获得相对可观收益。

基本原理:最常见的是70%的债券基金和30%的股票(或混合基金)进行组合,当两者比例变化超过5%时,进行再平衡。比如因股票市场上涨,股票类资产占比达到35%时,进行调整,恢复到股债3:7的比例。

策略评价:

对以债券投资为主的长线稳健型投资者非常适合,能兼顾风险与收益。

再平衡,实际上就是抛出上涨的股类,留下债类,低吸高抛。

参考社保,A股市场股债的配比建议3:7为最佳。

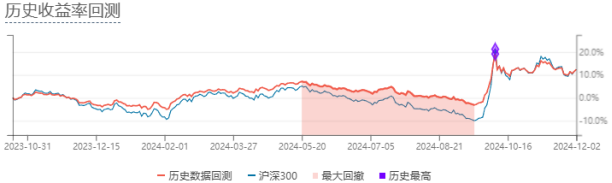

历史业绩:考虑到A500时间周期不足,我用全债指数基C和沪深300指数Z做的回测(沪深300指数和中证A500走势基本雷同但略弱),按照债3股7的比例,发现组合能跟上沪深300收益率,而且回撤幅度大幅降低。

适宜人群:稳健型投资者。

如果是场内构建策略,建议用A500指数ETF(560610),规模已146亿,日均成交10个亿以上,流动性不错。如果没时间盯盘,场外基金(A类022455,C类022456),也是个选择。

#股市上涨能否促消费?# @天天精华君 @天天话题君 @天天基金创作者中心

风险提示:股市有风险投资需谨慎,任何决策都需要建立在独立思考的基础之上。

$招商中证A500ETF发起式联接C(OTCFUND|022456)$ $招商中证A500ETF发起式联接A(OTCFUND|022455)$

数据来源:且慢,徒步滚雪球,2024.12.3

基本逻辑:依据趋势理论,通过大小盘的轮动,利用动量效应(追涨杀跌),获取收益。

基本原理:传统策略采用沪深300和中证500指数(可考虑A500指数)的趋势,寻找上涨行情中的市场热点。看哪个指数近20个交易日涨幅较大,满仓配置。若两个指数近20个交易日都下跌,则空仓。为降低手续费,两次调仓间隔至少为10个交易日。

策略评价:

通过近乎机械的纪律化操作,做到涨时跟上市场、跌时及时止损。

单边趋势市场效果好,震荡猴市或波动小时,策略容易受伤。

历史业绩:某球上之前测算数据,2006-2015年,二八轮动策略10年10倍。

适宜人群:激进型投资者。

基本逻辑:利用股债低相关性,按照一定比例进行组合,动态平衡风险和收益,获得相对可观收益。

基本原理:最常见的是70%的债券基金和30%的股票(或混合基金)进行组合,当两者比例变化超过5%时,进行再平衡。比如因股票市场上涨,股票类资产占比达到35%时,进行调整,恢复到股债3:7的比例。

策略评价:

对以债券投资为主的长线稳健型投资者非常适合,能兼顾风险与收益。

再平衡,实际上就是抛出上涨的股类,留下债类,低吸高抛。

参考社保,A股市场股债的配比建议3:7为最佳。

历史业绩:考虑到A500时间周期不足,我用全债指数基C和沪深300指数Z做的回测(沪深300指数和中证A500走势基本雷同但略弱),按照债3股7的比例,发现组合能跟上沪深300收益率,而且回撤幅度大幅降低。

适宜人群:稳健型投资者。

这个也不错的 我也有

这个也不错的 我也有