文 喜胖不胖(转载请注明出处)

世风日下,总有投资者问:

亏了30-40%还能回本吗?

给大家看一个2015年牛市最高点成立规模200亿,现在规模不到30亿的传奇基金。

假设2015年成立的时候(净值1.00)买入1000块,最低点净值0.248的时候补仓1000块。

总计投入2000元,持仓资产1000*1+1000*0.248=1248元,只要涨60%就能回本了。

但“底部加仓”其实是个伪命题:

(1)没人知道“底部最尖尖”在哪里,很容易“抄到半山腰”。

(2)两次投入,其实是两笔投资。

第一笔买入的1000元,当亏到净值0.2时,已经亏损的800元是不可挽回的。

第二笔加仓不会改变第一笔投资的盈亏,只是用赚的钱,(看似)对冲了前面的亏损。

(3)“越跌越买”,未来一定能涨吗?

这个完全取决于市场/行业的涨幅,进一步说,是企业的盈利情况,再进一步说,是国家经济发展。

上图的计算方式,并不是要鼓励大家“一定要越跌越买”,而是无论是亏损加仓或是上涨加仓,都取决你看好未来市场,如果真心不看好,没必要未来前期投入的钱硬加仓,都是沉没成本。

再说两句这个基金,名字叫做“互联网加”。

其实A股哪有什么互联网大厂企业?更别说是2015年的时候了,不过是为了当时迎合市场取的名字罢了,投资范围也没有约束该主题基金到底买什么。

拉了一下这个基金从最初2015年成立时、2020年开始暴涨、以及目前最新的“重仓股变化”

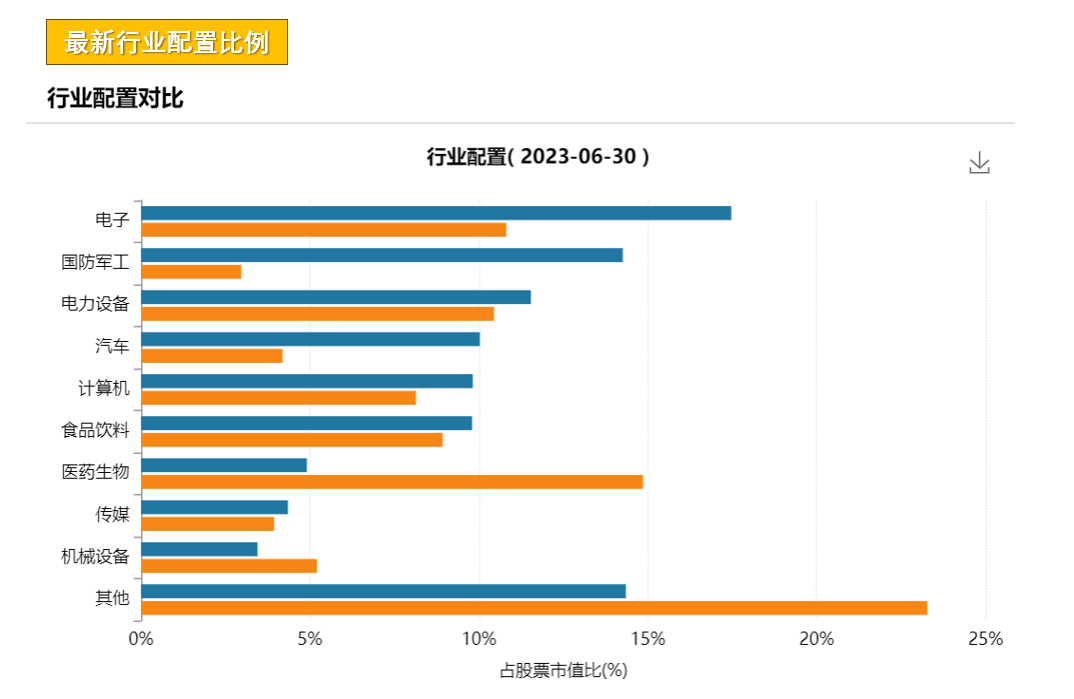

2015年的时候重仓股持仓就很杂,什么都有。2020年净值能反弹是因为重仓了新能源,现在最新持仓也比较分散,总体偏成长(新能源+芯片+军工+汽车+医药+消费)

对比下图的最新行业配置更清晰一些:

最后想说,

未来如果没有增量资金(钱),哪里来的牛市?

(1)2014-2015年,杠杆资金推动的牛市

银行、信托、券商、基金各种配资与分级基金大行其道,互联网配置平台可以轻易给到3、4倍杠杆;杠杆模式的水牛涨起来容易,跌起来也是风云突变后的哀鸿遍野。

爆仓、平仓、抛售、下跌的死亡循环让市场下跌根本停不下来,唯有国家队给予市场提供流动性,才勉强恢复正常,即便如此,后面还是回调了不少;

(2)2019-2020年,起初靠北上外资,后期公募助力

有了赚钱效应之后公募基金开始大卖,然后白马行情持续了2-3年,之后外资流入减慢,融资依旧……

结果流出的速度比流入速度快,市场又进入了下跌,2021年一直跌到现在。

(3)未来有没有牛市,取决于有没有新的资金。

目前看,似乎真的没有。

港股那边南非人继续减持腾讯、日本人继续减持阿里,港股市场流动性匮乏了。

A股,也差不多….

似乎没有谁可以增加更多的资金腾挪到股市了,大家都没钱了。

普通人的生活成本还在降杠杆。

国家用钱的地方也很多,目前还轮不到A股。

(4)未来市场好不好,主要看企业盈利了

如果经济真的好起来,企业有了盈利,持续回购股票或许是下次牛市契机吧。

当然,这背后和国家经济发展密不可分。

时势造英雄,但英雄难造时势。

今天就聊到这里了,大家多点赞评论转发。

一起...熬过。

PS:据说博格今天加仓恒生科技了,具体看周报吧!

风险提示:以上所涉及标的不作推荐,也不构成对任何人的投资建议,股市有风险,入市需谨慎。

您的坚持和耐心正是价值投资的核心理念体现,时间往往能熨平市场的短期波动。当然,不同类型的基金产品其收益周期有所不同,但只要基金本身质地优良,管理团队专业,且符合您的风险承受能力及投资目标,那么请相信,未来有望获得良好的回报。

然而,也请您持续关注市场动态和基金表现,适时调整投资策略,并确保投资资金的长期闲置性,以适应可能的投资周期。如需进一步的投资建议或咨询,请随时向我们提问。再次感谢您的信任和支持,祝您投资顺利,收益满满!