#商品“风来了”,布局有妙招#今年3月以来,黄金、铜、原油等各类大宗商品价格开启“狂飙”模式,大宗商品市场风起云涌,价格不断攀升,引发了市场的广泛关注。

我们知道,大宗商品是指在国际市场上可以大批量买卖、用于生产和消费的标准化物质商品。主要包括农副产品、金属和能源产品等类别。不同于一般的零售商品,大宗商品同时具有商品属性和金融属性。

需求端:全球制造业修复

从需求端来看,随着全球经济的逐步复苏,特别是在疫情后,制造业和基础设施建设的需求也是在显著提升的。对原材料需求的增加,也推动了大宗商品需求的上升。根据数据显示,3月全球制造业PMI升至50.6,为连续第三个月走高,主要国家与地区均有不同程度抬升,超过半数PMI处于扩张区间。全球制造业周期回暖迹象明显。

随着全球制造业开始逐步修复,企业开始主动增加库存,以应对未来的需求。这一趋势不仅能拉动了各国本土的经济增长,也能带动出口订单的好转,从而推动全球大宗商品需求端的改善。

因此,本轮大宗商品价格的上涨,与全球制造业的修复和库存周期的变动是密切相关的。

值得注意的是,不仅传统需求主体正在回暖,新兴需求主体如印度和“一带一路”国家也可能带来可观的需求增量。这些新兴市场的发展和城市化进程,尤其是在基础设施建设和工业化方面的投资,为大宗商品需求提供了新的动力。

从供给端来看,供给受限并未结束

当前大宗商品市场中长期来看,仍是处于一种供给受限的状态。

对于金属来说,新的产能供给仍然有限;虽然粮食供应有所改善,但地缘政治和气候相关问题推高了许多"精细食品"的价格;而对于能源类大宗商品来说,能源转型也在持续限制原油供应;地缘政治的不确定性在推动石油、黄金价格方面发挥了重要作用。

而气候变化、能源转型和地缘政治这三大关键结构性因素,并不是短时间内就会消解的,从长期和结构性角度来看,能源转型和气候变化的影响还有很长的路要走,同时地缘政治的不确定性仍然相对较高。在此背景下,接下来大宗商品供给端可能仍将处于这种状态。

综合来看,目前大宗商品市场正处于需求逐渐回暖,供给结构性受限的状态,两方面力量共同作用给大宗商品提供了价格支撑。

此外,虽然降息和扩表只代表市场上一部分人的预期,但是也并不能确定什么时候会发生、以及是否一定会发生。当前美国经济数据改善预期和市场抢跑导致的大宗商品价格上涨,反而恰恰有可能会推迟降息、收紧信贷条件,进而使得大宗商品市场出现波动。一旦受到紧货币和高利率的打压,大宗商品市场可能会承受一定压力,我们还需要对此保持警惕。

虽然短期内大宗商品价格可能受到多种因素的影响,但长期来看,基本面因素如供需关系和库存水平将是决定价格走势的关键。因此,我们在投资时还是应保持长期视角,关注那些能够持续影响大宗商品市场的长期趋势。

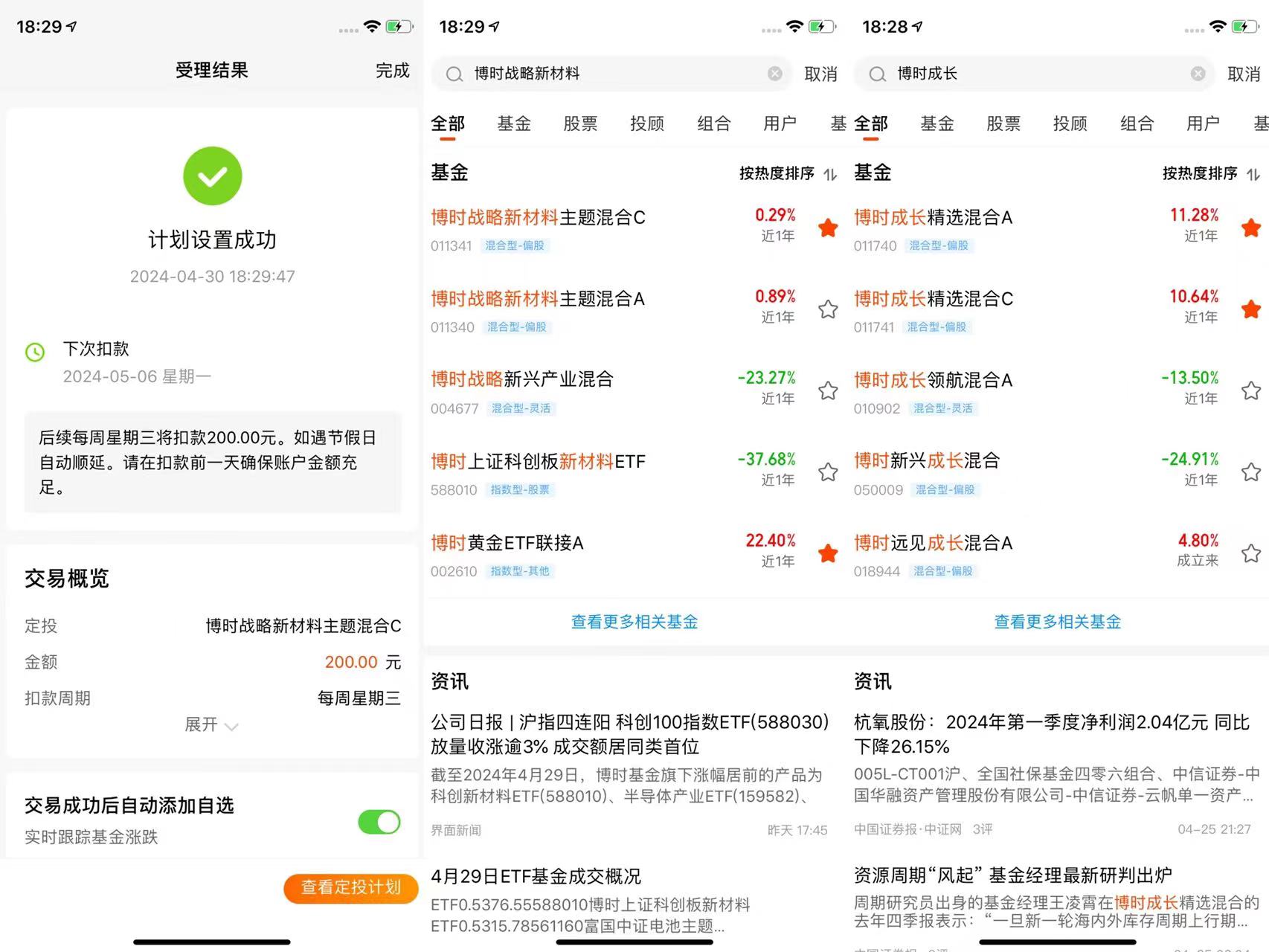

顺应2024年经济复苏大势与智能化时代机遇,博时战略新材料主题混合A/C(A类:011340 C类:011341)$博时战略新材料主题混合A$、$博时战略新材料主题混合C$。2023年四季度重点布局包括有色金属在内的周期资源品板块和成长属性突出的先进制造板块。

从基金产品的运作走势来看,尽管博时战略新材料主题混合C成立于2021年市场高位,历经2021年风格快速轮动、2022年震荡市、2023年倒V型行情等多重考验,但对比业绩基准及沪深300指数,其回撤控制较好,业绩表现显著优于市场,保持在同类靠前的水平。在震荡行情下,基金对高股息、低估值对上游资源品企业的配置,也进一步起到减震抗波动的作用,可以帮助我们追求较佳的持有体验。同时搭配定投的方式或许能成为我们把握行业投资机遇的上上签!通过定投分批布局,分散操作风险的同时能让我们的投资体验感更好。@博时基金