我在《写给基金投资者的“三三”小小投资法》里,其中强调的“三长”分别是长期投资、长周期起步的行业和长期优秀的基金。

但这三长在不同的行业基金里的权重是不一样的,比如目前的医疗行业,目前有大约200余支相关的基金,这种情况下,会出现几个问题,比如:

持仓同质化、规模两极分化,而从规模两极分化的角度看,以中欧医疗基金为例,规模达到了400亿,这种情况下想取得超额收益太难了。

既然行业共识在、重叠度高,我就把目光放了小型医疗基金的选择上了,今天借着复盘医药医疗行业投资机会,介绍一支小而美医疗基金:

同泰竞争优势混合008997。

一、对整个医疗行业再认识

2020年12月16日我写了文章,明确提出来白酒已经处在高估值泡沫区不能再追了,关于医药医疗我虽然没有写文章警告泡沫,但我确实一直反复提醒不要追涨,股票型基金组合里面我也只有在3月份市场调整的阶段重启定投了医疗基金,但目前医药医疗的认识还需要修正下。

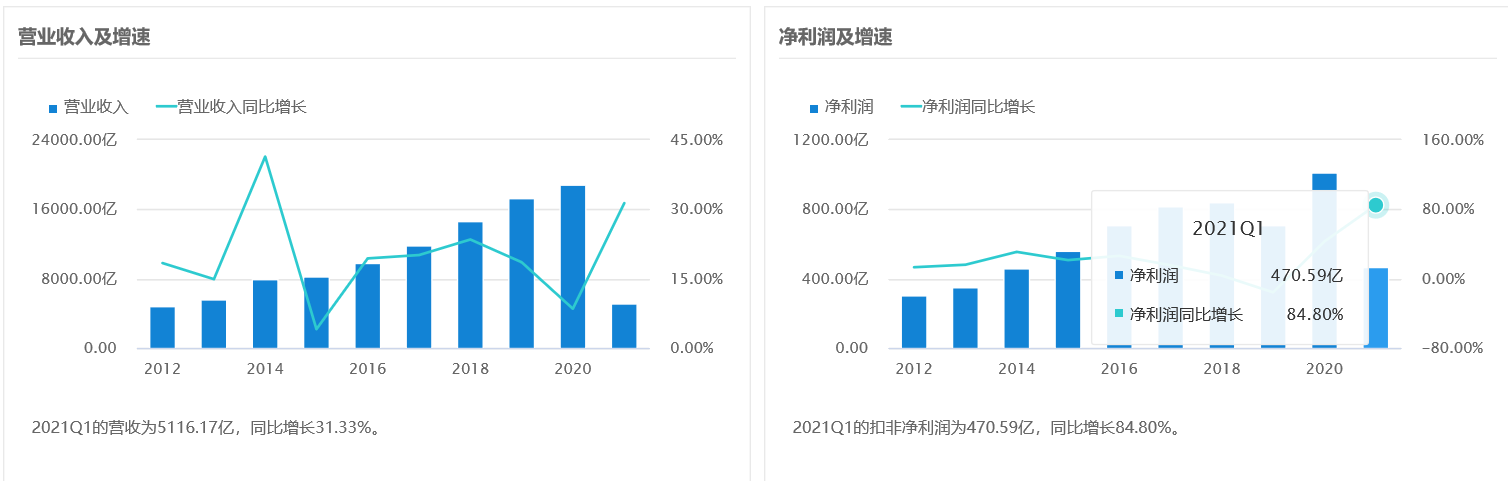

这是医药生物行业的营收和扣非净利润增长情况,一季度全行营收增长31%,净利润增长84%,即便考虑去年1季度疫情影响,也是非常高的。

TTM回到了38倍,回到了中枢。

这还不足以改变对医药医疗行业的认识,另一个方面的因素是疫情二次爆发导致行业预期变好,包括印度以及扩散到了马来西亚等国家后,对于疫苗、防护、检测等需求进一步演变为中长期。

所以总的来看,医药医疗从行业角度,目前应该没有大的泡沫风险,逢低逢跌定投,还是可以的。

二、细分行业需要重视

另外从细分的角度,真正值得重视的行业主要三个。

一个是,创新药、CXO行业。

应该说我被CXO行业一季度的业绩增长惊艳到了,没有吃到大肉,跟我过分看重估值有很大的关系,总觉得80倍甚至100多倍的估值太贵了,结果一年后价格翻了一倍多,估值还是那个估值,什么原因呢?

业绩增长的确定性和高速。

随手记录,药明康德一季度营收增长55%,净利润增长394%;

昭衍新药营收增长102%,净利润增长195%。

二是医美行业。

对于医美行业,市场资金显然吸取了CXO的教训,几家企业迅速得到市场资金追捧,包括爱美客、奥园美谷等等,但凡你犹豫一点,那都是一去不回头。

根据德勤发布《中国医美市场趋势洞察报告》,中国医美市场规模从2015年的648亿元(人民币,下同)一路攀升至2019年的1,769亿元,年复合增长率达28.7%,这个增速太惊讶了。

三是疫苗行业。

疫苗行业可以说是A股少有的高壁垒,高增速,上市公司也少的行业,这个行业的预期的成长规模远远没有到天花板,我就不列数据了,截两张疫苗股的走势图看看吧!

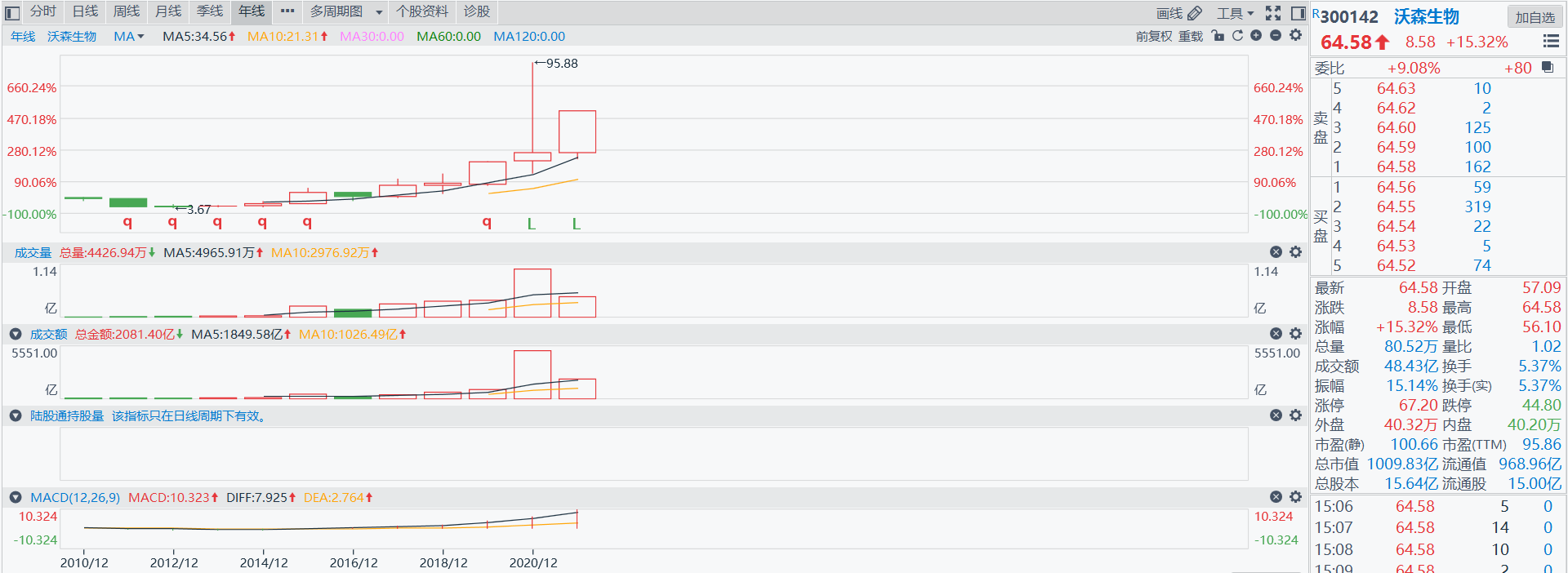

口碑比较差的沃森生物,9年20倍。

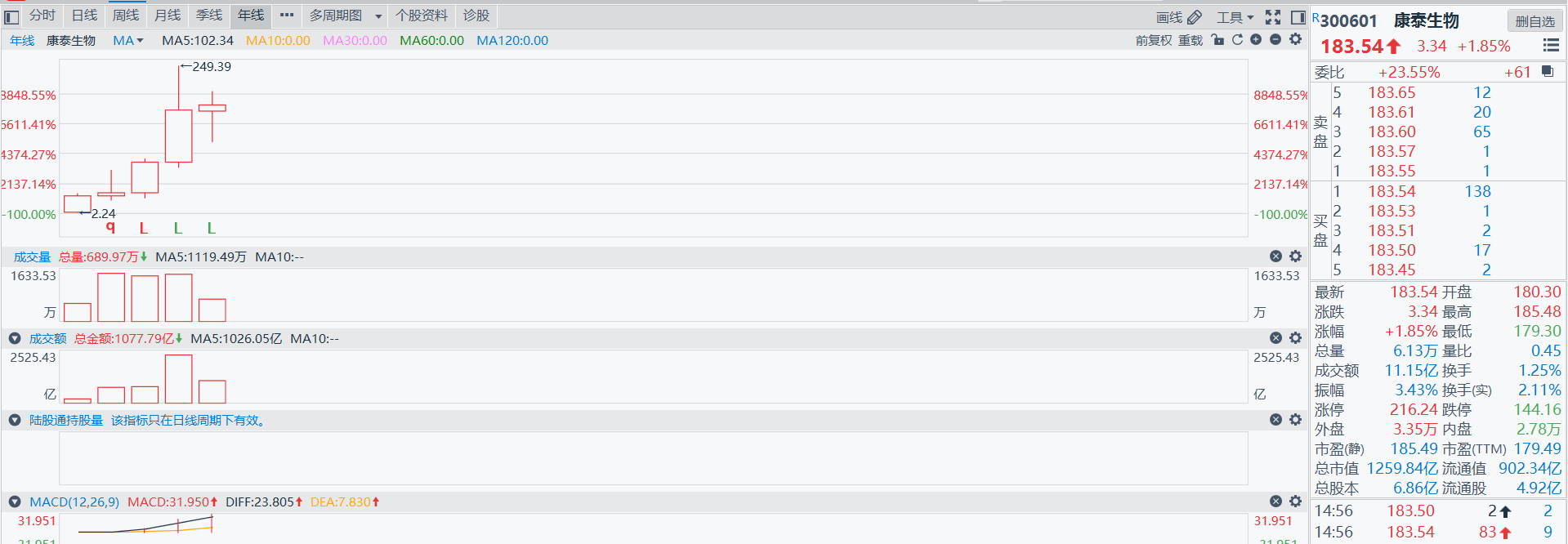

5年80多倍的牛叉康泰生物。

三、公募基金持仓重叠度非常高

再来看看目前公募基金的持仓情况,我从两个角度分析,一个角度从明星个股的持仓基金数量,另一个角度从明星基金的持仓情况。

这是恒瑞医药2020年年报的机构持仓的一张截图,大致的持仓基金在130-140家;

下图是爱尔眼科的基金持仓,大致有80-90家。

再看看大型公募基金的情况,下面这张图是规模达到400亿的中欧医疗健康混合A2021年1季度的持仓情况,有没有很熟悉的样子?

翻翻知名的不知名的医药医疗基金,前十大持仓的重叠度60-70%是很正常的。

再看看规模116亿的广发医疗保健的持仓,我说的没问题吧? 四、小而美的优势凸显

四、小而美的优势凸显

所以这种情况下,我自然而然的会把目光往行业内的小而美基金考虑,多留意关注一部分,因为他们大概有这么几个优势。

1、基金规模比较小的基金,在选择目标公司的时候不需要担心目标公司买不够,就不需要抢筹码,耐心等等,总有跌下来的时候可以配置。

2、规模比较小的基金公司可以配置一些小而美的公司,类似医美的爱美客刚上市的时候流通盘只有100亿,一般大型基金对于流通盘低于150亿的公司都不太参与:

一方面买不够持仓,对业绩贡献很小;

另一方面,由于资金量较大,交易可能引起股价大幅波动。

而规模小一些的公司,可能就可以放开了配置,比如规模2个亿,配置10%的仓位也不过2000万,这对于100亿流通盘来说,并不会产生太大影响。

3、打新收益,这个是众所周知的,规模小一些的基金,一般能够贡献3-10%的超额收益,这个一块也是肉。

五、同泰竞争优势混合纳入重点观察

同泰竞争优势混合008997是目前重点观察的一支小型医疗基金,把有关信息记录如下。

1、全面转向医疗投资。

从2020年下半年开始,这支基金就转向了医疗方向,可以看到一季度的持仓情况,清一色的医疗持仓,而且爱美客这样的小盘股也是他们的第三大重仓股,持仓比例5.09%,另外医美方向的另一支华熙生物也还是他们的第七大重仓股,持仓比例4.83%,这两支医美方向的各个占比就超过了10%,看得出来,这支基金在医美方向的布局很深。

2、投研老将卞亚军加盟。

实际上008997转向医疗方向跟一个人是有直接关系的,那就是2020年10月加盟的卞亚军,根据公开资料,他拥有16年证券、基金业投研经验,话说,去年确实有很多研究老将重出江湖,包括睿远价值的傅鹏博。

关于他的投资策略,卞亚军自己概括为“核心+卫星”策略,“组合整体追求的是长期可持续的,相对稳定的收益率。”

他阐释,“核心底仓”全部为成长股,采取自下而上的选股策略,前瞻性的布局未来三年股价有较大成长潜力的公司。

与此同时,“卫星仓位”部分采取行业轮动、风格轮动,或者个股波段的操作方式,“卫星仓位”以追求绝对收益为目标,主要用来平滑核心仓位长期持股过程中可能面临的高波动问题。

3、同泰基金的机制更有竞争力。

同泰基金是这两年新近成立的公募基金,但他们不是传统的证券公司或者银行为背景的传统公募,是类似东方红基金公司这样的私人合伙公司。

从目前这几年市场的表现看,这类公司(像睿远、东方红)往往能够在市场中厚积薄发,出现很多明星的产品,也会有明星的基金经理出现。

造成这一现象的原因,归根到底还是机制问题,私人合伙可能愿意为员工提供的激励更多。

从他们目前的业绩考虑来看,都是以3年为期也可见一斑。