大盘今天出现探底回升,收复2900点,券商吹响反攻号角。

休息了两天的北向资金也开始出工干活了,全天大幅净流入57亿元。

2023年只剩最后两个交易日了。老司基看了一下,目前上证指数年内跌幅为5.65%,能否在最后两天给力一点,把年线神奇翻红呢?

书归正传。上篇文章,老司基给大家分享了2024最值得抄底的两大宽基指数,今天这篇我们聚焦行业指数。

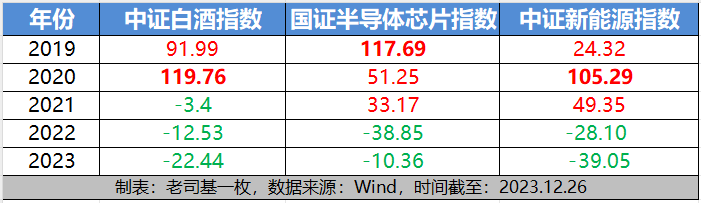

在指数化投资中,行业指数投资极具“个性”,尤其适合结构性行情持续演绎的市场环境。相对于宽基指数,行业指数的成份股均归属于某一特定行业,选样范围更为集中,切入点更为精准。如踩对风口,其爆发力极其惊人,如2019年的半导体芯片,2020年的白酒和新能源,都出现了年度翻倍涨幅。

近年来,随着行业指数不断扩容,跟踪基金数量越来越多,分类也越来越细。当看着一个个“长相”类似又“沾亲带故”的行业指数时,不少小伙伴时常犯难,生怕踩错“跑道”。

近年来,随着行业指数不断扩容,跟踪基金数量越来越多,分类也越来越细。当看着一个个“长相”类似又“沾亲带故”的行业指数时,不少小伙伴时常犯难,生怕踩错“跑道”。

即将到来的2024年,哪些行业指数值得我们抄底上车呢?

01,中证创新药产业指数(931152)

近3年来,医药板块深度回调,又是国内集采,又是CXO海外受打击多次闪崩。市场悲观的情绪,在2023年又被“医疗反腐”补上一刀。不过,随着医药板块利空出清,加之板块估值触底,布局“医药底”呼声再起。其中,创新药领域被业界寄予厚望。

中证创新药产业指数,指数代码:931152,选取主营业务涉及创新药研发的上市公司作为待选样本,以反映创新药产业上市公司的整体表现。该指数以2014年12月31日为基日,当前指数成份股个数为50只,总市值合计2.07万亿元。

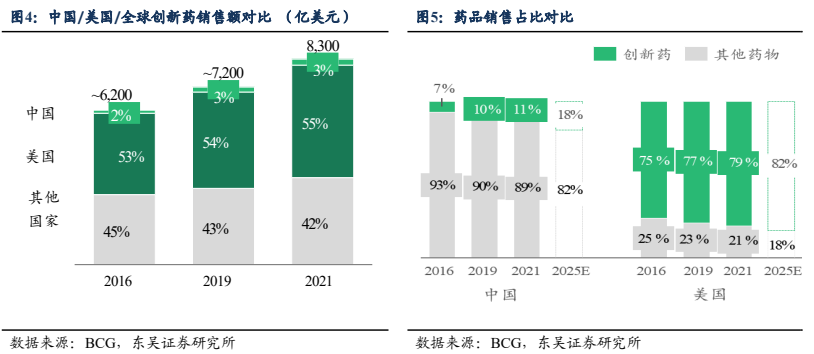

其实,创新药是医药行业的“后起之秀”。所谓创新药,是相对于仿制药而言,具有自主知识产权专利的药物。随着综合实力的增强,我国逐步从仿制药大国升级为了创新药强国,中国企业在全球医药研发金额的占比已经达到了20%,位居全球第二位,仅次于美国。

2021年全球创新药市场约8300亿美元,其中美国创新药占比超一半,而中国创新药仅占整体市场的3%;中国创新药占全国药品销售额约10%,远低于发达国家80%左右的占比,未来提升空间较大。

需要注意的是,叠加从医保的角度也可以印证创新药修复空间可期。整体来看,医保政策日趋理性,医保谈判等政策得到反复验证,创新药、器械依旧是政策大力扶持的方向。创新药占医保资金的比例不足5%,还有极大的提升空间。

需要注意的是,叠加从医保的角度也可以印证创新药修复空间可期。整体来看,医保政策日趋理性,医保谈判等政策得到反复验证,创新药、器械依旧是政策大力扶持的方向。创新药占医保资金的比例不足5%,还有极大的提升空间。

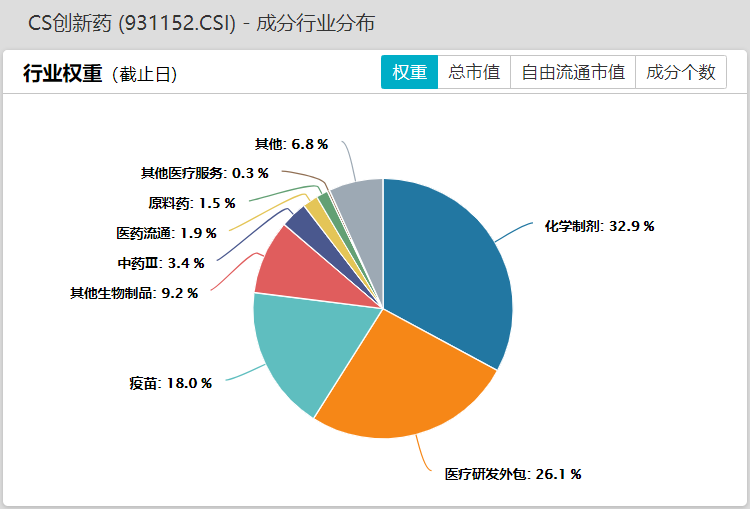

从行业分布来看,创新药指数基本覆盖了产业链中议价能力最强的中上游龙头企业。其中生物制药、化学制药、以及上游医疗研发服务相关企业在指数中权重占比最大,合计权重占比超过90%。

数据来源:Wind,时间截至:2023.12.26

数据来源:Wind,时间截至:2023.12.26

从指数成分股来看,前十大权重股包括:恒瑞医药、药明康德、智飞生物、复星医药、万泰生物等创新药细分领域龙头股,合计权重占比达51.77%,集中度较高,能够较好的反映创新药产业的发展。

从过往业绩表现来看,创新药全收益指数自基日以来的长期年化收益为8.16%,相对沪深300的超额收益明显。

从过往业绩表现来看,创新药全收益指数自基日以来的长期年化收益为8.16%,相对沪深300的超额收益明显。

根据Wind一致预测,创新药指数在2024年、2025年净利润增速分别达到39.25%、32.48%。长期来看,创新药指数当下具有较高的投资价值。

当前跟踪创新药指数的基金总规模达142亿元,共有15只产品。场内ETF中,银华创新药ETF(159992)、广发创新药ETF(515120)最新规模分别达到83亿、40亿元,流动性较好;场外基金中,广发创新药ETF联接C(012738)规模居前,易方达创新药联接A(019666)管理费最低,仅为0.15%/年,可作为定投优选。

02,中证全指证券公司指数(399975)

牛市启动,券商先行。无论大牛市还是小牛市,券商板块都不会缺席。

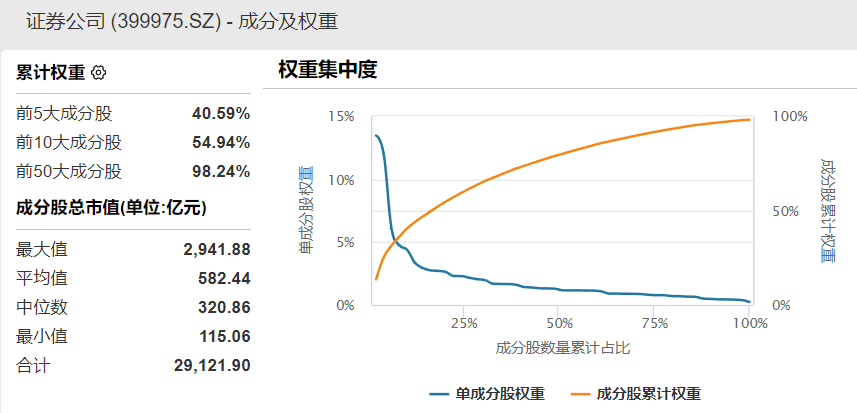

中证全指证券公司指数,囊括50只上市券商股,其中前5大权重占比超4成,约6成仓位集中于中信证券、东方财富、海通证券、华泰证券等十大龙头券商,权重相对集中;另外4成仓位兼顾中小券商的高弹性,风险相对分散。

值得一提的是,在10月底的高层会议上,首次提出要打造“金融强国”。这意味着,金融已上升为国家战略选择的新高度,券商行业未来值得期待。11月3日,监管层重磅发声,支持头部证券公司通过并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用。由此,券商合并预期大幅升温。

值得一提的是,在10月底的高层会议上,首次提出要打造“金融强国”。这意味着,金融已上升为国家战略选择的新高度,券商行业未来值得期待。11月3日,监管层重磅发声,支持头部证券公司通过并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用。由此,券商合并预期大幅升温。

从市场传闻来看,同属汇金系的中金公司和中国银河,还有中信系的中信证券和中信建投,同属上海国资的海通证券、国泰君安和东方证券均传出绯闻。此外,太平洋与华创证券、浙商证券和国都证券、民生证券和国联证券、平安证券和方正证券等,同样被市场撮合。

老司基注意到,经历持续3年的调整,券商板块已被大多数小伙伴所抛弃,其“渣男”名声也基本坐实。但作为“3年不开张,开张吃3年”的高弹性板块,你最不待见的券商在2024年或有惊人表现。

我们简单复盘一下,历史上4次券商板块牛市的高光时刻。

第一次牛市:2006年3月-2007年12月,板块涨幅达1354%,催化因素:经济繁荣+股权分置改革驱动。成分股中,国金证券涨幅高达23倍,中信证券涨幅超15倍。

第二次牛市:2008年11月-2009年7月,板块涨幅为123%,催化因素:监管条例颁布+流动性充裕。成分股中,锦龙股份涨幅超3倍,东北证券、西南证券涨幅超2倍。

第三次牛市:2014年7月-2015年6月,板块涨幅达239%,催化因素:政策利好+流动性全面宽松。其中,东方财富累计涨幅近9倍,西部证券涨幅超5倍。

第四次牛市:2018年10月-2019年3月,板块涨幅为68%,催化因素:股权质押风险缓解+估值修复。其中,中信建投、天风证券涨幅超3倍,华林证券涨幅超2倍。

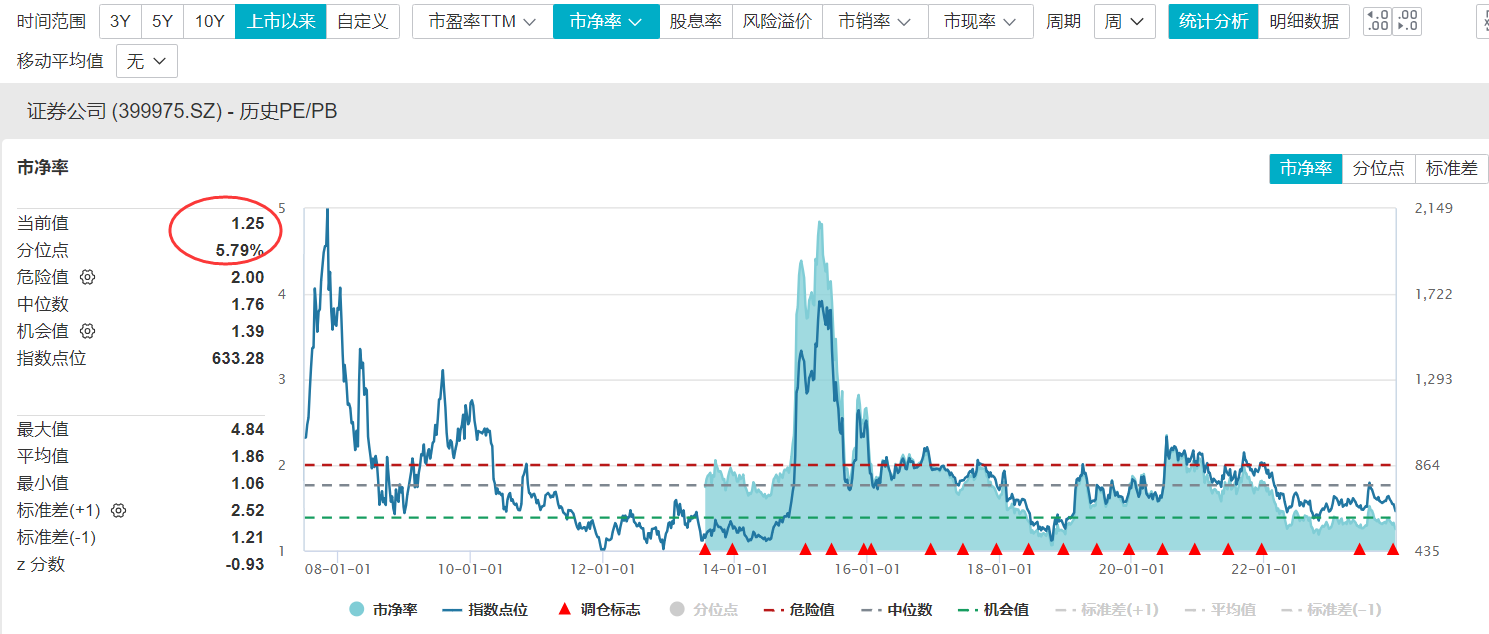

Wind数据显示,截至12月26日,中证全指证券公司指数最新市净率(PB)仅为1.25倍,远低于历史平均估值的1.86倍,处于历史估值百分位的6%,这一估值低于历史上94%的时间,投资性价比还是不错的。

当前跟踪该指数的基金总规模达876亿元,共有43只产品,属于行业指数中的扛把子。证券ETF(512880)和券商ETF(512000)为场内双雄,最新规模均超过200亿,流动性较好;场外基金中,华宝券商ETF联接C(007531)、招商中证证券公司A(161720)、南方证券ETF联接A(004069)等多只产品规模超10亿,可以作为定投选择。

当前跟踪该指数的基金总规模达876亿元,共有43只产品,属于行业指数中的扛把子。证券ETF(512880)和券商ETF(512000)为场内双雄,最新规模均超过200亿,流动性较好;场外基金中,华宝券商ETF联接C(007531)、招商中证证券公司A(161720)、南方证券ETF联接A(004069)等多只产品规模超10亿,可以作为定投选择。

下一篇,我们聚焦策略指数,敬请期待。

延伸阅读:

#2024年 哪些指数值得抄底?#

#2900关口,投资者何去何从?#