时光飞逝,本周已是2023年最后一个交易周了。

时光飞逝,本周已是2023年最后一个交易周了。

在2023年行情大幕徐徐降下之际,近期A股与港股呈现了“混合双打”的现象,让许多小伙伴情绪降至冰点,同时也对2024年的投基策略更加关切。

时至2023年收官之际,各大券商近期也纷纷发布了对于A股2024年走势的预测,多数较为乐观。眼下基民最为关心的是:2024年的A股能否绝地大反攻?如果牛市来临,哪些板块能有大肉吃?

老司基觉得,2023年注定是一个不平凡的年份,经济复苏任重道远,许多人都感受到了赚钱变得史上最难。像港股恒指连跌4年、沪深300指数连跌3年、偏股混合基金连亏2年,以前都从未出现过,均创下历史最长连跌记录。但投资投的是未来,眼下再难,我们也得熬过去。无论是历史数据,还是客观规律,无一不告诉我们:没有一个冬天不可逾越,没有一个春天不会来临。

老司基准备从今天起写一个系列文章,为大家梳理即将到来的2024年最值得抄底布局的几大指数。今天是第一篇文章,我们就先从宽基指数说起。

01,核心之选:沪深300(000300)

如果A股只投一个指数,沪深300应该是资产配置首选,甚至都没有之一。

沪深300指数,是由沪深两市规模最大、流动性最好、最具代表性的300只优质龙头公司组成。这些股票的市值占到了沪深两市总市值的60%以上,是A股的标杆指数。同时,沪深300指数的成份股具有较高的质量和流动性,其业绩表现和收益稳定性较好,具有较好的长期投资价值。

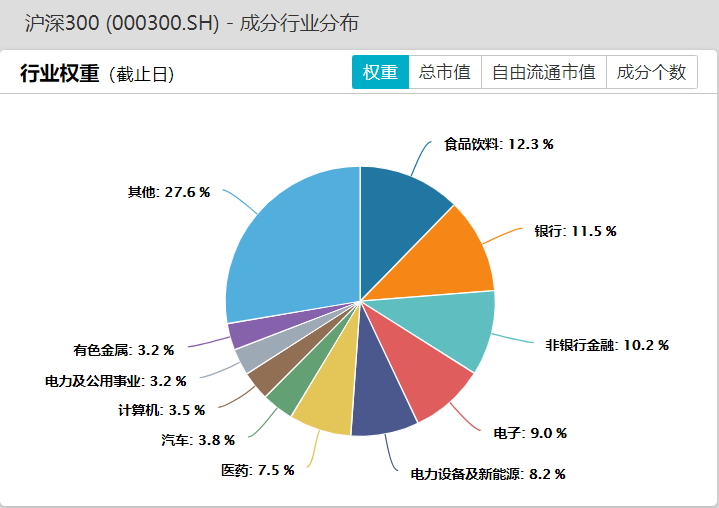

从行业分布来看,食品饮料、银行、非银金融、电子和电力设备新能源为前5大权重行业,行业分布较为均衡。指数中,既有传统的消费金融龙头公司,也有电子、新能源等新兴成长企业。

数据来源:Wind,时间截至2023.12.22

数据来源:Wind,时间截至2023.12.22

经过2021-2023年连续3年的持续调整,沪深300指数估值持续下移。截至12月22日,沪深300指数最新市净率(PB)达到1.17倍,为历史最低水平。

值得一提的是,沪深300指数市净率跌破1.2是极为罕见的现象,2014年5月中旬、2018年12月底以及2022年10月底,指数均出现了超过20%的反弹。

从历史数据来看,截至2023年12月22日,考虑了分红再投入的沪深300全收益指数自基日以来的长期年化收益率达8.68%,这还是在A股市场低迷3年的情况下取得的成绩。如果投资者能够采用合理的投资策略,如低估买入、高估卖出,那么收益率还有可能更高。

从历史数据来看,截至2023年12月22日,考虑了分红再投入的沪深300全收益指数自基日以来的长期年化收益率达8.68%,这还是在A股市场低迷3年的情况下取得的成绩。如果投资者能够采用合理的投资策略,如低估买入、高估卖出,那么收益率还有可能更高。

另外,沪深300指数当前股息率攀升至3.33%,接近历史高点,而沪深300指数股息率相对十年期国债收益率差值创下历史新高。在当前利率中枢持续下移的背景下,沪深300指数如此高的股息率,已经具备了中长期配置价值。

当前跟踪沪深300的基金总规模达到3647亿元,共有100多只产品。场内ETF中,华泰柏瑞沪深300ETF(510300)、易方达沪深300ETF(510310)的最新规模分别达到1160亿、414亿元,流动性较好;场外基金中,嘉实沪深300ETF联接A(160706)、华夏沪深300ETF联接A(000051)规模较大,可作为定投优选。

02,进攻之茅:创业板50(399673)

创业板作为新兴成长企业集中地,不少企业在上市融资后进一步茁壮成长,也提升了创业板在A股市场中的地位。

主流的创业板宽基指数有两个,一个为创业板指,一个为创业板50。从长期收益和盈利指标来看,创业板50均跑赢了创业板指。

从时间发布来看,市场先有创业板指,再有创业板50指数。前者于2010年6月1日发布,后者于2014年6月18日发布。

创业板指是由创业板市场上选取的100只样本股组成的,大致反映了创业板市场整体的运行情况。而创业板50指数对这100只样本股,按照流动性、成交活跃、行业覆盖等标准进行排序,从中挑选出50只成分股。

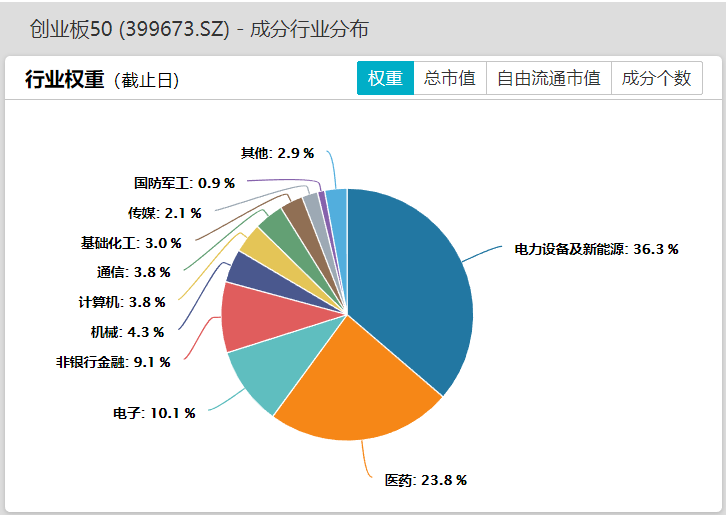

从行业分布来看,创业板50成分股涉及10个中信一级行业。其中,前两大权重行业分别为电力设备新能源和医药,权重占比分别为36.3%、23.8%。这和创业板指类似,但权重更为集中,这两大行业涵盖了众多高端制造、新能源和创新药、医疗服务等高成长的细分领域。

数据来源:Wind,时间截至2023.12.22

数据来源:Wind,时间截至2023.12.22

与创业板指最大的区别在于,创业板50指数的成分股剔除了权重占比较大的温氏股份等强周期传统行业股票,使指数的“科技创新”特性更为纯粹,这应该也是2019年以来能以较大优势战胜创业板指的重要原因。

创业板公司的业绩持续高速增长势头,在股价波动中得到了充分体现。尤其是那些在与同行竞争中胜出的成长龙头们,频繁演绎了“十年十倍”的佳话。

在创业板1300多家公司中,曾诞生了近50家10倍牛股。其中,22家属于创业板50指数的成分股,在总成分股中占比44%(来源:Wind、天风证券研究所,截至2022.9.30)。

从过往的历史业绩表现来看,创业板50指数最近5年的年化收益达到10.86%,在深市主流宽基指数中领跑,也高于创业板指年化收益的7.53%。

从过往的历史业绩表现来看,创业板50指数最近5年的年化收益达到10.86%,在深市主流宽基指数中领跑,也高于创业板指年化收益的7.53%。

当然,权益资产的高成长与高波动通常是相伴而生的。如上图所示,创业板50的近3年、近5年的年化波动率要明显高于同期创业板指。

当然,权益资产的高成长与高波动通常是相伴而生的。如上图所示,创业板50的近3年、近5年的年化波动率要明显高于同期创业板指。

而从2021年7月高点以来,伴随着市场的巨震,创业板50指数累计跌幅达到53%,欧普康视、康泰生物、泰格医药、爱美客、爱尔眼科等成分股纷纷出现深度回调,区间跌幅均超过60%。

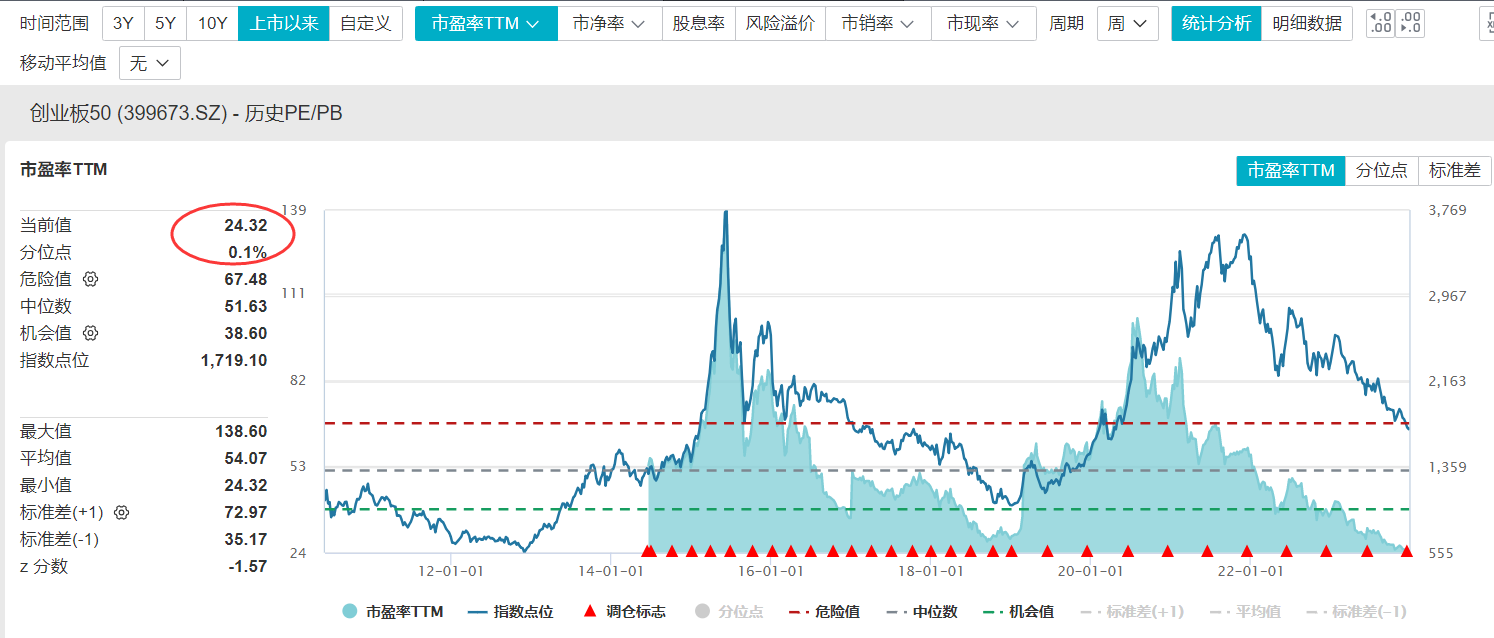

从最新估值来看,大幅调整过后,目前创业板50指数估值水平已是历史最低,可能迎来了难得的逆向布局时机。其最新市盈率(PE-TTM)仅为24.32倍,较2021年7月阶段高点时的67倍PE,大幅下降了64%。放眼2024年及更长远未来,随着经济基本面好转和市场情绪回暖,有望带来业绩和估值的双提升。

从盈利预期来看,创业板50指数的2023-2025年的净利润增速分别达到21%、31%和25%,显示当前估值具备较大投资价值。

从盈利预期来看,创业板50指数的2023-2025年的净利润增速分别达到21%、31%和25%,显示当前估值具备较大投资价值。

目前跟踪创业板50指数的基金总规模为264亿元,共有13只产品。场内ETF中,华安创业板50ETF(159949)最新规模达178亿,流动性最好;场外基金中,华安创业板50联接C(160424)、交银创业板50指数A(007464)规模居前,可以作为定投选择。

下一篇,我们将聚焦行业指数,敬请期待。

#2023年投资总结#

#2024年投资布局#