#海内外指数大PK#

截止2023年8月30日,沪深300指数近三年的跌幅达21.79%,这三年,大部分基民的日子并不好过。我就是此类基民中的一个。之前赚的一点收益全部亏光,连本金也开始亏损了好几个点。

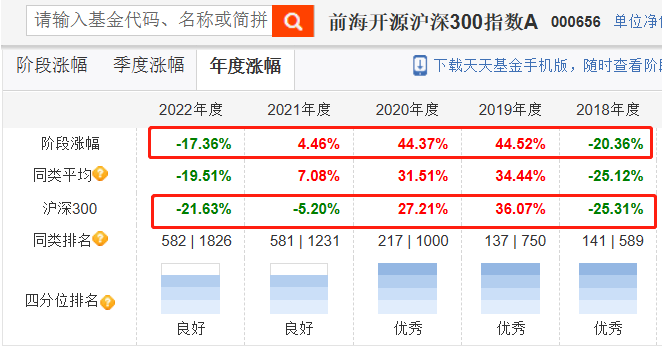

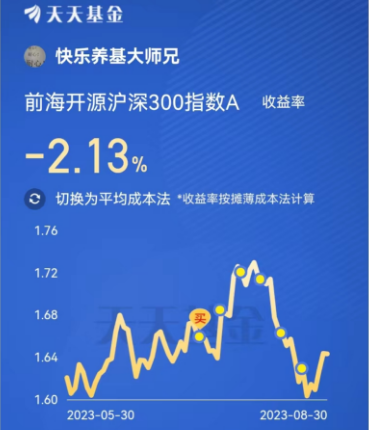

虽然沪深300指数近三年跌幅巨大,但前海开源沪深300指数A(000656)这只基金,近三年的跌幅只有3.21%,在同类1025中基金中,排到前25%的位置。

这不是一只指数增强基金,近三年,对比跟踪标的,领先了这么多,厉害了!再复盘近5个年度的收益率数据,才发现,连续5年,领先于沪深300指数。几乎每家基金公司,都有推出沪深300指数基金,业绩如此优秀的,仅此一只!

沪深300指数的布局机会来了吗?这个我无法预测。调整了三年之久,或许可以乐观一点了。虽然最近出了重大利好,但我并不以为,市场从此不会继续下跌了。经过谨慎的评估,从这个时候开始定投布局沪深300指数,应该是一个胜率非常大的投资策略。

我认为胜率非常大的原因,有以下三点:

1)沪深300由两市中市值大、流动性最好的300支股票组成,蓝筹特征显著,成分股总市值41万亿,占到A股总市值的近一半。成份股大多是各个行业中的龙头企业,规模大、盈利能力强,具备稳固的品牌优势。

2)从行业权重分布看,沪深300的行业权重一直随着我国经济结构的调整“更新迭代”,从申万一级行业来看,10年前沪深300成分股中,银行、非银金融、房地产的权重较大,但随着产业升级、双碳目标的提出,近几年新能源、白酒、电子等行业的比重逐步提高。今年6月中证指数公司调整了沪深300指数样本,对实体经济的反映进一步加强,指数投资价值有望进一步重塑。

3)从2021年2月至今,沪深300下跌超30%,目前,正处于估值底、业绩底、基本面三重底区域。展望2023年,沪深300指数,正站在新周期的起点上,伴随中国经济回暖复苏,非常有望迎来估值修复、业绩提升的“戴维斯双击”。

基金有风险,投资需谨慎。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资前请认真阅读本基金基金合同和招募说明书等法律文件,充分了解本基金详情及风险特征,根据自身风险承受能力选适配产品理性投资。本文仅供参考,不提供任何投资建议。

没钱的,先攒钱,真的到了熊市末期,再慢慢补仓,越跌越补,争取牛市到来后早点回本,赚钱,在估值高企的时候卖掉,也只能这样了,浮亏的基金才能赚钱。我2017年年末买了一只成长风格基金,2018年最大跌幅超过40%,我是在下半年市场跌的很厉害的时候,外资,公募都在逆势加仓的情况下,大幅补仓。在2019年一季度末就解套赚钱。在熊市中期补仓反而不美,如果后续市场又大跌,会非常难受。就像2017年年末如果加仓中小盘基金,遇到2018年的普跌行情,其中滋味只有当事人才有深刻体会

只要经济还在增长,市场早晚会有行情的,而熊市调整结束,持有沪深300大概率不会错过反转行情

沪深300这次的调整其实幅度还是挺大的,累计最大跌幅已经超过40%。05年以来,除了遇到08年的金融危机,沪深300在历次熊市的调整幅度在50%左右。幅度和时间最长的就是2010~2014年上半年。熊市调整幅度和时间最主要的还是要取决于经济增长和上市公司盈...

没钱的,先攒钱,真的到了熊市末期,再慢慢补仓,越跌越补,争取牛市到来后早点回本,赚钱,在估值高企的时候卖掉,也只能这样了,浮亏的基金才能赚钱。我2017年年末买了一只成长风格基金,2018年最大跌幅超过40%,我是在下半年市场跌的很厉害的时候,外资,公募都在逆势加仓的情况下,大幅补仓。在2019年一季度末就解套赚钱。在熊市中期补仓反而不美,如果后续市场又大跌,会非常难受。就像2017年年末如果加仓中小盘基金,遇到2018年的普跌行情,其中滋味只有当事人才有深刻体会

葛兰都排不到前十

葛兰都排不到前十