提起指数投资,大多数投资者可能比较熟悉,那么在指数基金基础上有没有“增强”版呢?

东方红资产管理于6月17日起推出东方红中证500指数增强型发起式证券投资基金(A类021175、C类021176),选择中证500这个中盘代表指数,通过主动但不主观的量化策略追求增强效果,适合投资者作为长期投资的选择。

中证500指数具有较高成长性

东方红中证500指数增强发起基金的标的指数为中证500指数。

中证500指数由沪深A股中剔除沪深300指数成份股及总市值排名前300的股票、剔除过去一年日均成交金额排名后20%的股票后,市值排名靠前的500只股票组成,能综合反映A股市场中一批中等市值公司的股票表现。

中证500指数的风格总体呈现中盘为主、成长性高、估值较低、流动性好的特征。

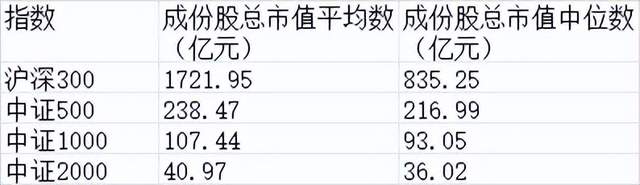

Wind显示,截至2024年5月23日,中证500指数成份股总市值平均数为238.47亿元,成份股总市值中位数为216.99亿元。而沪深300指数成份股总市值平均数为1721.95亿元,成份股总市值中位数为835.25亿元。

图1:不同指数的成份股市值比较

中证500指数展现出较高的成长性,其成份股市值中等,包含了许多细分行业中优秀公司,未来盈利水平有望稳步增长。

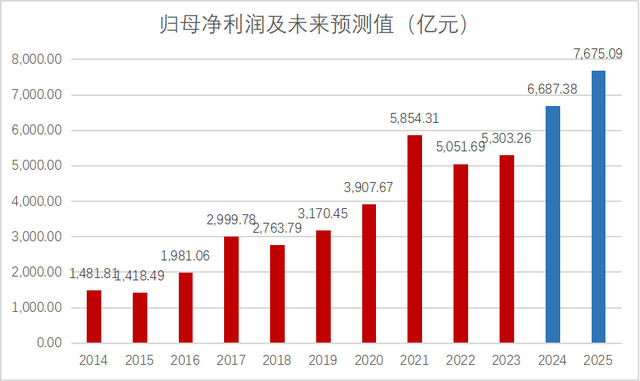

Wind的盈利预测综合值显示,中证500指数2024年和2025年归母净利润的预期同比增长率分别为26.10%和14.77%,未来盈利水平的成长性可期。

从成份股的成长性来看,沪深300的成份股可能是大行业的大龙头,公司本身就代表着行业的beta。

中证500的成份股可能是细分行业中居前的公司,当前在一级行业中占比可能并不高,当行业整体下行时,仍然可能有逆势扩张的机会。

图2:中证500指数的归母净利润及未来预测值(亿元)

数据来源:Wind,红色柱子展示2014-2023年年报中归母净利润,蓝色柱子展示Wind中盈利预测综合值中对2024、2025年归母净利润的预测值。

从追求超额收益的难易程度来看,中证500较沪深300有明显优势。

沪深300指数的成份股为大市值公司,通常处于成熟期,市场对它们的研究较深,定价效率较高,因此通过基本面因子赚取超额收益的难度较大。

而在中证500这种中等市值股票中,市场定价效率仍有提升空间,基本面因子上更容易做出超额。

中证500指数行业分布均衡、权重股分散

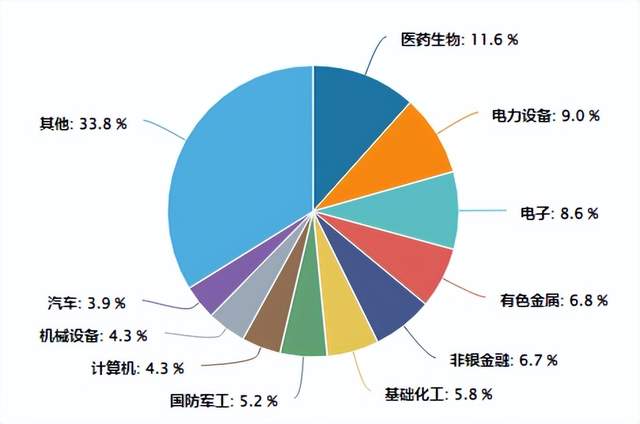

中证500指数成份股在行业分布上较为均衡,截至2024年5月23日,按照申万一级行业分类,成份股涉及到31个行业,权重最大的10个行业分别为:医药生物、电力设备、电子、有色金属、非银金融、基础化工、国防军工、计算机、机械设备、汽车。

中证500指数成份股的行业配置集中度不高,呈现均衡配置众多行业的特征。

数据来源:Wind,截至2024.05.23

不仅如此,中证500指数成份股的分散度较高,截至2024年5月23日,前十大权重股总计占比6.58%,低于沪深300指数十大权重股的22.52%,持股分散,能在一定程度上分散投资风险。

从中证500指数过往成份股变动情况来看,前十大成份股名单变化较为频繁,采用指数增强的量化投资方法能够有较大的发挥空间。

中证500指数当前估值处于低位

低估值一直是证券投资的安全边际,也是投资收益的重要来源,在指数估值较低时买入,能够为投资者提供长期的成长空间。

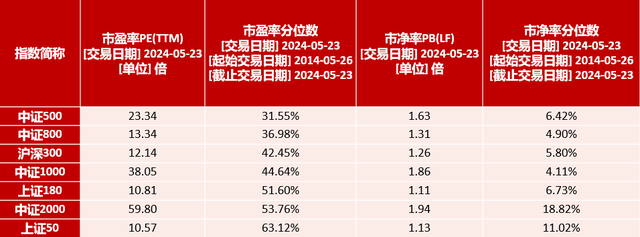

中证500指数当前估值处于历史低位,性价比凸显,截至2024年5月23日,中证500指数估值为23.34倍,处于历史较低位置,位于近十年市盈率的31.55%分位数。

数据来源:Wind,统计区间2014.05.26-2024.05.23

与其他主要指数对比来看,中证500指数的估值分位数较低,具有较高的安全边际。

Wind统计显示,近十年(2014.05.26-2024.05.23)各个宽基指数的估值分布中,当前中证500指数的市盈率、市净率的分位数均相对而言较低,凸显出较高的性价比。

数据来源:Wind,统计区间2014.05.26-2024.05.23

多因子多策略实现“增强”效果

东方红资产管理自2011年开始布局量化业务以来,已积累十余年丰富的量化投资经验。团队持续布局私募对冲产品、公募Smart Beta指数产品系列、指数增强基金系列和主动量化基金系列。

在单因子策略得到验证的基础上,东方红量化团队融合多个因子开发指数增强基金,在跟踪标的指数的基础上,通过智能系统进行量化增强,追求更好的投资性价比。

基于价值因子、成长因子、质量因子、动量因子、估值因子、流动性因子、市场预期因子等,团队从中挑选相关性较低的因子,进行因子对冲,力争降低波动并实现超额收益的相对稳定。

东方红中证500指数增强发起基金拟任基金徐习佳现任东方红资产管理公募指数与多策略部总经理,金融学博士,有着23年证券从业经验、投资管理经验超过13年,履历横跨内外资、公私募,对量化投资洞察深入,也见证了量化产品的积累和发展。

对公募指增产品,徐习佳表示,收益来源包括两部分,一部分是指数本身提供的beta收益,另一部分是基金产品增强出来的alpha收益。

由于公募指增产品80%的持仓必须来自跟踪指数的成份股及备选股,选择指数增强产品的基准指数非常重要。

相较于沪深300指数,当下市场对中证500指数的研究覆盖度、定价有效性并不充分,具有实现超额收益的潜力。

打造指数增强产品时,徐习佳认为因子的选择和暴露是关键,必须要选择长期有效且稳定的因子,并确保在持有期间内因子的暴露是充分的。

降低因子之间的相关性,则可以让组合整体表现更加稳定,因为即使市场条件变化导致某个因子表现不佳,其他因子仍然可以提供超额收益。

多因子多策略,是东方红指数增强系列基金超额稳定性的重要来源,根据指数的特点和属性侧重不同的因子,帮助产品实现更高的性价比。

因子对冲,选择价值因子、成长因子、质量因子、动量因子、估值因子等因子中相关性较低的品种进行融合,降低波动风险,追求超额收益的相对稳定。

对广大投资者来说,指数投资非常熟悉,而在跟踪指数的基础上追求更好的超额收益,希望更进一步,指数增强基金值得长期关注!

东方红资产管理首次推出指数增强基金——

东方红中证500指数增强型发起式证券投资基金

(A类:021175、C类021176)

6月17日——7月5日发行

风险提示:

中证500指数样本定期调整,成份股未来可能发生改变。本基金是一只股票型基金,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。

本基金在控制基金净值增长率与业绩比较基准之间的日均跟踪偏离度及年化跟踪误差的基础上,力争获得超越业绩比较基准的收益,具有与标的指数相似的风险收益特征。

本基金面临的主要风险包括但不限于:本基金的特有风险、市场风险、管理风险、流动性风险、信用风险、技术风险、操作风险、投资特定品种(包括债券回购、股指期货、国债期货、股票期权、资产支持证券、科创板股票、存托凭证、参与融资、转融通证券出借业务、北交所股票等)的风险、发起式基金自动终止的风险、本基金法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险和其他风险等。

基金过往业绩不代表未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。基金有风险,投资需谨慎,请认真阅读本基金《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。

如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。#大基金三期来了,3440亿元指向何方?##红利指数火了,还能上车吗?##苹果股价狂涨7%创新高,投资热情被WWDC大会点燃?# $沪深300(SH000300)$ $中证500(SH000905)$ $中证1000(SH000852)$