今天A股全天窄幅震荡,三大指数涨跌不一。

盘面上,个股跌多涨少,煤炭、银行等高股息板块维持强势。

眼下的市场,分化太厉害了。

当你还在为大盘何时重返3000点努力回波血而忧心不已时,有些板块却悄悄涨上了天,龙头个股更是齐刷刷创出历史新高。你说,气人不气人。

对!老司基说的就是银行板块。

截至今天收盘,银行板块年内已悄悄大涨24.68%,高居所有行业板块涨幅第1名!更过分的是,工、农、中、建等四大行股价均大涨近2%,又双叒叕创出历史新高。

数据来源:Wind,时间截至:2024.7.15

数据来源:Wind,时间截至:2024.7.15

龙头股屡创历史新高,平常不受待见的银行板块为何牛气冲天?调整了近两个月的红利板块似有卷土重来之势,股息率超6%的银行板块还可以上车么?

为何牛气冲天?

细心的小伙伴应该发现了,银行板块不是现在才这么强势的,其实从去年12月中旬以来就在稳步上行。今年1-5月中旬有过一波超20%的单边上涨行情,在5月下旬开始跟随大盘调整,如今又再度走强。

从市场的投资逻辑看,一季度银行股上涨主要反映红利价值重估,二季度以来国有大行涨幅趋缓,部分绩优股领涨,主要反映优质银行的业绩增速超预期。4月底房地产政策预期升温,直至5月中旬房地产政策全面出台,银行股波动明显放大。

券商研究机构表示,今年以来银行板块的行情有三方面的驱动因素:一是,股息率选股逻辑在板块内的扩散,高股息策略从国有行扩散到中小行;二是,地产政策的放松;三是,市场对于银行净息差下行斜率放缓以及基本面即将见底的期待。往后看,银行板块要更多检验前期政策的效果以及未来基本面的走势。

还能上车么?

近期,银行板块跟随市场调整,风格切换、股价上涨后股息率吸引力下降、银行净息差压力影响经营稳定性等话题受到投资者关注。

关键问题来啦!逆天大涨的银行板块,现在还能不能上车?

老司基个人觉得,如果你是高风险偏好的激进型投资者,现在去追高买银行有点不划算,可能还不如去抄底趴在底部的券商、消费、医疗及科技板块,一旦市场重新转暖,或许它们的进攻性更强。如果你是属于投股收息的稳健型选手,从中长期角度看,银行板块还是值得一看的。

当前,资产荒压力仍将持续,红利价值重估并未结束。近期,由于国有大行的分红派息,银行平均股息率回升至6%左右,与10年期国债收益率的2.26%相差超过3.7%,这个股息率还是挺香的。

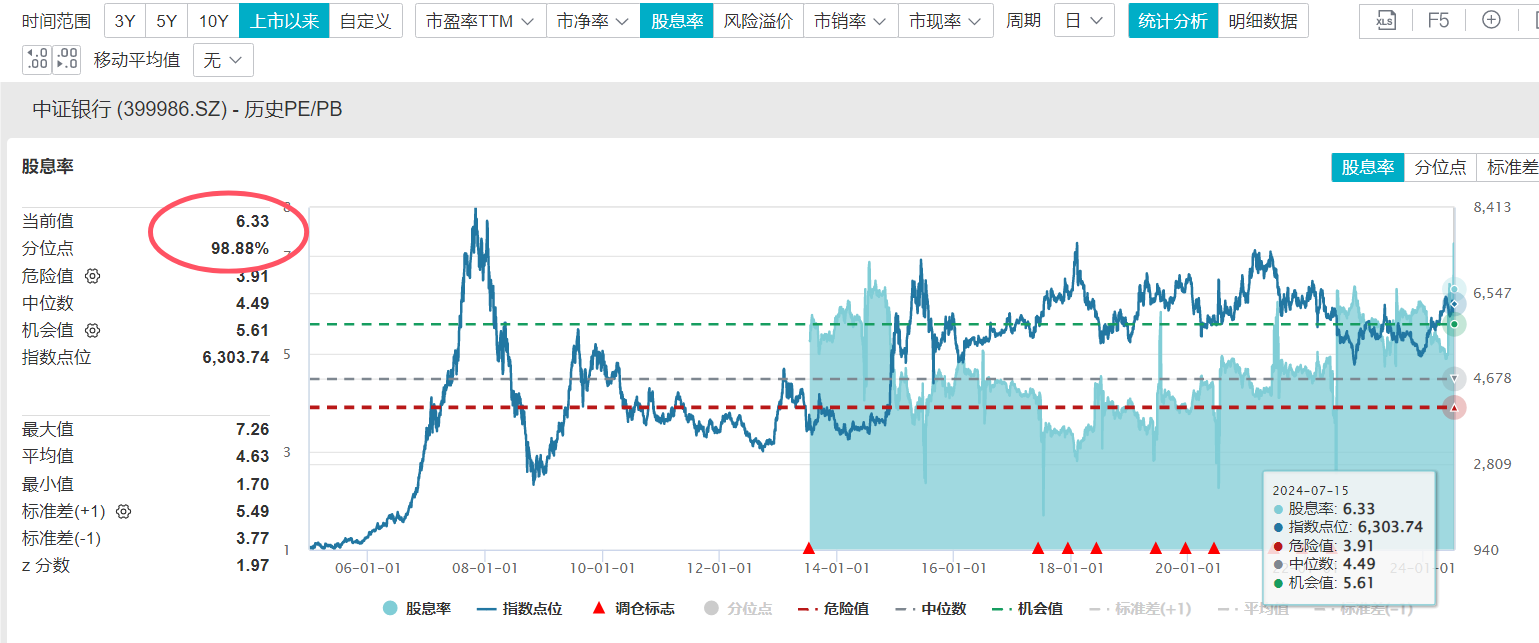

Wind数据显示,代表银行板块的中证银行指数(399986)最新市净率(PB)仅为0.6倍,处于历史估值百分位的20%,属于较低估值区间;最新股息率高达6.33%,处于历史以来99%的最高股息区间,是10年期国债收益率的2.8倍!

中证银行指数最新股息率情况

数据来源:Wind,时间截至:2024.7.15

数据来源:Wind,时间截至:2024.7.15

展望未来,投资者有望持续通过银行现金分红分享公司的发展成果。从银行的分红意愿上看,上市银行注重为股东创造价值,愿意提升分红派息以提升股东回报。

另外,从银行的分红能力上看,今年以来银行信贷扩张的步伐放缓,政策端强调引导信贷合理增长、均衡投放,预计银行对资产规模扩张的诉求将边际减弱,对于留存资本的需求也有望下降。低规模诉求和相对稳定的利润水平下,银行有望给予投资者更高的现金分红比率。

从股息率来看,板块方面,对比A股各板块股息率,当前银行板块的股息率水平位列第1;个股层面,当前超半数A股上市银行股息率在5%以上,远高于当前的10年期国债到期收益率。还有,银行中期分红强化了银行股的高股息投资逻辑,我国当前正处于经济换挡期,稳定现金回报的银行股具有更投资性价比。

从跟踪中证银行指数的基金来看,目前共有30多只产品跟踪该指数,以下为规模居前的产品。

场内基金中,华宝银行ETF(512800)和天弘银行ETF(515290)规模较大,场内流动性较好;场外基金中,天弘中证银行ETF联接(A类001594/C类001595)、招商中证银行指数A(161723)规模居前,可作为定投优选。从费率来看,易方达中证银行联接A(161121)管理费最低,仅为0.15%。

场内基金中,华宝银行ETF(512800)和天弘银行ETF(515290)规模较大,场内流动性较好;场外基金中,天弘中证银行ETF联接(A类001594/C类001595)、招商中证银行指数A(161723)规模居前,可作为定投优选。从费率来看,易方达中证银行联接A(161121)管理费最低,仅为0.15%。

从行业分析师的观点来看,银行板块上涨似乎还只到中场。如华创证券在最新研究报告中强调,当前低利率环境为银行股投资提供了双重利好:既保证了分红的稳定性,又吸引了中长期资金的持续流入。该研报指出,为了保持4%以上的股息率,银行股的整体估值预计还有23%至54%的增长空间,这表明银行板块,目前虽处估值洼地,却孕育着较大上行潜力。

#资产配置计划#

#林园:A股存在巨大捡钱机会#

#银行股大涨 加仓or减仓?#