回顾上周市场情况,应该说资金如期做出了方向选择,如同《开盘之后,又要各奔东西》文中所言,

短线资金开始大规模撤离,大资金也在闪躲腾挪的从高估值的消费和医药转移,看起来一场比较大级别的调整已不可避免,

但突发消息刺激下,周四一开盘,在芯片的带领下,整个科技全盘都活了,进而也把市场从大调整的边缘拉了回来,最终暂时稳住了牛熊线之上。

那么市场会往哪个方向走,我们又该如何抓住机会,规避风险呢?

周策略,聊两句。

一、调整的隐忧

客观的看上周市场,如果不是周四突发消息刺激下,芯片和科技板块的突发暴涨,大盘下探3500之下是板上钉钉的事情。

技术图形是这样的,背后是基本面的隐忧。

主要有三个

1、美联储货币政策收缩。

从周五美联储的声明中可以清晰的感受到,短期收缩QE相关的放水是必然,反映到美元走势上也很明显,这次从2020年3月份开启的美元贬值周期,有结束的迹象。

需要说明的是,我不是专家,我也不懂美元这套东西,我只知道从走势轨迹和实际情况看,

短期是有这个隐忧的,至于长期,美元指数从1985年的164到现在的92,下降通道很明显。

2、主要赛道恒时高估。

这是主要医药、消费和新能车的PE\PB情况,可以看到屡创新高的白酒、医药、新能车的估值都已经很高了,白酒55倍的估值处在历史95.2%的百分位;

这个表格中的新能车估值只有60倍,那是因为这个指数是国证新能车,含整车太多了,CS新能车要110多倍,百分位也要78.7%,医药100估值45.7倍,历史估值百分位86.97%。

这种高估值的状态已经维持了1年的样子,基本上是靠拔估值带来的。

我从来不否认这些行业的投资价值,特别是新能车,2020年为我贡献了太多利润了,

是我场内收益最多的ETF,也是悄悄盈去年收益最多的基金,未来这一定也是我重仓的方向。

但现在,这种恒时高估,我还是有所担心。

3、市场资金有限。

可以看到,市场在2月份调整之后,两市的成交额基本就没有突破10000亿,大部分时间的均值应该也就是8000亿,

这样的成交量最乐观的结果就是结构性行情,也就是现在这个样子,只能选择几个赛道或者行业继续演绎,并不能支持系统性行情。

虽然这符合慢牛的需要,但这种慢牛实际上是分了两部分,

第一部分就是刚才说的恒时高估的牛,估值已经高的不能再高的消费、医药和新能车、光伏,

另一部分是慢,大金融、房地产、大部分小盘股,估值极低,这两年慢牛行情跟他们没关系,倒像是一场熊市。

二、机会来自于科技

如果市场依然没有大量的增量资金,如果依然要维持慢牛节奏,这个位置最大的希望就是科技板块,实际上,

资金也确实选择了芯片、软件、科创、军工等作为了这阶段性的主攻方向,如果市场不崩盘,科技方向就是最大的机会。

1、符合社会经济发展需要。

都知道我们已经到了这个阶段,看看突破中等收入陷阱的国家,包括日本、韩国、芬兰、爱尔兰、台湾省等少数国家地区,有一个算一个,哪个不是在高科技领域占有一席之地才成功的;

曾经比我们领先的巴西、阿根廷、委内瑞拉、南非、墨西哥等等,几乎听不到也看不到什么科技类型的大企业以及突破。

中国也到了这个阶段,只能向科技要突破。

2、整体增速更快。

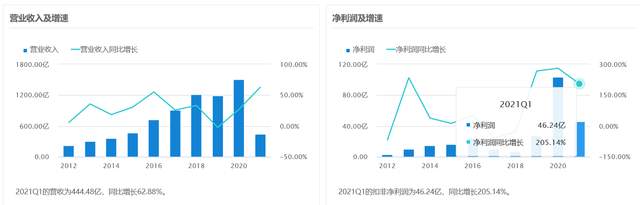

这是半导体行业2021年1季度的营收和净利润数据,全行业营收444.48亿,增长62.88%,净利润46.24亿,增长205.14%。

这是国防军工行业的营收和净利润增长,2021年1季度全行业营收829.99亿,增长30%,净利润38.81亿,增长264.86%。

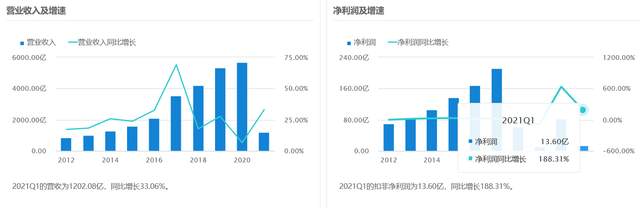

这是计算机应用行业的营收和净利润增长情况,2021年1季度全行业营收1202亿,增长33.06%,净利润13.6亿,增长188.31%。

3、估值尚且合理。

以上三个行业目前的估值,半导体估值90倍,国防军工估值60倍,计算机应用估值54倍,其中后两者基本处在历史估值的中枢之下,而半导体处在中枢往上;

接下来业绩的预期如果继续超出,动态的估值可能还会下降。

三、合理的策略

----在行业方向选择上,总的情况是如此的,

一方面要看到系统性风险的发生可能性很低,如果有突发情况,相信对冲的政策也会出台,慢牛是一种常态;

另一方面要对主赛道的风险保持高度关注,遇到大的调整也要敢于适当配置,关于科技,比较处在行情的初期,不妨大胆一点。

第三个方面,可以多留心大金融、资源行业方向,从行业投资的角度看,大金融足够便宜也能够保持增长,尤其券商行业,越来越表现出弱周期性;

关于资源行业,虽然美元反弹周期开启后,整体价格急剧回落,但抛开美元周期看,有三个因素要考虑,

1、国内在煤炭、铜、铝土矿等资源上的供给收缩了十几年了,短时间也看不到恢复,

2、再一个碳中和目标推出后,对于产能产量的控制也会更加严格,

3、龙头企业不断并购集中,抗周期性越来越明显。

----在仓位管理上。

在资本市场长牛慢牛开启的当下,无论如何一定要保留长期投资仓位,只要不是非常极端的巨大灾难,都要毫不动摇的保持,这部分仓位应该占到我们每个人风险投资资金的50%,

最好的方式就是场外定投,目前我主要通过股票型基金组合配置。

实际上对于绝大部分非职业投资者,更加建议大家全部配置场外基金定投,在没有专业技能和时间精力的情况下,不要挑战市场。

对于职业投资或者已经在个股投资上摸爬滚打很多年的股民朋友,那么可以拿出另外50%的仓位,通过ETF做一些灵活的波段,

需要说明的是,即便是ETF也建议拿出其中的一半作为长线仓位,剩余的一半根据行情的发展,在不同的行业方向、不同的阶段适当波段操作,我个人是通过慢慢富ETF组合的形式实现。

----在对应的投资标的方面,芯片ETF是比较多的,包括159995、512760、512480,软件有159852、515230,这几个ETF虽然跟踪的指数不同,但实质性区别不大;

军工方面,512670国防ETF在航空方面的占比更高一些;科创板现在除了首发的4支ETF外,现在也增加了好几支,直接搞588000就可以了。

大金融方面,513090香港证券、515010证券ETF,512800银行ETF。

场外方面,科技方面,股票型基金组合主要配置001613、003984、004698、006751、000601、003397、001538等偏科技类基金,再就是港股方向和大金融方向。

以上就是我近期的思考和策略。

-----关于我个人投资的情况, 截止到6月18日收盘,我自己的实盘股票型基金组合净收益为28.25万,比上周末的28.97万浮亏0.72万,2020年12月31日的净收益是262664元,

也就是说2021年股票型基金组合的净收益额1.99万元;对比本周沪深300-2.34%的跌幅,超额收益明显。

低风险绝对收益的债券基金组合的收益率6.34%,总体稳定,这是我用了配置6个月—2年不用的闲钱的一个理财方案。

股票型基金组合上周出现比较大的调仓,分别减仓了166005、118001各自50%的仓位,会转移到011613华夏科创50ETF联结基金、002943广发多因子(侧重资源类)两支基金,

我忠于我的策略,既然认为科创板和资源方向有投资的价值,就实践落地。

下周一我会按照既定策略继续定投,预祝我们大家投资顺利。

总结本周周策略观点:

1、市场选择了科技作为主线。

2、谨防突然的调整可能。

3、长线仓位不要乱动,波段仓位注意灵活。

4、明天股票型基金组合会准时发车。