5日的市场有些过于恐慌了……

开盘指数惯性下跌,三大指数齐齐刷新上周五低点。午后增量资金涌入,沪指在资金的 “托底”下表现相对占优,一度翻红,收盘守住2700点,创业板指领涨;而中小盘方向微弱反弹后回落,截至5日收盘,全市场逾千股跌停,2900家个股跌幅超9%,我们再一次见证了历史。(来源:Wind)

1、最近的下跌有多“极端”?

近期大盘股的表现相对“坚挺”,但如果用平滑了市值影响的全A等权指数 (8841388.WI)来观察近日的走势,不难发现市场下跌的斜率有些令人心惊胆战,已经到了极端的程度。

全A等权指数今年累计下跌29.7%,连续两周下跌23.7%,仅5日就下跌了8%,而这还是在市场已经调整了3年有余的低位。如此剧烈的“超跌”,放眼过去十年的长河,也仅有寥寥可数的三段。

(来源:Wind,全A等权指数周线图,2015.12-2024.2)

第一次是2016年1月。

2015年的“水牛”之后,市场还没从“”的阴霾中走出来,刚刚迈过2016年元旦的门槛,A股便接连遭遇两次“熔断”的重击,沪指最低下探2638点,全A等权指数在短短两周内急剧下跌25%。

第二次是2018年10月。

2018年的走势同样难熬,不仅内有金融去杠杆的重重压力,更有对外的贸易摩擦犹如阴云密布压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势,悲观的宏大叙事甚嚣尘上,叹息声中充斥着无奈与忧虑,全A等权指数连续两周下跌14%。

第三次是2022年4月。

卫生事件的超预期扰动引发市场负面情绪,叠加美联储紧缩预期进程加快,美债收益率持续上行,人民币汇率被动承压,大盘出现恐慌性超调,全A等权指数5个交易日最大回撤17%。

(来源:Wind)

2、跌麻了,然后呢?

历史虽然不会重演,但总会惊人的相似。

2016年1月,从年初到1月28日,上证指数最大跌幅25%,但行情总是从绝望中爆发,随后指数一路反弹至4月15日,区间最大涨幅17%;从月线层面更是形成了未来两年的底部,沪指最高站上了3500点。

2018年10月,大盘在超跌后经历暴力反弹,随后构筑了一段“政策底”到“市场底”的过渡平台,2019年1月4日沪指击穿平台经历最后一跌之后,随即逆转颓势进入上涨轨道,沪指在随后的2年涨至3731点,沪深300指数更是刷新了2007年以来的历史新高。

2022年4月,在经历“多杀多”的恐慌与出清之后,4月27日午间的政治局会议通稿点燃做多情绪,新能源带领大盘实现“推土机”式上涨,沪指在随后2个月站上3400点,反弹近20%,全A等权指数最高上涨37%,288家个股在本轮反弹中实现翻倍。

(来源:Wind)

无论是哪一次,回忆起来时都是恐怖如斯、心有余悸;但无论是哪一次,A股最终都挺过来了,都成功穿越了那些看似不可逾越的困境。

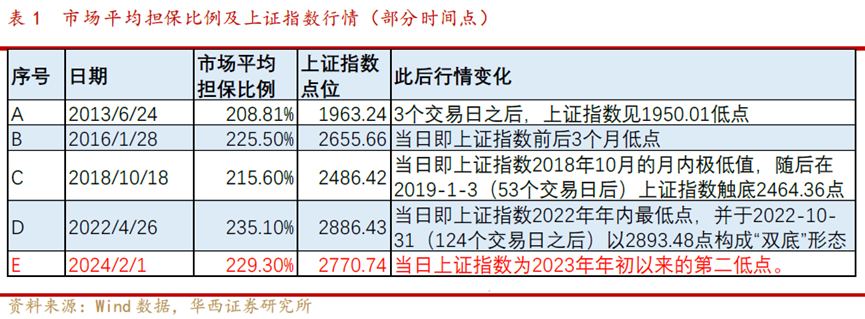

近期市场调整的主因来自资金与微观流动性层面,于是受流动性影响更大的中证1000、中证2000、科创100、微盘股指数领跌。与此同时,两融担保比例迅速下降,截至本月初已经降至229.3%。(来源:华夏证券)

在历史上类似的被动抛售资金也“历历在目”,但众多优质股票的补跌恰恰预示着市场底部的迫近,市场总是在剧烈波动中寻找平衡,随之而来的市场修复往往迅速而猛烈。

在当前这个点位,雪球已经陆续敲入出清,而两融担保比例已降至2018年熊市之后的新低,想走的人、不得不走的人已经悉数离场,大量带血的筹码涌出之后,时常也会带来抛盘的衰竭。如果做空动能逐步丧失,在这种情况下只需要一点上攻的力量带动就能促进市场回升,市场便有望自发寻底。

3、如何看待当下的市场环境?

自十月下旬沪指失守3000点以来,短暂修复后,如今重回下行,重要关口接连失守,投资者的迷茫与焦虑引发情绪式杀跌,市场上的悲观情绪再度蔓延。

投资者面对的是现实与预期的拉扯与割裂,是接踵而至的政策与日益消磨的耐心,是赚钱效应的缺席与长期主义的茫然。流动性缺失的背后,更是市场信心的极度匮乏。

但是,如此下跌,便对么?

截至2月2日,市场整体破净率已达12.5%,超越2008年10月(10.8%)、2013年6月(6.6%)等多次历史大底时的破净率水平。也就是说,最坏的情况下直接将这部分公司破产清算,股东能拿回的每股净资产也比股价要高。

(来源:财联社)

截至2月2日,全A等权指数的股息率为2.51%,已经高于2.43%的十年期国债收益率,以股息率减去10年国债收益率测算的股债性价比创下历史新高;而上一次这个指标为正还要追溯到2005年12月沪指1000点附近的历史大底。(来源:Wind)

截至2月2日,A股市场由于风险偏好剧烈下降带来的估值收缩已经持续了3年,已经超过了之前在2016-2018年创下的最长连续估值收缩时间,完全无视从2021到2023年,万得全A的年度归母净利润已从4.8万亿增长到了5.8万亿(注:2023年数据源自万得一致预期)。

下跌的尾声固然痛苦难熬,但是在资本市场,相对于下跌看空、上涨看多的线性思维,真正能够以不变应万变的法则,只有周期。

无论是牛市还是熊市,市场走到极限之后总会向反方向运动。毕竟熊市的极限取决于两个“维度”:一个是“深度”,也就是最大跌幅;另一个是“长度”,也就是出清的持续时间。

从历史上来看,尽管这两个“度”的极限都不是静态的,会随着经济和市场结构的演进而变化。但万变不离其宗的是,没有只跌不涨的行情。只要调整达到足够的深度和长度,带来较为彻底的出清,市场便有望“浴火重生”。

过去二十年间,如果以沪深300指数为尺,算上本轮,A股市场共经历了五轮调整周期,前四轮调整中:

最长持续1219天,本轮已1090天;

平均最大跌幅48.5%,目前最大回撤已达47.6%。

无论这个想象中的“利空”有多大,是不是也足够price in了呢?既然是情绪冲击,那就不可能一直冲击下去,风险偏好是有底的,触底就该回升了。

4、如何抚平焦虑?

在股海沉浮这十来年间,我们依次见证了千股跌停、千股涨停、千股从涨停到跌停、千股从跌停再到涨停……

无数次感叹股生完整了,也无数次在挫折中感到这次似乎整完了。但万变不离其宗的是,看似“这次不一样”,其实“每次都一样”。

A股历经三十载风雨,每一轮跌宕的序幕总是惊人的相似。在哀嚎遍野之际,市场总会有如勇士逢险,绝处逢生。

每一次市场的下跌,无疑都是对信念的试炼与冲击,但潮落之后必然有潮起,如同自然界的四季更替,周期永远胜在最后。或许没有人能够全然避开冬日的严寒,但春意盎然的微风必会吹拂而至。

或许当下的A股对所有人而言都是大雨滂沱,但天总会放晴。价格低于价值的资产不会永远存在,市场的定价错误在新一轮的市场上升周期中一定会得到修正。

难熬的底部,我们看到了增量资金的涌入援驰、看到了政策的诚意和决心、看到了底部的历史经验、看到了周期的客观规律……

相信某时某刻,资金和信心的双重冲击或会为最终的反转带来契机。量变总会引发质变,当聚集的火苗成为一束微光,这束微光又燃起燎原的火焰,那么再冷的冰雪也会被消融。

市场筑底是在对盈利底、政策底、估值底的疑虑中不断徘徊的过程,而信心的重建需要经过充分的整固和悲观预期修复才能逐步实现,流动性的“危机”也需要靠流动性来终结。

别加杠杆、别横冲直撞、保持冷静、遵循纪律,先“活下去”。

告别最寒冷的黎明,必会迎来冉冉升起的新周期。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。