若问交银施罗德基金你最熟悉的基金经理是谁?

相信绝大多数基民会脱口而出,交银三剑客:杨浩、王崇、何帅。

这里我不想再多说他们三位,想和大家介绍,

消费一哥韩威俊。

韩威俊,上海财经大学金融学硕士。2005年7月至2008年9月担任申银万国证券研究所助理分析师,2008年9月至2009年4月担任北京鼎天资产管理有限公司董事助理,2009年4月至2010年10月担任申银万国证券研究所行业分析师,2010年10月至2013年5月担任信诚基金投资分析师。2013年加入交银施罗德基金,曾任行业分析师。2016年1月20日起开始做基金经理。

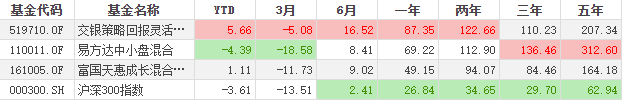

来源:天天基金网,截至20210510

在任一年以上的交银策略回报、交银股息优化混合、交银品质升级混合、交银消费新驱动股票任期回报均翻倍。

并且三只基金从2月18日以来,虽然也经历了净值回调,但是反弹回来的速度明显较快,截至5月10日,近3月收益率分别是-6.32%、-5.72%、-5.56%、-5.47%,而同期沪深300指数收益率是-13.51%,超额收益明显。

有基友感叹,

“韩威俊,进攻不比张坤差,防守不比朱少醒差。”

我对比了下韩威俊、张坤、朱少醒三位的代表作,

从近1年、近5月、近3月看,确实是韩威俊的交银策略回报灵活配置混合领先。

来源:Choice,截至20210511

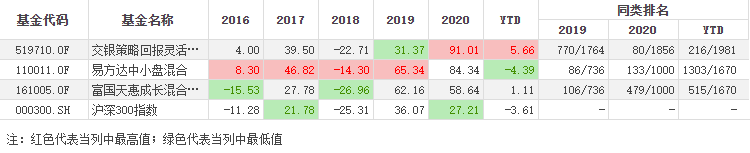

然而具体到各年度,2016年-2020年,交银策略回报灵活配置混合仅2020年略胜于易方达中小盘混合。

来源:Choice,截至20210511

关于如何控制产品回撤,韩威俊主要通过三点:

1、通过盈利预测模型来测算个股的预期收益率大小,从而控制整个个股的持仓比例;

2、适度行业分散投资,减少单一行业的持仓比例过高导致的回撤。

梳理交银策略回报、交银股息优化混合、交银品质升级混合、交银消费新驱动股票等基金在韩威俊管理期间的前十大重仓股能够发现,涵盖白酒、休闲服务、乳业、建筑材料、医药生物等多行业个股。

3、适度增加换手,做持股止盈。

韩威俊在投资中,追求具有持续性的绝对收益。

致力于寻找壁垒较高、盈利确定性较强的赛道,够出现戴维斯双击的白马公司。

他采用微观三阶段投资模型,认为一个企业发展过程中会经历三个阶段:

第一个阶段是企业初创阶段。

这个阶段企业收入大幅增长,利润增速大幅超预期,也是投资中获取超额收益最大的一个阶段。但是这个阶段维持时间相对较短,投资试错成本大。

第二阶段是企业整固阶段。

经历了野蛮成长后,这个阶段,企业收入增速放缓,利润增速大幅下滑,如果企业发展不顺利,会很容易出现戴维斯双杀,股价会持续下跌,投资中应避免投资处在这个阶段的公司。

第三个阶段是困境反转阶段。

发展到这个阶段的企业,在优秀管理层的带领下,理顺了内外部机制,收入增速小幅回升,净利润也开始出现了回升,这个阶段企业也会容易出现戴维斯双击,处在这个阶段的企业是最值得投资的。

除此之外,在投资中,韩威俊会重视组合回撤管理,优化投资人体验感,关注盈利预测确定性,进行动态调整。

风险提示

基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资者应认真阅读《基金合同》《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

我国基金运作时间较短,不能反映股市发展的所有阶段,基金过往业绩不代表未来表现,其他基金业绩不构成本基金业绩的保证。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其它基金的业绩不构成该基金业绩表现的保证。基金有风险,投资需谨慎。