买股票要看基本面,基本面看的越清楚,持有的就会越有信心,即使遇到大跌,依然相信公司会走出来。

买主动基金其实也差不多,对基金经理的了解越清楚,你就会持有的越坚定。

了解一个人,最好的办法就是把他画下来(描述出来),描述的越清楚,你就越能了解这个人。

之前我已经给大家介绍过不少的基金经理,今后我也会不定期的给大家介绍一些我感兴趣的基金经理,欢迎大家持续关注我。

一、何帅简介

1985年,上海财经大学硕士。2010年至2012年任国联安基金管理有限公司研究员。2012年加入交银施罗德基金,任行业分析师,2015年7月9日起基金经理。

目前管理三只基金,个人推荐交银阿尔法核心混合(519712),机构资金有15.3亿在里面

二、何帅的投资体系

1、自下而上的选股理念,以绝对收益为初衷去买股票

何帅是典型的自上而下选手。买股票前,会计算该股票的预期收益率,如果预期年化收益率有20%以上,他就会买入,达到目标后立即卖出。

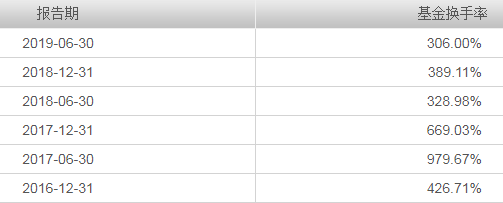

这种方法需要有很强的投研实力做基础,因为需要大量的选股。还需要对基本面有很深的理解,本质上是价值投资,属于偏向短期的成长价值,也需要严格的执行力,卖出要及时果断,呈现的特点就是换手率较高。

优势就是赚钱的确定性强,所以何帅敢说他是以绝对收益为初衷。

何帅:“有人做过测算我的收益90%以上是阿尔法,贝塔贡献更多是逆向的。17、18两年大量持仓都集中在一些中小公司,那两年中小板和创业板最近的状况非常恶劣,我的都是正收益。

总体的投资思路是以基本面深度研究为基础,将风险收益比作为标准选股。

我做基金的出发点就是从绝对收益为目标。我不会去做配置,去跟随市场。我买的每一个股票,做的每一笔投资都是以绝对收益为导向。这是我投资中最底层的东西。

这就是一个预期收益率20%做打底的策略,按照这个策略做,每个研究员都可以在自己擅长领域,找到一个预期20%的股票,赚到了以后把它卖掉,积小胜为大胜。

在风格上,我比较偏好确定性。我喜欢那种有80%概率赚取20%收益率的品种,不喜欢去做用10%概率赚10倍的品种。我不是很喜欢小概率大弹性的投资。我偏好自己能看得清楚的地方。”

2、用长坡厚雪的理念去做成长股

长坡厚雪是典型的巴菲特价值投资理念,把这种理念用在成长股投资上,说实话我还是第一次听说,来看看何帅是怎么表述的↓

何帅:“我喜欢的商业模式就四个字,“长坡厚雪”。“长坡”意味着需求可以持续,不可能消失。最好是不受到政策影响,比较自然的东西。依赖补贴的行业,比如新能源车,就不怎么自然。

“厚雪”意味着壁垒高、粘度强,有复利,关键是要能持续。有些行业雪很厚,但是滚到前面就没有雪了,这时候要分析是长期没雪还是短期没雪,商业逻辑或者壁垒是可持续的还是暂时性的。

“长坡”需要配合“厚雪”,才能是好的投资机会。比如,汽车和光伏都是长坡,但是很多公司不赚钱,就是客户粘性很弱,可以随便切换,没有“厚雪”,波动就大。”

点评:我个人认为长坡厚雪和做绝对收益的逻辑是有点冲突的,因为绝对收益可能是快进快出,持股周期一般就是两三年,快的话甚至几个月。而长坡厚雪,应该是配合长期持有 低换手的风格,是类似林鹏、张坤那种风格的。

不过这种冲突不会妨碍赚钱,反而给成长股加了一层保险,因为选的都是好公司,不容易暴跌。

我说的冲突指的是,如果真的选到了好行业好公司,却只赚了20%就走了,有点浪费!

3、卖出果断,不赚泡沫的钱

业内对何帅的评价是,卖出非常的果断

何帅:“我是懂得卖出,获利了结的。快接近的目标价时候,我就开始减仓,一旦到了目标价,我就会快速减仓。我不去赚泡沫的钱。 所以我估计,自己在牛市时候,业绩会不怎么样。

这一个预期收益率的问题。比如,我估算茅台到2020年是500亿利润,20倍的估值是1万亿。今年年初,它市值达到1万亿了,也就是说后面两年时间,它的预期收益率是零。这种情况下,我为什么不买预期收益率为5%的债券?如果去搏股价上升,那是赚估值的钱,不是我要赚的钱。

国内大部分公司,我一般是给2-3年的回报率周期,除非极度优秀的公司我能给5-8年。所以我会很关注一个公司目前所处位置对应的隐含回报率。比如一个三年时间周期,60%隐含回报率的公司。如果短期上涨了40%,那么未来2年可能只有10%的年化回报率,风险和收益比的性价比就不好了。我就会减持这类股票。这也是我净值回撤比较少的原因。对于很多品种,做了落袋为安。

这其实不难做到,但你能不能不受诱惑,会不会在估值、价格发生变化的时候,不受诱惑地去做。”

点评:从何帅的发言应该也能感觉到。他确实卖的很果断,本质是保守型的价值投资者,不喜欢看的很远,预期收益率不如意就会卖出。

即使是茅台,他也只看两三年。所以我前面说,他的长坡厚雪理论用在绝对收益和成长股投资上,有点浪费!

因为有时候公司当前的股价并不只是反映未来两三年的现金流,可能反应的现金流时间更长。假如何帅能研究的更深一些,看的更长远一些,可能更有利于他提高收益和适应规模吧。

三、何帅的组合管理思路

1、不断将性价比低的品种换到性价比高的品种上

何帅:“上涨和估值兑现显然是不线性的。某些公司某些阶段上涨较快的时候,需要重新比较性价比,涨多了的品种预期收益率要降低,涨的不多的品种性价比变高,可以据此调整。仓位调整的幅度跟性价比变化幅度跟相关,更多的仓位放在估值更低一点的品种上去,有利于回撤控制。交易目的是把组合管理放在性价比相对较好的状态,风险要短期小,而空间要相对大。交易不会是刚性的一个纪律性的东西,动态调整预期收益率就是组合管理的概念。

不会仅仅因为下跌止损,只会因为是否逻辑和信息发生变化。希望能够看很久的东西越来越多。另外,有一些交易是在用仓位尝试新的品种。”

点评:何帅说把涨的多了股票卖出换到涨的少的股票上,这种操作看似很简单、很合理,其实是建立在对自己选股的强大自信上,即:组合里每只股票都是好股票,都会上涨,且对上涨的幅度有比较准确的预测。

否则的话,这种操作导致很容易卖飞好股票,买入烂股票。另外何帅说的试仓,其实是在置信度不够高的情况下买入,如果事后研究发现错了,其实也是会造成损失的,特别是规模大的情况下。

2、永远留有仓位

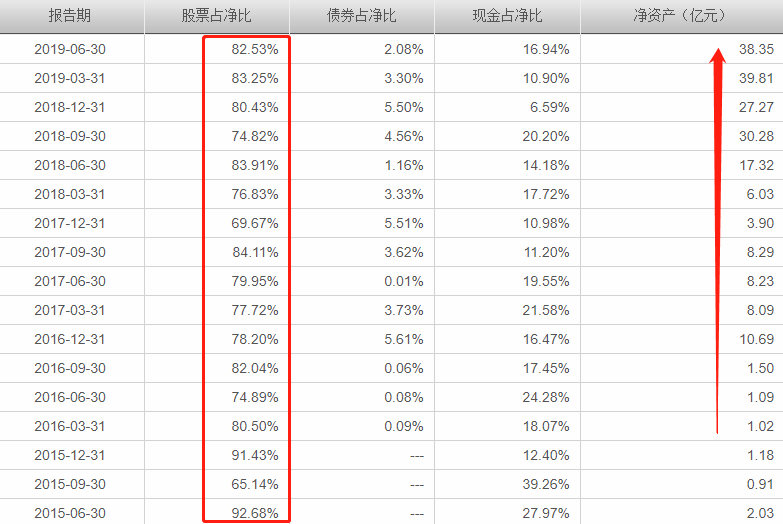

何帅说自己是不喜欢满仓的人,从他的仓位来看,确实也是这样的,账上长期躺着现金,也不买债券,就躺着等机会↓

何帅:“我的性格是这样,希望留有一定安全性,我不喜紧绷的状态,这使得我很少满仓。

你看我每年的收益率都是正的,从业到现在的收益率也很高。但如果一直保持95%的仓位,势必会比现在收益率高。我宁可留有一定的余地。如果下跌,我仓位不高,就相对从容了,可以慢慢加仓到80%,如果跌了很惨,我会加到90%。但如果现在是90%多的话,就没有余地了。

现金给了我option(选择权)。虽然我损失了上涨时候的收益,但获得了在极低价格上建仓的option,并且这个option可能会带来极大的收益。

我蛮择时的。但我的择时不是说根据图形看趋势,不是根据短期打不打来看的,而是根据价格。价格便宜了,我多买一点,价格贵了,卖一点。”

点评:杨浩的这种风格确实很稳健,有点像巴菲特,永远留有大量的现金,本质也是一种择时,是对性价比的择时。

自下而上型选手就是这样,不会为了迎合市场风格和行业去配置beta,只做自己确定的alpha。但必须要很努力才行,不断的找到alpha,如果找不到alpha,仓位就会下来。

我认为这种方法不完全适合我们基民,因为我们是市场配置型,对我们来说股市上涨和下跌并不是50/50的概率,虽然短期会有波动,长期看必然是倾斜向上的,也就是说上涨的概率是大于下跌的概率的,哪怕是49/51,长期积累下来,踏空的概率大于抄底的概率的。

当然了,这种概率并不是一成不变的,如果是5000点的时候,上涨的概率:下跌的概率可能是25/75,那我可能就会比较愿意留有一些现金,当前点位我认为没必要太悲观。

四、何帅的风险控制

何帅强调用公司质量来控制风险,比较看重价格,组合配置能力似乎一般。

何帅:“风险主要来自于公司质地,其次来自于价格,选取好公司可以规避80%以上的风险,获得可持续确定性的回报。

我比较看重安全边际,对于买入的价格有明确要求。我基金整体估值水平在以成长股为主的基金经理中并不高,一般就是20到30倍左右。组合里这些公司的估值都是看的比较清楚,买入的时候有一定安全边际。

价格很重要,买贵了,就会面对多的短期风险。 在投资的时候,就把风险考虑进去。我对估值极高的公司会明显控制仓位,一般不超过50倍市盈率。

有些品种有投资价值,但是价格不合适,并不会买入而是等待。

我一般不会出现20%、30%的回撤,除非遇到系统性风险。我大概率不会出现别人都很平稳、而我回撤20%的情况,这种风险是我可以控制的。

我不太做组合强硬的平衡。其实我自己都不知道组合里面计算机,医药占比多少。我核心还是纯自下而上去做。当然,我会有一个极值的概念,比如某个行业占比不会超过40%,我会警惕。

我是风险厌恶型的性格。尽量去避免高波动带来的巨大回撤,我不会去赌一个很大的方向。做投资先不要亏钱。当你想all in的话,你的思路就有问题了。你的心态失衡,就会造成高风险动作。”

五、何帅的能力圈

何帅的专业是金融,刚出道时主要研究周期板块,擅长TMT,从历史持仓来看,何帅配置了较多成长性行业,偏好计算机、医药、传媒、机械等行业。

何帅:“我会限定自己的能力圈,在知识结构比较好的地方做投资。比如去年的保险,白电我是一股都没有投。因为我在这种公司没有很强的知识结构,不是我不喜欢这种公司。因为我在研究上,没有竞争优势。我去买,最终是赚Beta钱,我没有alpha能力,不能比别人更深度理解公司。如果我有能力分析,了解其价值和商业模式,我也会去重仓。可惜我能力不到,如果我看着他们涨,跟随市场去买入,就变成去博取风格的钱。

我还是比较限定于自己觉得懂的东西,在我知识结构比较强的地方,我会胆子更大,更加倾向做左侧。不懂的东西真的很少参与,参与一定也很少,这是我比较坚持的东西。

但我会去学。我现在做投资才三年多,一下子要学这么多行业,学不过来。我还蛮喜欢学习新东西的。

我会先学消费、医药、TMT、新兴制造、新兴服务业这5个行业,因为国外已经证明了,这些行业可能未来10年、20年会持续产生牛股。因为人的精力是有限的,这五个行业已经够我学五六年了。

我最近主要是看消费和医药,包括服务业,TMT,我觉得里面相对牛股会更多一些。我在投资行业可能还要干个30年,40年,这些领域是我首先是要做基础研究的。不要再想,一定要在钢铁、有色、航运上赚钱,它可能会有一年给你赚大钱,但不是研究重点方向。”

六、何帅的投资方法容易受到规模影响吗?

2018年以来,何帅的规模开始显著上升,目前已经管理了89亿。

一般对基金经理来说,100亿是个坎,我认为对成长型的经理来说,60亿就是个坎了。而何帅超过100亿是迟早的事。

七、那么何帅会不会受到规模影响呢?

何帅说的“以绝对收益为初衷”,是需要频繁交易的,可是规模上去以后,交易就不能那么频繁了,否则容易给标的造成很大的波动。

从换手率和持股时长来看,杨浩在2018年以来确实降低了换手率,提高了持股时间,看股票也更长远了,但是在自己不擅长的领域,赚钱肯定会受到一些影响。比如美年健康他就拿了很久,只是没赚到钱,哈哈哈

如果是考虑到长坡厚雪理论和价值投资理念,其实何帅是有能力容纳更多规模的,但这需要他努力扩大能力圈。

我大胆猜测一下,如果以后何帅规模扩大到100亿以上,或者跳槽走了。可能会转型为林鹏那种投资风格,也就是好行业、好公司、长期持有的风格。他具备这方面的基础,只是目前欠缺对消费、金融等板块的研究。比如美年健康,就有点这种理念↓

何帅:“我不是很喜欢成长股投资者这个标签。我以前买成长股比较多,因为我的能力圈或者知识结构,更加支持我去做这些高增速公司的判断。其实我并不抵触那些0增长,或者负增长的公司。只要给我一个合适的价格,我完全有意愿把这类公司买成我的第一大重仓股。我内心对于这种公司不抵触的。还有中国的公司整体增速比较快,也让我投资组合中偏向成长类的公司比较多。

现在国内市场,给了成长股比较大的机会。我们看到的一些大公司,其实都是很年轻的。比如美年健康,其实真正加速扩张是2011年之后,在海外这属于很年轻的公司了。这种公司虽然市值较大,可能有风险,但是后面能创造更大的收益。”

八、综合点评

1、何帅是一个alpha能力很强的自下而上型的经理。不过我没有配置他,理由是近几年市场的结构行情较为明显,只有消费、医药、科技等少数板块有机会,beta配置能力也是非常的重要,近几年表现好的成长型基金经理比如杨浩、周应波、胡宜斌,都是中观型选手,有很强的beta能力。

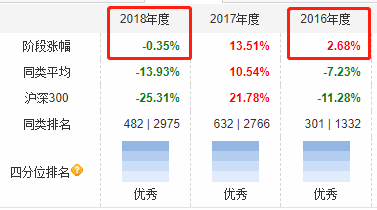

我觉得何帅这种类型的,最适合在16年、18年这样的熊市年份去配置,市场上缺乏热点和结构性机会,这时候买何帅,他就能给你创造很多超额收益。

从下图交银阿尔法的年度收益来看,何帅确实是在这两年大幅跑赢了沪深300。我绝对不是马后炮才这样说的噢!我是先预测了他在16、18这两年会业绩好,再通过数据印证了这个预测的。

2、他的发言让我感觉很喜欢,很舒服。言语中透露出着自信和坦诚,对自己很了解,性格也是比较适合做基金经理的。推荐大家去看看他的访谈,能学到很多知识。

3、有希望成长成为一个非常优秀的基金经理,但是需要时间去打磨,需要扩展能力圈、适应规模、完善投资系统、加强组合配置能力。

成文日期:2019.10.10

何帅访谈转摘:

1、交银何帅:用更长期的眼光获取绝对收益价值

2、聪投会客室 | “内心稳健、选股风骚”的公募冠军何帅:最近在思考一个心理学问题

关联阅读

简单说说丘栋荣和中庚基金

一拖多的曹名长值得继续托付吗?

成长风格基金经理画像——交银施罗德杨浩

他厌恶大回撤,我也是。谢谢老师码字辛苦,爱心分享!

他厌恶大回撤,我也是。谢谢老师码字辛苦,爱心分享!

我一直崇尚天道酬勤!到处能看见我的痕迹

我一直崇尚天道酬勤!到处能看见我的痕迹