——做好排除法,基金投资会变得容易的多

注:本文续上篇《身为基金投资者,一定要利用好我们的这项最大优势》,但是没读过上篇也不会影响本篇的阅读体验。

查理芒格被巴菲特称为“西海岸哲学家”,他最广为人知的语录应该是这句——反过来想,总是反过来想。

为了强调重要性,芒格把这简单的话还的重复过多次:

我只想知道我将在哪里死去,然后我永远不会去那里。

坚持不做傻事而不是努力做聪明事的人,长期坚持下来,必将获得非凡的优势。

从别人的悲惨经历中学习深刻的教训,比从自己的经历中学习要好。

对于复杂的系统而言,如果采用逆向思考,问题往往会变得更容易解决。

我们长期努力不做蠢事,所以我们的收获比那些努力做聪明事的人多得多。

这种思想不只是芒格才有,托尔斯泰也说过:明智之人必须研究好的和坏的思想和行为,但首先要研究坏的。你首先应该知道什么是不聪明的,什么是不需要做的。

虽然排除法的理念很多人都熟知且认同,但是好像大多运用在考试上。投资领域,这种理念还是被实践的太少了。

告诉我们投什么基金的文章很多,告诉我们不该投什么的却很少;对成功的案例分析满天飞,对失败的剖析少之又少。

基金已经有一万多只了!以后还会有更多。选择太多未必是好事,科学研究早就发现,顾客在面对24种果酱的时候要比面对6种果酱时更难选、更痛苦。

选择增加是一种熵增,会使得系统更加混沌。要选出好基金,必须先做熵减,排除不好的基金,投资变得更简单,收益也会更好。

但排除法也不容易,这不是只有ABCD四个选项,这可是一万多只基金啊,必须要砍掉一大片。

因此,先从分类层面砍起,排除不好的投资品种、不好的投资方法、太难的投资品种,并结合自身情况进行熵减,才能实现砍掉一大片的目标。

1、排除不好的投资品种

并不是所有的投资品种都值得投资,金融行业就是喜欢把事情搞复杂,创造了很多不好的投资品种,其主要存在意义就是帮金融机构赚钱和帮投资者亏钱。我们要尽可能识别出那些不太好的投资品种,战略性的放弃掉。

举个例子,翻看近十年收益最差的基金,会发现普遍都是大宗商品基金

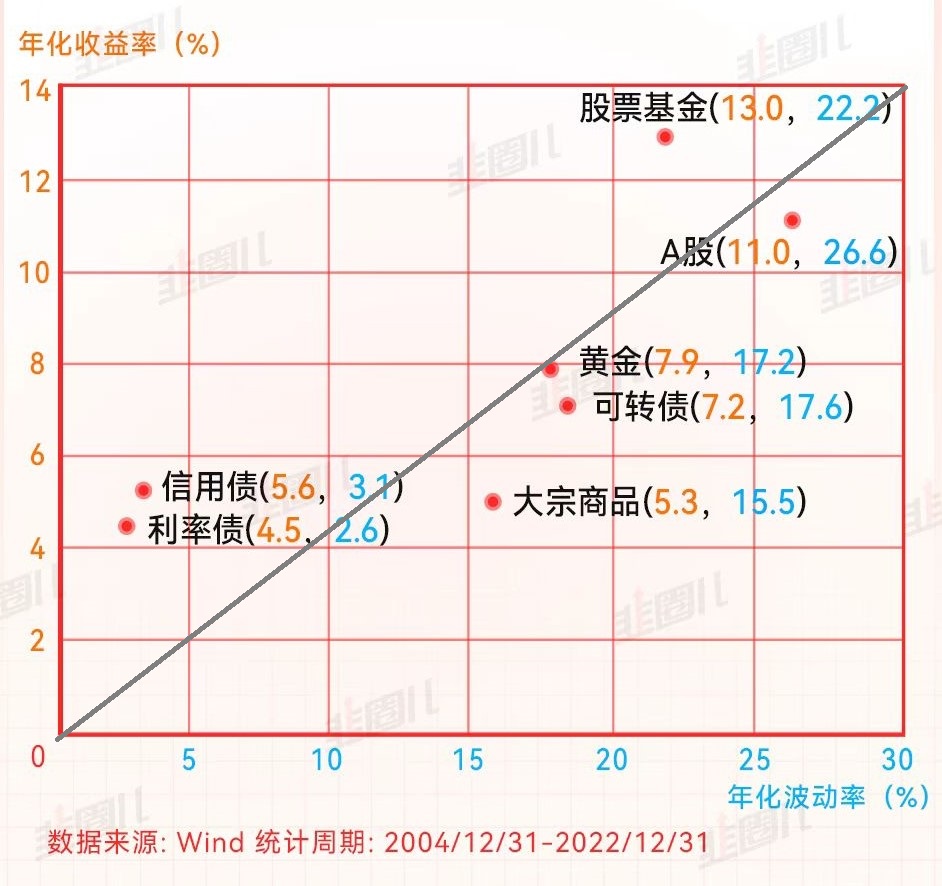

下图是@韭圈儿 制作的主流投资品种的更长周期风险收益对比,可以看到,近20年周期里,大宗商品也是不太好的投资品种,虽然通胀时期会大涨,但波动很大、长期收益不高。股票基金和债券的风险收益比更好。

在海外,五花八门投资品种就更多了,各种杠杆、做空、期权,有些相当复杂,以至于他们自己都搞不懂了,次级抵押贷款这一品种,间接导致了2008年的金融危机。

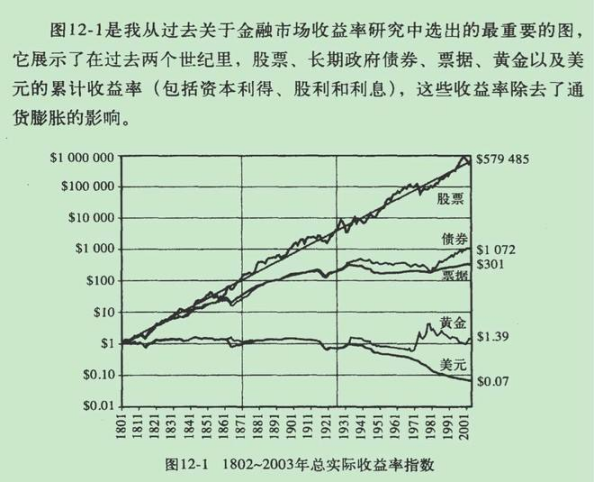

其实,如果你的投资期限很长,长期最好的投资品种,《投资者的未来》已经给出过答案,作者统计了过去两百年主要大类资产的收益率,长期来看权益类是最高的 。

对普通人来说,能做好权益和固收这两类品种就足够了。

2、排除太难的投资品种

不同的品种难度也不一样。投资不同于跳水和体操,不会难度越高收益越高,反而越容易犯错,所以对于一些太难的品种,我们也应该战略性放弃,不去跨七尺栏。

据说巴菲特办公桌的有一个盒子,上面贴着“太难理解”的标签,每当遇到判断不清楚如何产生现金的和未来几年可能产生多少现金的企业,巴菲特就会把它归类为“太难理解”,以此来提醒自己要抵制住投资这类企业的诱惑。

巴菲特很长时间都不投科技股,但并不妨碍他们取得了优秀的业绩。他说:“我和芒格避开那些我们无法评估其未来的企业,而不管它们的产品多么诱人”。

乔尔蒂林哈斯特在谈他的制胜策略时,也是列出了他回避的所有股票。例如,处于发展阶段的生物科技股,容易遭淘汰和打击的企业,周期性强、负债累累或风靡一时的企业。他还说,“不要支付过高的价格,不要跟骗子和一起投资,不要投资你不懂的领域。”

这些投资大师都如此谨慎,我们没理由不更谨慎!

当然,难 是一个主观概念,因人而异,有些人觉得科技股对自己来说不难,所以他们也会投,比如段永平就比巴菲特更理解手机,也早投苹果。

对于我来说,大宗商品,期权期货,虚拟币,大部分股票,大部分行业基金,都是太难!(我的“太难理解”盒子已经装不下了)

3、排除不好的投资方法

要说什么投资方法最好,这恐怕没有答案,但要说哪些投资方法不好.....这也很难回答....

因为证伪一种投资方法,需要很长很长时间。

美股曾经红极一时的基金经理,被称为“华尔街之王”“金融魔术师”“神奇的中国佬”的蔡志勇,他知道投资者都喜欢暴富,于是采用了追涨杀跌的趋势投资。

正好遇上牛市,1958-1965这几年业绩非常好,1965年他发新基金时,募到2.47亿美元,破了当时的记录。据说,当时有不少投资者甚至愿意支付8.5%的销售服务费买他基金。

但后来他的方法就不行了,到了1968年,他的基金净值跌去了90%!到1970年,蔡志勇的名声彻底臭了。虽然名声臭了,但这个过程中,蔡给自己创造了几亿美元的财富,只是他的投资者损失惨重。

从这个故事我们看出,蔡的投资方法前前后后经过了十几年才被证伪,这就是证伪一种投资方法可能需要的时间。

再比如某钉的“定投指数十年赚十倍”,也已经过了很多年,还没有完全被证伪。

这就是为什么查理芒格总是喜欢到处收集失败的案例,因为收集失败案例所需要的时间远比等待它证伪所需的代价小。

其实,股市经过上百年的发展,已经有过无数投资人,用过无数种方法,经过不断的试错、不断的迭代,已经有很多方法被证伪了,也有很多成功的投资大师,也帮我们总结过答案了,比如:

看图看线的技术派

追涨杀跌的趋势派

短期择时

加杠杆

做空

根据宏观判断做投资

我们自己不该用这些方法,也应该规避采用这些方法的投资人。

4、结合自己的投资偏好进行排除

我说不同的风格有高下之分,有些人可能不同意,因为有些风格虽然收益不高,但风险收益比高,也很有投资价值。

考虑到不同人的投资偏好不一样,确实不能绝对的说哪种最好,因此可以进一步从是否适合自己的角度来做排除法。简单举几个例子:

如果你是风险偏好较低的投资者,那可能高波动的权益不适合你。

如果你追求暴富,那么稳健的价值风格可能也不适合你。

如果你追求稳健的相对收益,那么排名大起大落的主题型基金就不适合你。

最后,以我自己为例,讲讲我自己是怎么排除的。首先排除私募,只投公募这10000多只;不投固收类,这就排除掉近5000只;我不投大部分指数基金,排除掉1800多只;基本上不投FOF,排除掉650只;不投封闭型基金,排除掉178只;不投大宗商品型基金,排除掉52只;不投绝大部分行业基金,这又排除掉1000多只。很多小公司的基金我也不投...任职不满2年的经理一般也不投...

这一顿排除下来,我能投的大概也就1000个基金,去掉AC类重复的,实际上更少。做完排除法,我再去挑选,最后加入我自选的基金,大概也就300个。

结语:对于排除掉了的品种,我们不仅不去投,也不需要再去话说研究了,研究了基本上也是浪费时间。

即使做完了这样的排除,也只排除掉了一小部分投资方法,其实还有些投资品种也不太好,但隐藏的比较深,需要仔细甄别。

我会下篇文章中进一步为大家排除一些基金,请大家持续关注我们。

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。