在美国上市的中概股,最近日子很不好过,接连被重锤。

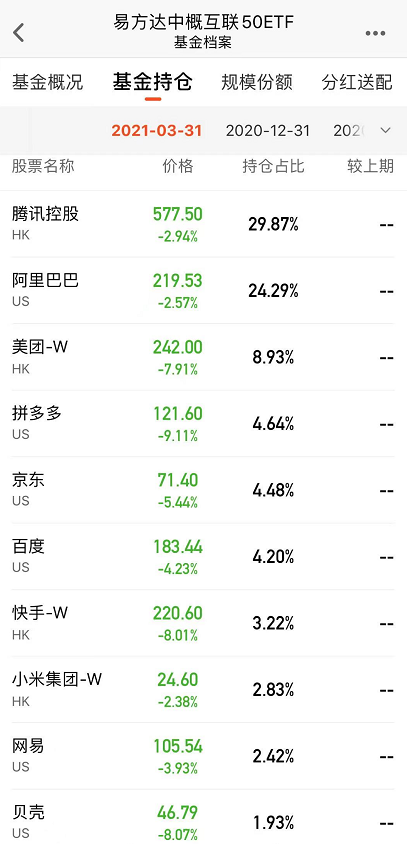

大家看下图,就知道有多惨了

腾讯、阿里、网易、美团、拼多多全部中招...

昨天上海消费者保护委员会约谈美团、拼多多

据悉,接下来,上海市消保委还将对存在相关问题的其他平台进行约谈。

美团、拼多多暴跌10%,美团已经距离最高点接近腰斩,其他互联网公司也瑟瑟发跟着下跌。

很多人屁股可能坐不住了,害怕跌的更多,想要割肉。

但多多觉得这个位置,不能割肉,甚至已经快跌出了机会。

因为从长远来看,互联网不会因为这两次冲击就消失掉。

我们还是一样孜孜不倦地打着王者,冲击排名,,,

还是一样刷着抖音,对着屏幕傻笑半小时,,,

还是一样在微信群里,你一刀我一刀,砍的不亦乐乎,,,

还是一样在QQ音乐上,听着周杰伦追忆青春,,,

还是一样刷着网易云音乐,看着“生而为人,我很抱歉”,,,

互联网公司还是一样大把大把地赚着钞票。

我们唯一要考虑的是,他们能不能赚更多的钱。

01

互联网将永续存在

消费、医药是是大牛股频出的行业,因为人要生存,就离不开它们。

互联网虽然看不见,不能当饭吃,也不能当药吃,但它为人们带来了便利。

就像工业时代发明了电,人们就再也离不开。

互联网也是如此,它传递的是信息和效率。

任何人都可以通过网络连接世界,一定程度上将时间和空间都拉平了。

作为一种新型基础设施,互联网将我们每个人裹挟其中。

社交、购物、信息、游戏等是生活中的必需品,只要人们的依赖不消失,互联网就不会消失。

互联网就像电,是可以永续存在的行业。

但它又不像电这么单一,而是融入到日常生活中,已经是人们的本能需求,具有消费、医药一样的属性,是值得投资的好行业。

02

了解互联网链条

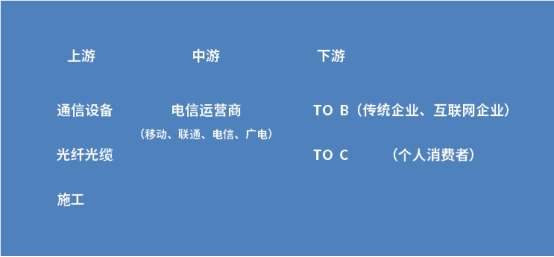

互联网的本质是信息传递,也被称作信息高速。

它最初的含义指的是网络,是用来信息交流的载体,链条如下。

上游:核心产业是通信设备,国内通信巨头有华为、中兴等,国外老牌巨头有诺基亚、爱立信、思科等;

光纤光缆是信息传输的载体,相当于传输电流的电缆,这部分技术壁垒不高,国内领先的厂家有长飞光纤、亨通光电等;

中游:网络宽带、移动流量供应商,这是网络的核心,相当于是大厦的地基。正因为非常关键,这部分业务具有垄断性质,四大电信运营商均是国企。

中国移动是国内最大的运营商,用户数量遥遥领先,虽然打电话和短信业务被微信降维打击,但靠卖流量,依然赚的盆满钵满。

下游:面向企业和个人消费者。

每个人都有手机、一张电话卡,每个用户只要上网,就在向运营商付费。

传统企业和消费者一样,都是属于消费的一方。

而互联网企业玩儿出了花,层出不穷的新经济,迸发出强大的势能。

从社交到游戏再到文娱,从电商到支付到消费金融,从打车到外卖再到社区团购,各种应用百花齐放,持续改变并塑造我们的生活方式,构建了一个极其繁荣的互联网生态。

在这个生态中,成长出腾讯、阿里这样的参天大树,也有美团、头条、滴滴等新生代,更有朝气蓬勃的抖音、B站这种后起之秀。

伴随中国经济腾飞,移动互联网创造了巨大的价值,是过去十几年最为辉煌的行业。

03

互联网的赚钱模式

互联网的根本在于用户数量,即流量。

每一家互联网公司都要有一块自留地,用来圈住用户。

因此互联网的打法,最开始都是疯狂烧钱抢用户。

这在国内屡次上演,比如百团大战、打车大战、外卖大战等等,还有就是近期上演的社区团购大战。

谁家的用户最为广泛,数量最多,粘性最强,产生的流量就最大。

有了流量,就有了变现的基础。

变现能力,是赚钱能力的直接体现。

成功的变现模式通常有3种,即广告、抽佣、付费,任何一种都是一台印钞机。

谁拥有更多的变现渠道,谁就拥有更多的印钞机。

(1)广告

有流量就有广告,这是流量自带的天赋。

本质上这是“免费+”的商业模式,即对用户免费,对企业收费。

通常占据入口的企业,天生拥有庞大的流量,最适合企业的营销和曝光。

社交、电商、搜索、门户是最为传统的流量入口,头条系凭借信息流和短视频强势杀出,分走了海量的广告业务。

(2)抽佣

以抽佣作为营收驱动力,通常是交易型平台,包括电商、外卖、打车、等商业模式。

除了最为关注的用户数量之外,变现能力在于货币化率。

货币化率是营收和平台交易总额(GMV)的比值,用来衡量厂商的变现程度,比如阿里的货币化率大概是4%,也就意味着我们每买100块的东西,阿里拿走4块。

又如美团2020年外卖收入662亿,全年外卖交易总金额达到4889亿,货币化率为13.6%。

(3)付费

独特的应用环境,会拥有更好的体验和服务,消费者想要获得这种特权,就需付费。

这类商业模式的典范有游戏、会员等,比如游戏中购买皮肤,道具等,会有极高的游戏满足感;视频、音乐类软件,充值会员可以享受更多的资源;亚马逊的Prime会员、天猫的88VIP

也是如此。

04

部分互联网细分赛道

截止2020年,我国网民规模达9.89亿,手机网民规模达9.86亿,互联网普及率达70.4%。

同时,人均每周上网时长为26.2个小时,平均每天3.7个小时。

海量的用户和上网时长,是互联网发展的基本盘。

也正是如此,国内互联网应用才能百花齐放,生态繁荣。

当前大部分互联网细分赛道格局已定,主流应用如下:

社交

社交是人的基本需求,腾讯系的微信、QQ垄断该市场。微信用户数量更是达到恐怖的12亿人,说是企鹅坐在金矿上也不过分。

电商

2020年中国实物商品网上零售额9.8万亿元,逆势增长14.8%。连续8年成为全球第一大网络零售市场。

从交易规模来看,这是一个海量市场,批量诞生了阿里、京东、拼多多这样的电商巨头。但如此庞大的数据只占到社会零售总额的24.9%,证明电商的整体空间还非常大。

游戏

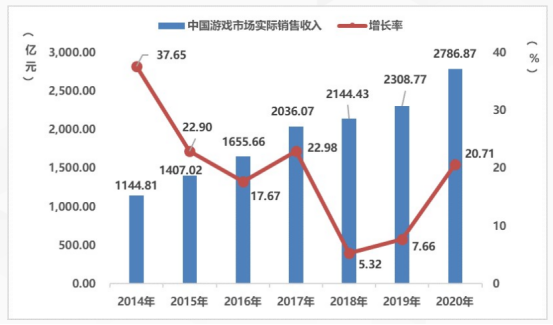

游戏是人们休闲娱乐的主要方式之一。2020年中国数字游戏市场规模达2786.87亿元,同比增长20.71%。

同时预计2024年将超过3300亿元,增长潜力巨大。更为重要的是,手游玩家超过6亿人,庞大的用户量带来海量的需求。

广告

2020年中国互联网克服全球疫情的严重影响,互联网广告全年收入4971.61亿元,比2019年度增长13.85%。当前短视频、流媒体爆发,互联网广告仍处于高速增长中。

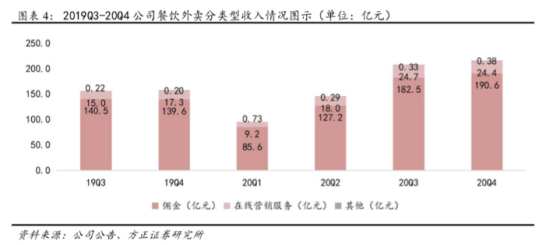

外卖

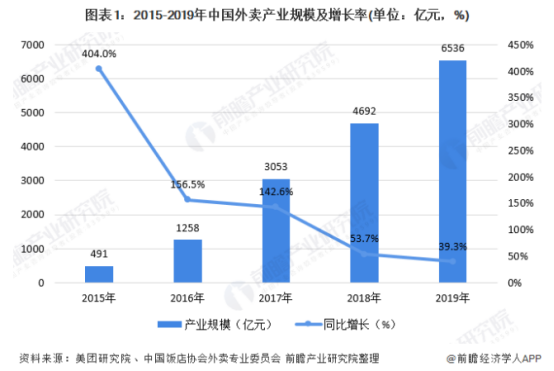

外卖是近几年互联网厮杀最惨烈的战场。2019年外卖总额达到6500亿元,同比增长39.3%,处于高增长通道。当前外卖用户约有4.6亿人,根据互联网用户总数,还有很大的成长空间。

旅游

旅游也是人们生活放松的主要方式,有钱的中国人旅游消费猛增。2019年在线旅游突破万亿,同时用户数量达到4亿人。

05

值得关注的互联网公司

互联网最容易起泡沫,就像共享单车巅峰时20多家企业,一年两三轮融资不在话下。

但互联网竞争又非常惨烈,一步走错,几乎就不可能再翻身,比如百团大战只剩下美团一个赢家,单车大战中最大的小黄车已从大街上消失了。

因此我们要将目光放在赢家身上,他们经过惨烈的战争之后,获得了市场支配权,赚取大把利润。正如著名投资人邱国鹭所说,宁愿投月亮也不要投星星。

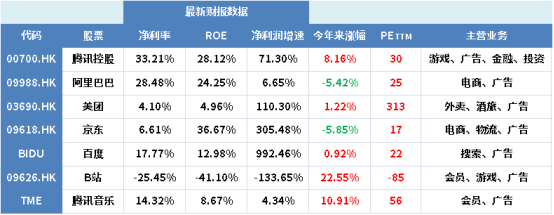

部分互联网龙头如下,仅供参考,不作任何投资建议;

腾讯

中国互联网巨头,垄断社交。

互联网本质是流量生意,而社交是天然流量发源地。腾讯牢牢掌握入口,拥有的是大海般难以估计的流量。微信、QQ两大国民应用APP,常年排在应用下载榜前五。

最新财报显示,微信微信月活用户增长至12.25亿,QQ月活用户5.949亿,付费账户2.195亿户。

每天有1.2亿用户发朋友圈,3.6亿用户阅读公众号文章,4亿用户使用小程序,2020年通过小程序产生的交易额同比翻倍。

这个用户量和每日活跃量实在可怕,真真实实展示了腾讯拥有的金矿。

以社交为依托,腾讯的主要营收体现在游戏、广告、金融、投资、企业服务、会员收入。

游戏方面,在移动手游市场份额超过50%,《王者荣耀》《和平精英》《天涯明月刀》等手游生命力强大,持续提供源源不断的现金流;

广告方面,除了传统的微信、QQ、新闻等变现渠道,2020年主力运营的视频号、小程序迎来大爆发,成为新的广告增长点;

金融方面,依托微信支付,交易金额持续增长,理财服务规模持续扩大;

这三块业务营收分别为2642亿元、823亿、1281亿,同比增32%、20%、26%,且毛利率均出现显著提升,更加增厚了利润的含金量。

投资方面,几乎买下了大半个互联网,除了游戏主航道之外,还覆盖医药、零售、直播、教育、新能源车等行业。

年报显示,2020年投资回报超过500亿,成绩非常亮眼,丝毫不逊于任何一家顶级投资机构。

社交就像是腾讯这颗大树的主干,只要主干继续变大变高变粗,就可以从主干延伸出无数的分支。而每一个分支一旦孵化成功,就可以带来新的增长点,这也是无人可以撼动腾讯的原因。

2020年腾讯营收4820亿元,净利润1598亿元(国际会计准则),3个半茅台,妥妥的超级印钞机。

美团

美团在外卖已成垄断之势,份额超过了60%,是仅次于阿里、腾讯的互联网第三极。

年报显示,用户数量和商家数量保持了同步增长,去年9月份外卖日订单超过4000万,形成了强大的网络效应。

在外卖服务成为刚需的当下,巨量的订单带来永不枯竭的现金流,这是美团的第一个飞轮,也是美团持续扩张的底气。

到店、酒旅美团最赚钱的业务,该业务模块毛利率超过80%。年报显示,受益于国内疫情持续好转,去年第四季度取得了12.2%的增长,单季营收达到71亿人民币。

美团新业务持续扩张,在美团买菜、快驴、出行、社区团购等各细分赛道四面出击,尤其是加大了出行和社区团购的投入。

也正是因为如此,美团在新业务上亏损扩大,由2019年的67亿元扩大至2020年的109亿元,其中第四季度单季的亏损金额就达到60亿元。

社区团购被认为是互联网最后一个奶与蜜之地,王兴更是觉得只有“十年才有一次的重要机会”,美团会全力角逐。

美团在2020年营收达到1148亿元,同比增长17.7%,规模效应愈发明显。有理由相信,当完成外卖、酒旅、出行、到家、生鲜、支付等生态闭环,美团也将是一台超级印钞机。

06

优秀的互联网基金

互联网基金分为指数基金和主动基金。

指数基金被动复制相关指数的收益,主动基金能否获得超额收益,更依赖基金经理的投资能力,挑选时一定要优中选优。

另外,国内互联网头部公司悉数在美国、香港上市,这类投资海外市场的基金,称为QDII基金。

(1)互联网指数基金

互联网指数较多,仔细对比之后,发现权重股非常雷同。

主流的互联网指数有3个,即中证海外中国互联网50指数、中证海外中国互联网指数、中证中美互联网指数。

它们的主要成分股如下图。

中国互联网50和中国互联网指数,主要区别在于权重。

中国互联网50,仅腾讯、阿里就占据了半壁江山,前10大权重股集中度非常高,达到了87%。

中美互联网指数,是从中国和美国各自选取了10家头部互联网公司,美国那边覆盖了脸书、亚马逊、奈飞、谷歌、zoom、易趣网等公司。

跟踪以上三个指数的主要基金有;

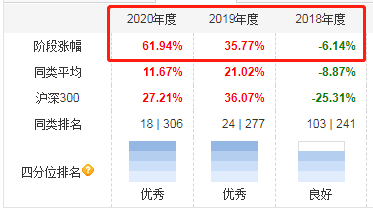

(2)主动型互联网基金

主动型互联网基金,专注于互联网企业投资,是行业性主题基金。

为了准确衡量基金经理的投资能力,采用行业指数作为业绩比较基准更为有效。

互联网主题类基金有很多,公募+私募合计多达83只。

私募基金门槛较高,且费用过大,多多不考虑。

剩下的58只公募基金,多多仔细对比了每只基金的业绩表现,能够持续三年跑赢中国互联网50指数的不足5只。

然后追溯了这5只基金的调仓换股,观察持仓是不是坚守互联网行业,并结合基金经理的投资理念和从业年限,选出以下两只。

a 汇添富全球互联混合(001668)

基金规模:21.8亿

管理人:杨瑨

总回报:181.2%

年化收益:28.04%

杨瑨是出道即巅峰的选手。

该基金是他的旗舰,4年来取得超过180%的回报,年化收益率高达28.04%。

当前旗下共7只基金,管理总规模高达540亿元。

仅用4年时间,业绩和规模都做到全市场头部行列,这要归功于汇添富的人才培养体系和杨瑨自身扎实的研究历练。

杨瑨是清华大学工程学硕士,毕业后进入汇添富TMT研究小组。

这一研究就长达7年。

在成为汇添富TMT行业研究组长之后,研究能力得到持续认可,于2017年正式管理汇添富全球互联混合。

杨瑨TMT出身,对科技行业有深刻理解,擅长精选成长性突出、具备持续竞争优势,且估值合理的优秀企业。

他的投资理念是“5 个圈”,即第一个圈是管理层、治理结构,第二个圈是商业模式,第三个圈是公司竞争优势,第四个圈是短期基本面趋势,第五个圈是估值。

操作风格上,属于长期持股选手,换手率低于100%,且权重股集中度低。

截止去年四季度,10大重仓股除了互联网企业,还出现了芯片代工巨头台积电。

具体来看,组合持仓聚焦的互联网细分赛道有:

电商:亚马逊、拼多多;

社交:腾讯、脸书;

云计算:亚马逊、微软;

外卖:美团;

教育:新东方;

视频:b站。

作为专注投资全球TMT行业的基金,过去几年业绩表现出色,有显著的超额收益。

仓位方面,股票总持仓占比89%,变化不大;

回撤方面,最大回撤发生在2018年,跌幅20.85%,大幅优于沪深300的32.46%。

春节后赛道股暴跌,重仓白酒、医药、新能源的明星基金,大多回撤20%,而本基金跌幅仅13.41%,表现较为稳健。

b 嘉实全球互联网股票人民币(000988)

基金规模:11.41亿元

管理人:张丹华 王鑫晨

总回报:113.26%

年化收益:13.07%

该基金由张丹华、王鑫晨管理,张丹华是主要基金经理。

张丹华旗下当前共有12只基金,管理总规模达到162亿元。

张丹华是博士出身,擅长科技行业投资。

他认为投资科技股,长期要看发展方向,中短期投资看节奏,更加偏向用长期的时间去把握最本质的因素。

并且他认为科技股的投资很有难度,根本就在于不确定性和不连续性,因此要承担“较大的波动性”。

操作风格上,属于长期持有型选手,换手率极低。

同时,前10大重仓股集中度极高,达到90%。

具体来看,组合持仓聚焦的互联网细分赛道有:

云计算:现在服务公司、谷歌、奥多比、亚马逊、赛富时、阿里巴巴;

搜索:谷歌;

电商:亚马逊、阿里巴巴;

社交:脸书、腾讯;

教育:好未来;

该基金自2015年成立来,长期业绩尚可,能跑赢沪深300。

仓位方面,股票总持仓保持在90%以上,且权重股集中度极高;

回撤方面,最大回撤发生在2015年,跌幅达到43.83%,和沪深300相当。

小结

互联网指数基金有:

中证海外中国互联网50人民币指数,易方达中概互联50ETF(513050)(场内)/易方达中证海外联接人民币A(006327)(场外);

中证海外中国互联网指数,交银中证海外中国互联网指数(164906)(LOF);

中证中美互联网人民币指数,天弘中证中美互联网(QDII)A(009225)(场外)。

互联网主动基金有:

杨瑨,汇添富全球互联混合(001668);

张丹华,嘉实全球互联网股票人民币(000988)。

07

投资建议

互联网的坡很长,雪很厚,是一个长期滚雪球的好赛道。

无论是国内,还是国外,互联网主要的细分领域格局已定。

惨烈的战争落下帷幕,优秀的公司脱颖而出,拥有了支配权,甚至垄断权。

他们经营能力强悍,商业模式出色,拥有印钞机般的赚钱能力。

既不会随着《问责法案》消失,也不会和大佬的仓位一起爆掉。

最近这两次事件的冲击,反而提供了一个可以考虑分批入场的机会。

我们先从估值的角度去评估。

当前中概互联50的PE为55.26,PE百分位71.83%,

结合PE走势来看,估值水位处于正常。

但值得注意的是,腾讯、阿里作为互联网行业龙头,盈利能力一骑绝尘。

业绩表现一直较为稳定,能够实现稳健增长。

当前的估值水平也处于合理区间,且明显低于行业的58倍。

美团市值接近两万亿,没有实现规模性盈利;而拼多多、快手都是万亿以上,仍然处于亏损之中,PE指标一定程度上失效。

因此考虑到腾讯、阿里估值的合理性,和亏损企业不适用PE的状况,当前可以少量布局互联网基金。

但不能忘记的是,市场始终是未知的,谁也不知道短期是涨还是跌,我们能做的只有是心存敬畏。

否则这次因为加杠杆买中概股爆仓的Bill Hwang,杠杆一定会加到100倍、1000倍,早就吊打巴菲特、索罗斯了。

所以不能梭哈式押注,冲动投资,更不要用杠杆,一定要用闲钱投资。

还要做好仓位计划,最好是分批多次买入,跌了可以继续买,拉低成本。

涨了也无所谓,不要觉得可惜,或者买少了,毕竟现在估值不算便宜,安全边际不足。

永远恪守安全边际,给自己留足安全垫,宁愿少赚,不要亏钱,只要本钱在,就有机会。

慢慢变富是一个长期的过程,始终做好准备,将投资的主动权牢牢握在自己的手上,获取长期稳健的回报。