大家可能觉得:大V懂的投资方法更多,肯定赚的也更多。这未必,投资绝不是懂的方法越多就赚的越多,其实有时候投资中【不去做什么】比【做了什么】更重要。我见过很多大V,他们知识丰富,但是由于操作过于复杂、投资品种太多,其实没有赚到太多钱。

别人做的怎样我不好说,我自己是犯了不少错,今天给大家分享我在场内折价封基上的投资反省。

上篇文章《场内基金并没有你想象的那么好》说了我在场内基金上的投资教训,比较直观浅显,大家都能懂。但是场内封闭基金的缺点,却比较难理解,我自己也是过了好久才想明白。

场内折价封基最大的缺点就是会让你为了那点折价,而放松了对基金质地的要求。通俗点说,就是会让你过于关注眼前利益而忽略长远利益。

还是举例说明,先举个浅显的例子1:九泰锐益是一个场内折价封基,由于是定增基金,基金经理是不太知名的刘开运,2019年场内长期折价率高达20%。

在我2019年3月20日文章《分析几个主要的场内折价封闭基金》曾经介绍过这个基金,当时折价率为20%,现在(2021-3-24)折价率为4.84%,仅折价率收敛的带来的收益就达到15%以上。

2019-3-20至今,场内九泰锐益累计收益为87.72%,这个收益,在同期混合基金排名中,只能排到545/2922,也就是说,在加上折价收敛的15%收益,累计收益还是一般般。

类似的比较平庸但折价率高的封基还有东证睿阳、南方瑞合、九泰锐富等等,大家可以自己去对比一下。

再举个难懂的例子2:我把质量偏价值风格里的基金经理全部仔细研究了一遍,最看好的是谭丽,其次是韩冬、王延飞、孙伟、洪流、陈一峰等等。其中王延飞、孙伟、洪流、陈一峰都有场内折价封基。

我在公开组合重装基兵里,配置的是谭丽的嘉实价值精选,占比32%左右。我自己的实盘先后配置了王延飞、孙伟的折价封基,我当时考虑的是,折价收益是确定的,基金经理收益是不确定的,王延飞、孙伟也没比谭丽差很多。而且场内基金流动性好,所以在这个持仓上,我的实盘和重装基兵有差异(其他持仓差不多),我放松了对好经理的要求。

这是我配置王延飞-东证睿玺期间的业绩对比↓

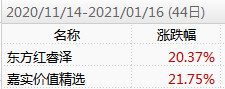

这是我配置孙伟-东证睿泽期间的业绩对比↓

我当时买入时是多少折价,我不记得了,至少3%以上。即使在赚到了折价收敛的情况下,我的收益依然跑输了谭丽。我还浪费很多时间去盯盘和计算折价,如果考虑到这些时间,损失就更大了。

我明明确定谭丽比其他人更强,我就应该直接买她的基金,而不是贪图小便宜,去买了场内的折价封基,真是拣了芝麻丢了西瓜!!!

这个反例警醒我们:质地是比折价更重要的事!这其实和价值投资原理是一样的,好公司、成长性强永远比估值便宜更重要,估值便宜只能带来安全边际,但无法确保高收益。

下图更加直观的展示了基金质地好和折价封基的差异,孙伟、陈一峰、洪流等人的折价封基,在折价收敛的情况下,全都跑输了谭丽↓

可惜当时我没意识到这个问题,因为我没去计算,我还以为自己多赚了钱...当时星球里也有很多朋友,参考我的实盘,也买了东证睿玺和东证睿泽,在此我说一声抱歉。

直到最近,我在对比蔡向阳和张坤的时候,我才真正意识到这个问题。

近期的例子3:倪明、蔡向阳和张坤都是质量风格,张坤明显更强。春节前,蔡向阳的华夏翔阳二年定开(501093)在场内上市,一度折价达到8%,我在场内封基上面经验也比较丰富了,看到折价率这么高,我就买了点,很快折价率收敛到3%左右,我又卖掉了。

春节后,质量风格大幅回调,华夏翔阳的折价率又跌到了7%以上,嘉实瑞虹最高折价10%。我又故技重施,这两个都买了点。这次,我是卖掉了大约3%的易方达蓝筹精选买的。

后来华夏翔阳的折价率跌到8%,同风格的倪明的银华明择也跌到8%左右,年化折价率都在7%以上。这么优质的基金,这么高的折价率是比较罕见的。

我考虑卖出更多易方达蓝筹精选换成这几个,毕竟收益是不确定的,折价是确定的嘛,尤其是在熊市中...所以我进一步研究了一下

在这次研究中,我才真正意识到这个错误。如下图,假如我们只持有1个月、3个月,我们可能看不出这些基金的差异,但是随着持有时间拉长到半年、一年、两年,好的基金和次好的基金差距就越拉越大。

这些场内折价封基,虽然基金经理也都很不错的,折价率也很理想,但是还有一年才到期开放,等到开放后,即使赚到了折价率,还是会亏掉潜在净值收益。

再举个通俗的例子4,相信很多人都听过:现在给你10元钱,或者一年后给你100元,你会选哪个?大部分人都会选现在得10元。因为这十块钱是确定的,立即就可以获得,一年后的100是不确定的。

深度价值风格和质量风格的差异也在于此。

例子5:A公司市值500亿,现在只卖300亿,盈利空间清晰可见。B公司市值500亿,却要卖1000亿,虽然经过计算后知道3年后公司值1500亿,但总会担心有点不确定。

可是A公司便宜可能有便宜的道理,存在价值陷阱,3年后A公司只值200亿了。就算没陷阱,3年后价值回归,也只赚到了200亿;而投资于B公司,在确保质地的情况下,敢于拥抱不确定性,投资于成长潜力,能赚到500亿。

这就是为什么说成长是时间的朋友,深度价值不是。不管是买公司还是买基金,质地好永远是最重要的。

便宜绝对不能作为首选因素,只有当不确定谁的质地更好的时候,折价率或者说安全边际才能作为第二个选择因素。

比如丘栋荣和曹名长,都是价值风格经理,这两个人谁更强我分辨不出。但是丘栋荣的基金要1.5%的申购费,而曹名长的中欧恒利三年定开场内还有折价。这时候就会比较容易选了。

结 语

我现在又在辛辛苦苦的、每天2000元,重新买回我的易方达蓝筹精选份额,并写下本篇反省。

今后我买场内基金以及场内封闭基金,一定会非常的谨慎,推荐也会谨慎。也希望大家吸取我的教训!如果觉得文章有用,希望大家“收藏、评论、转发”三连安慰一下我!

我也对折价封闭基金有兴趣。主要觉得有折价就有安全垫。看了你的分析,觉得的确不能主要考虑折价,而更加要在意基金的成长能力。

我也对折价封闭基金有兴趣。主要觉得有折价就有安全垫。看了你的分析,觉得的确不能主要考虑折价,而更加要在意基金的成长能力。