尽管九月刚过半,大家对股债市场的感受,已经能用“冰火”来形容!

从主要股指表现看,上证指数连续跌破2800、2700点整数关,如今距离今年二月2635低点也仅一步之遥。反观债市,长端利率债价格持续攀升,CFFEX30年期国债期货日K线,已经连续收获12根阳线。

借助几组鲜活的数字,对比感受或许更强烈!

Wind统计显示,九月以来截至昨日,上证指数下跌4.40%,沪深300下跌4.53%,科创50下跌6.73%。而场内利率债基却“涨声”喜人,鹏扬30年国债ETF(511090)上涨4.22%,博时上证30年期国债ETF(511130)上涨3.58%,富国政金债券ETF(511520)上涨1.12%,国泰十年国债ETF(511260)上涨1.09%。

最近债市大幅走强,市场观点认为货币宽松预期升温、资金面“先紧后松”影响下,导致长端利率持续下行。此外,中秋节前一周,逆回购累计净投放达8,130亿元,也显示了央行对流动性的呵护态度。

隔夜美联储降息50基点,时隔4年以来首次!

今天早盘,日经225指数大幅高开,上证指数仅略微高开,国际原油、黄金等大宗价格也未出现剧烈波动。降息带来的短期利好,或已被提前消化,A股依然遵循着自身的规律。长期来看美元指数或走弱,将吸引外资大幅流入。

2700点附近,虽然下探空间不大,仍然需要预防“黎明前的分化”!比如,昨日上证指数收涨0.49%,两市却高达3600多只个股下跌。今天上午,两只30年国债ETF依然高开高走。可见,A股走势未明朗前,依然需要重视大类资产配置,尤其是持续走强的债市。

Wind统计还显示,2019.1.1-2024.9.13区间(下同),一共有99只短期纯债型基金(多类份额、分开计算。下同),其中仅1只累计净值为负,还是因为大规模赎回所导致;中长期纯债型基金一共913只,仅2只累计净值为负,同样受到大规模赎回的影响。

即使长期穿越牛熊之后,只要拿得住纯债基金,长期持有都是赚钱的!相比之下,权益基金穿越牛熊之后,亏损概率就比较高。

Wind统计显示,全市场315只普通股票型基金,有21只穿越牛熊之后出现了亏损;605只偏股混合型基金,有50只亏损;1668只灵活配置型基金,有236只亏损。

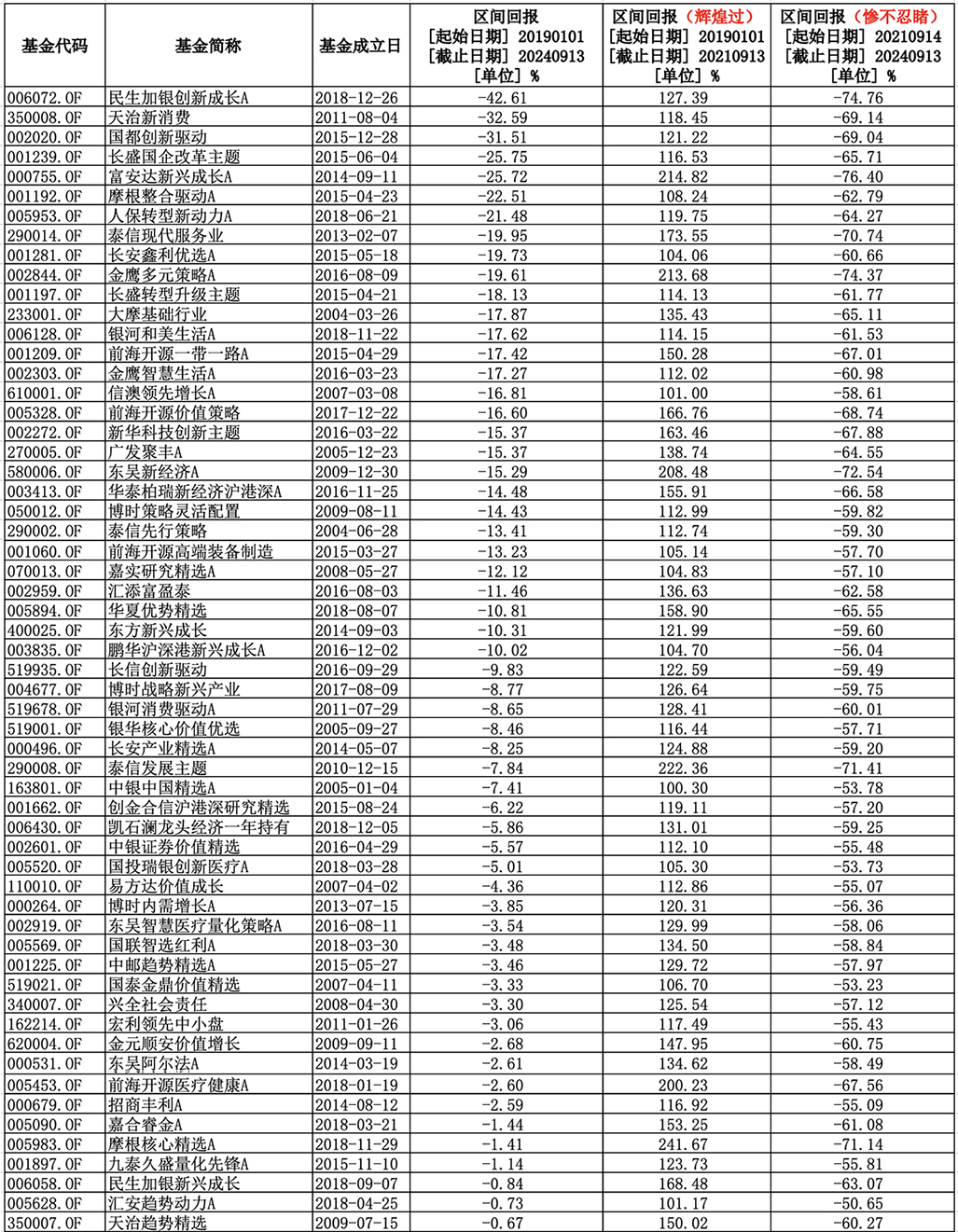

迄今一共有307只主动权益,跌破了2018年熊市低点,部分产品甚至腰斩!

下表是2019.1.1-2024.9.13区间,跌幅前十只主动权益基金,依次为:国融融银、长安鑫禧、民生加银精选、方正富邦创新动力、中航新起航、长安裕盛、格林伯锐、富荣价值精选、东吴安享量化、诺安优势行业。

相信有人还记得,2018年12月28日,上证指数以2493点报收。随后于2019年1月4日开启了牛市之路,并于2021年9月13日创下3715阶段高点。司令还发现,一共有58只主动权益,在上轮牛市中净值翻倍,如今却跌破2018年熊市低点(数据来源Wind,均选A类)。

其中,摩根核心精选A、泰信发展主题、富安达新兴成长A、金鹰多元策略A、东吴新经济A、前海开源医疗健康A,2019.1.1-2021.9.13牛市区间甚至涨超200%。兴全社会责任、广发聚丰混合、嘉实研究精选等,还有当时炙手可热的牛基。

从历史持仓来看,行业与选股比较趋众,普遍具有“抱团风格”,缺乏自身成熟的投资框架,以至于“成也萧何、败也萧何”;又或者,基金经理频繁更换,造成投资风格飘忽不定!

再来说说,如果美联储从此开启新一轮降息,对全球各类资产有哪些影响呢?从历史表现来看,以下5点或具有较强的参考价值!

其一,美债收益率下跌,利好美元债。不过投资海外债基,需要注意汇率风险。

其二,债券收益率低迷,可能会促使资金流入股市,成长风格的科技板块更受益。

其三,降息前美股走势相对较强,降息后会因为基本面不同而走势分化。

其四,如果本次定性为预防式降息(还有种叫做衰退式降息),A股很可能跑输港股。并且,A股与美股走势互相独立,取决于各自的基本面。

其五,黄金、原油等大宗价格走势,短期不会受到明显扰动。

总之,美联储降息对A股影响有限,未来走势的关键仍在于政策和基本面。尽管指数下跌空间有限,但是依然要预防黎明前的黑暗! #美联储降息50基点 市场影响几何?##2700点跌不动 A股底部已找到?##债基朋友圈#

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。