近期市场波动比较大,大起大落让不少人感到很不适应,很难把握好操作时机,想要寻找稳健一些的产品。少受波动之苦,还看价值风格“底仓基金”,柠檬君想到了王明旭和他管理的广发内需增长(270022)。

长跑健将

在刚成为公募基金经理的时候,从业15年的王明旭曾因没有公募产品管理经历被误认为“新人”。其实在这个行当里,王明旭绝对算得上老资历。

他拥有19年证券从业经验、超过15年的投资管理经验。而随着管理公募基金产品的时间将满6年,他已经跑出业绩,成为名副其实的“长跑健将”。

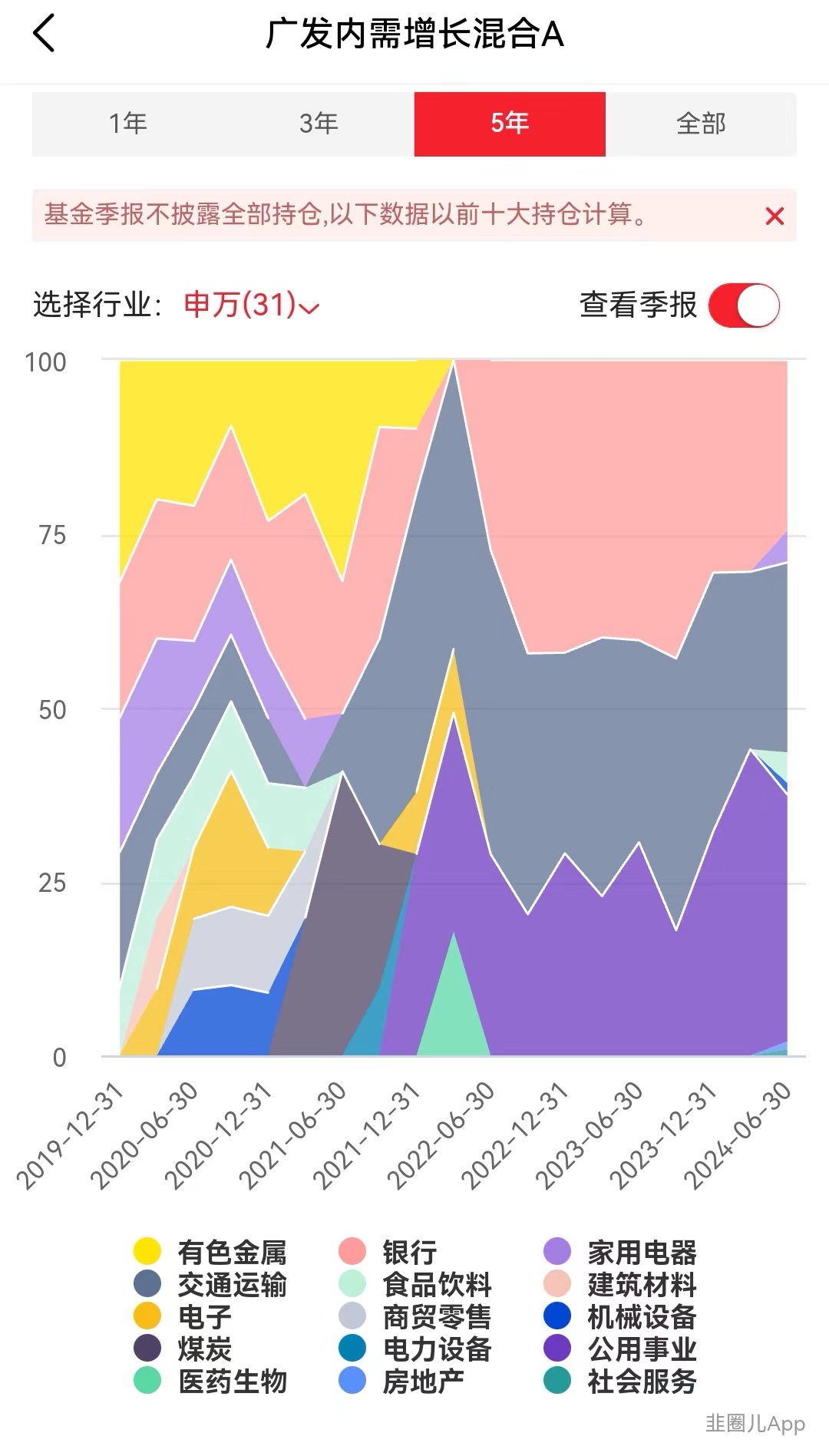

以他的代表作,也是管理时间最长的$广发内需增长混合A$ (270022)为例:在海通证券最新发布的基金超额收益排行榜上,该产品最近5年取得107.14%的净值增长率,超额收益排名同类8/115;最近3年在A股市场表现不好(沪深300同期跌幅16.88%)的背景下,净值小幅下跌4.15%,超额收益排名同类18/141。(数据来源:海通证券,广发内需增长分类为主动混合开放型,截至2024.9.30)

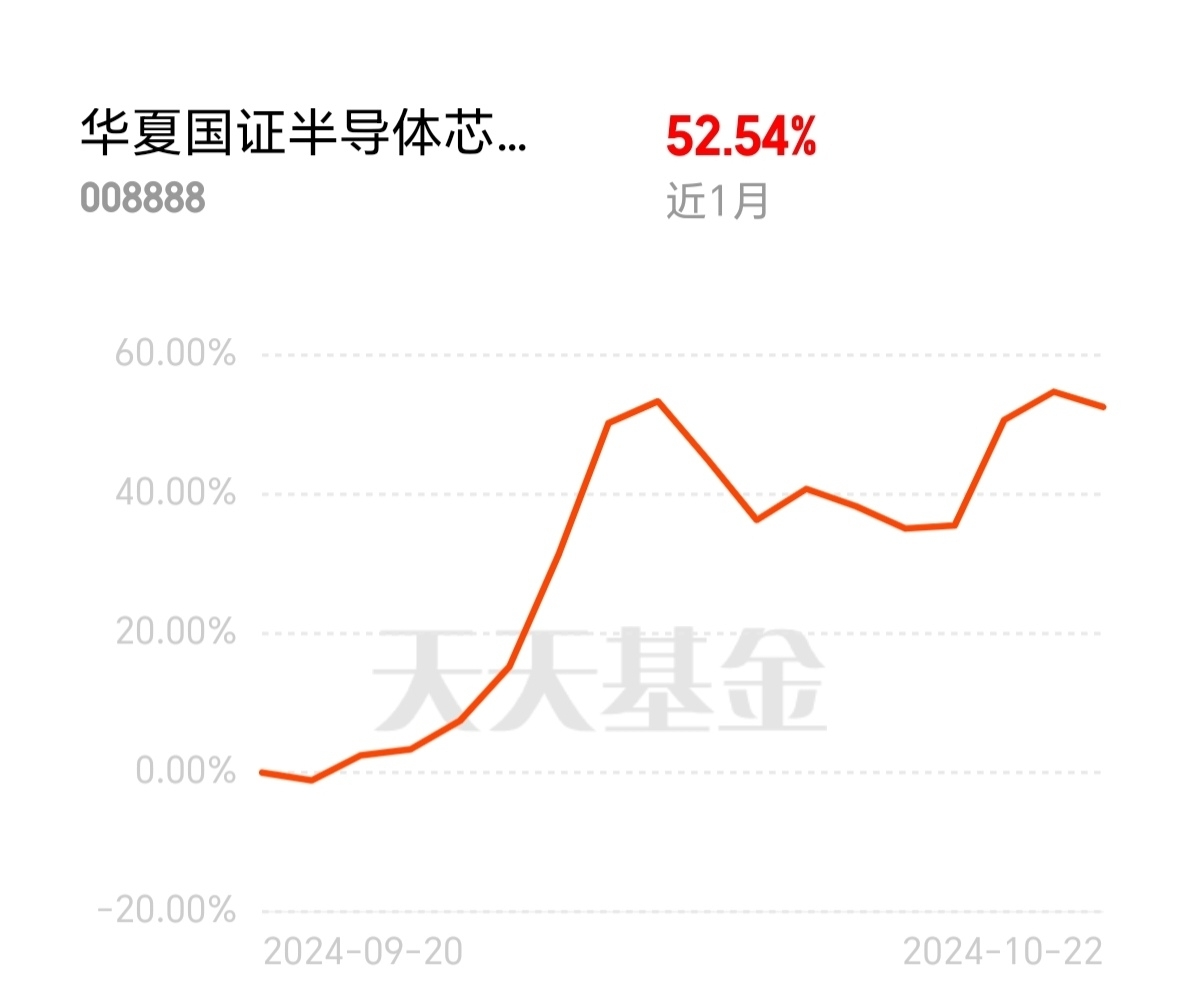

广发内需增长不仅长期表现居前,单论每年的业绩也不逊色,自王明旭于2018年10月17日管理以来的5个完整年度(2019~2023年)里,有4个年度战胜Wind偏股混合型基金指数,唯一跑输的年份,差得也不多,只差不到2个百分点。

数据来源:Wind,历史业绩不代表未来表现,基金有风险,投资需谨慎

数据来源:Wind,历史业绩不代表未来表现,基金有风险,投资需谨慎

这5年算是经历了一轮完整的牛熊周期,前2年行情很不错,后3年市场低迷,而广发内需增长的胜率如此高,表明其业绩稳定性比较出色。

能取得如此成绩,跟王明旭丰富又独特的投研经历大有关系。2005年入行的他,先后在券商、保险资管负责宏观策略研究;2011年开始管理基金专户,在股票、可转债、定增、股指期货等多策略方面积累了丰富的实战经验;2018年6月加盟广发基金,并于同年10月开始管理公募产品。

王明旭的从业背景特色,可以总结为两点:一是兼具卖方和买方的研究经验,是比较少见的策略研究出身的基金经理;二是拥有丰富的绝对收益投资和相对收益投资经验。

投研经历如此多元,投研经验如此丰富的基金经理,在业内属于比较稀缺。尤其是这几年的行情,对宏观、策略出身的基金经理比较友好,而王明旭正是为数不多的看策略出身的基金经理。

而在宏观影响可能持续、监管致力于提升股东回报的背景下,这类策略研究出身、偏价值风格的基金经理或将继续受益。

均衡新解

柠檬君曾在3年前深度分析过王明旭的投资框架和方法论(《主长期价值,辅中期景气——不寻常的价值风格基金经理王明旭》),将他的策略概括为“3个结合”:“核心仓位与辅助仓位结合”,“长期与中期结合”,“价值与景气趋势结合”。

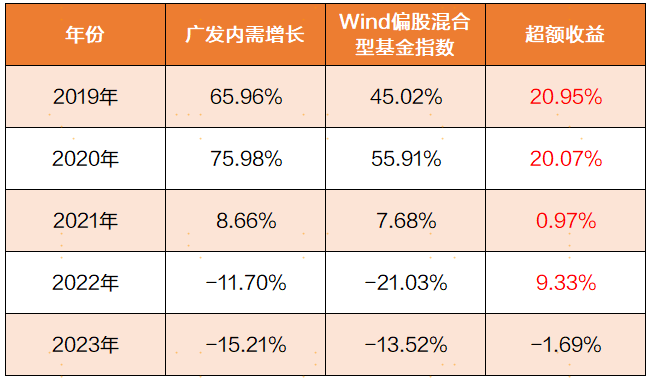

从当时的持仓来看,他的风格定位是“均衡价值”。3年多时间过去,我们从持仓中看到,他结合市场变化对投资框架做了迭代与优化。

最明显的变化是均衡变得更“集中”,2021年年中以前,他以“大消费+大金融”打底作为核心仓位,辅以阶段性景气向上的周期行业。

前十大重仓股的持仓市值占基金资产净值的比例很少超过50%,组合常年配置8~10个甚至更多的行业,单一行业的占比一般也不超过15%。

数据来源:韭圈儿,2024-10-13,下图同

数据来源:韭圈儿,2024-10-13,下图同

现在,王明旭的仓位明显变得更为集中,前十大重仓股的持仓市值占基金资产净值的比例约7成,主要配置的行业有3个,非核心的仓位和行业都明显缩减。

根据中报,广发内需增长混合今年上半年主要聚焦于银行+公用事业(电力)+交通运输(航空),在这3大行业上倒是相对均衡的,也并不集中于单只个股。在可转债投资上,也都集中于银行股和航空股的转债。

另一明显变化是换手率变低。在2019年至2021年中期的市场行情中,王明旭的换手率在价值风格的基金经理中并不算低,近年来却变成较低的一档了。调仓变少,持股周期拉得更长,行业配置变化变小。

还有一个明显变化是增持低波资产。以往王明旭不乏参与波动较大行业的案例,比如2018年四季度配置了生猪养殖,2019年三季末配置了能源金属——钴和锂;2020年三季度,又配置了供给侧出清的面板股。

而他近年来重仓配置的电力股,整体波动较低,打底的银行股,本就是低波行业,上半年也增配了。

而这或许就是王明旭穿越市场寒冬的应变之策:管理相对收益产品,不靠择时来规避风险,更多依靠行业配置来避险,同时可能还有逆势的表现;收束投资,把仓位集中到有限的行业上。不变的是价值风格和相对稳定的仓位。

“底仓基金”

大涨一时爽,调整很难受!投资者在做资产配置或者说基金组合的时候,不能只想着短期“一把梭哈”博取高收益,为了少受波动之苦,还是需要配置一些相对稳健的产品,降低组合的波动率,这类产品通常被称为“底仓基金”。

“底仓基金”是一个形象的说法,主要是指那些长期业绩又好又稳的偏价值风格的基金。这类产品一方面年化波动率相对较低,能够降低组合的整体波动率;另一方面,长期收益水平也不低,一样能够给组合贡献较好的收益。“善守”又“能攻”,就是这样的角色。

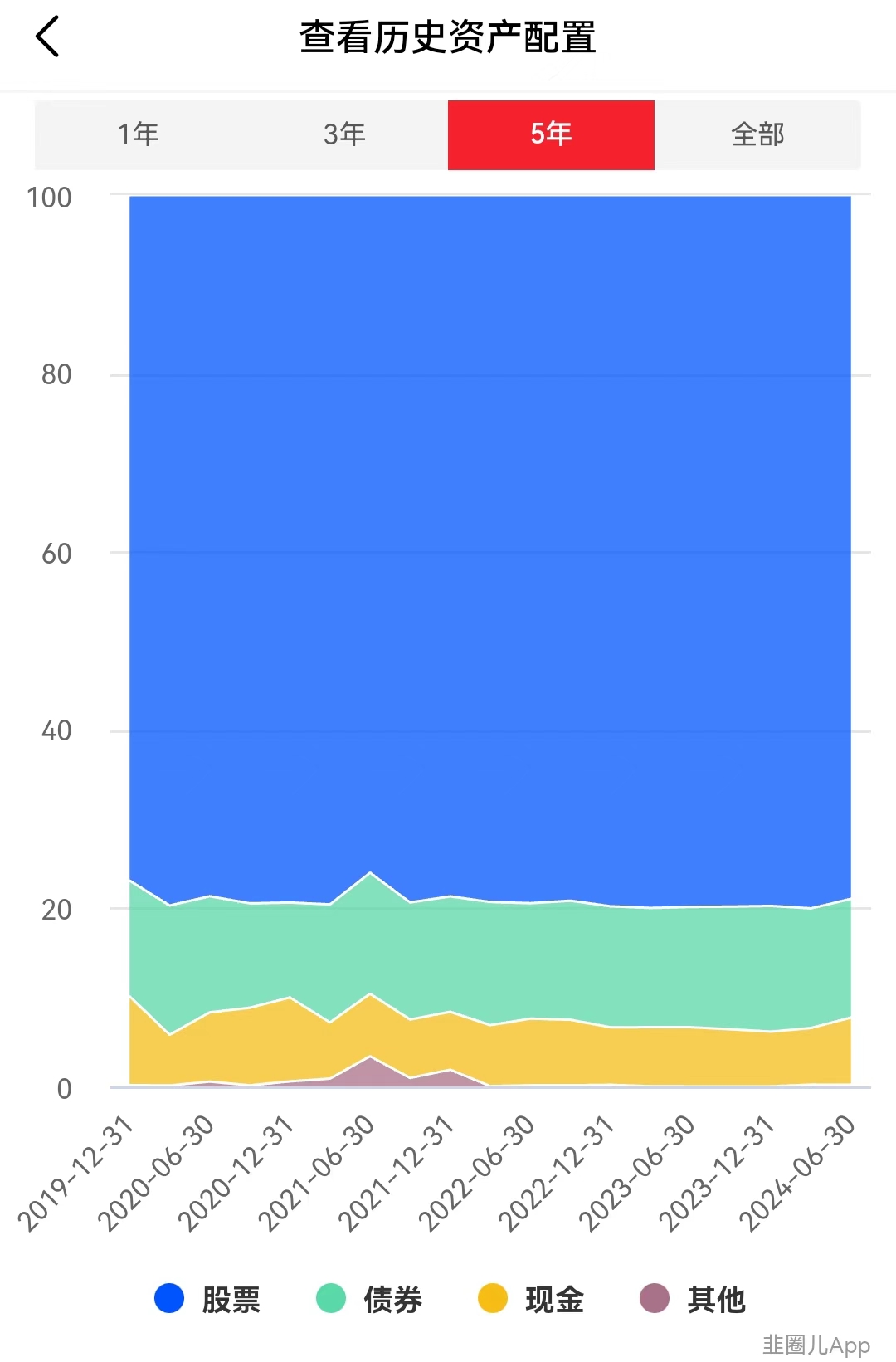

从过往的基金运作中可以看出,王明旭擅长精选价值行业,均衡配置行业和个股,适度控制波动,同时坚持不择时,保证仓位平稳,不偏离定位。在近6年的投资实践中,兼顾了收益与波动控制,取得了较好的长期业绩回报。

而王明旭的代表作——广发内需增长A(270022)正好体现其以上优势,适合作为基金组合里价值风格的“底仓基金”。想要配置“底仓基金”的投资者,可以考虑这位用长期业绩说话的老将,以及他的代表作广发内需增长A、$广发内需增长混合C$ 。