(一)十年投资收益

进入市场经历了一两轮的牛熊循环,2009年下半年开始以指数基金取得平均收益为起点,争取超额收益。2010年末开始,有了完整的净值法的投资业绩记录。2011年开始,投资组合的每一笔买卖行为基本上是长期投资理念了。

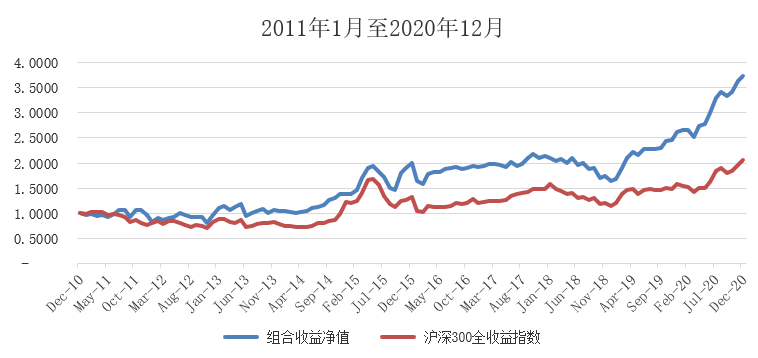

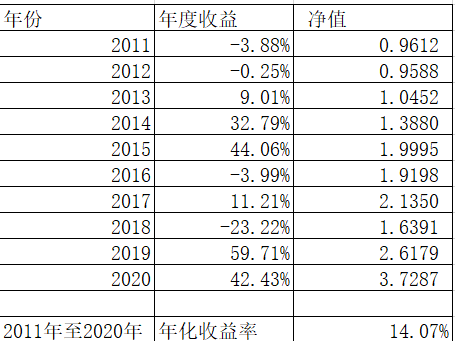

2011年至2020年净值从1.0000元至3.7287元,年化收益率是14.07%。资产配置组合包括了沪深市场和港股通的场内股票和基金组合、场外基金组合和港美市场组合。

2011年至2020年沪深300全收益指数是从1元到了2.0534元。年化收益率是7.46%。央视50全收益指数是从1元到了3.0175元。年化收益率是11.68%。从2011年至2020年的十年期间,沪深300指数翻倍,价值投资的央视财经50指数三倍。

打新贡献收益,2019年之前没有。2019年的收益是16.48%,2020年的收益是5.6%,累计速算扣除是23%(1.1648*1.056),那么也是十年三倍,即3.03倍左右(3.7287/1.23),持平央视财经50指数的收益。我们买的央视财经50指数基金中也有基金经理战略打新配售为我们带来的打新收益。

(二)经历感悟路程

查询了下2010年末的组合,主要有中国国旅(现在是中国中免)、民生银行、大秦铁路、建发股份、大连友谊等,2010年末的持仓是比较集中的。如果平均持有这五只不变,持有十年至今,会怎么样?

中国国旅(现在是中国中免)20倍,民生银行翻倍多、大秦铁路四成多、建发股份七成多、大连友谊变成了“*ST”如果持有至今只剩下了三成。四赚一亏,组合平均收益了5倍。即使是一赚四亏,把后面的四只全部忽略掉,也是收益4倍(20/5)。所以,长期组合的收益是由上涨的拉升组合的那只公司决定的!

长期组合分散配置平均盈利,不是一开始能够选对,而是指数化的组合不要随便卖了涨的买跌的,不要导致卖了优秀的换成差的,而是要拿住一开始的组合,根据基本面逐步调整。

所以,我的组合从集中到分散,优秀策略胜于持仓数量。

2020年的场内持仓共180只,其中前十名是:腾讯控股、招商银行、中国平安H、宁德时代、中国平安、五粮液、中国软件国际、晶丰明源、中科软、万科企业。场外基金组合是央视财经50指数基金等。港美组合是LHC等。

2011年的回撤少,是以价值投资低市盈率的公司为主,沪深市场下跌了两成多,银行微跌。2018年的沪深市场和银行也是,然而我的组合2012年至2017年逐步演变,从集中价值投资低市盈率的公司为主,到分散行业均衡配置,下跌与市场同步。但是,2019年和2020年穿越牛熊周期又涨回来了。策略不能总换,多种策略组合再好也要坚持。

我的组合2011年、2012年、2013年这三年的收益基本颗粒无收,2014年、2015年翻倍,2016年、2017年、2018年这三年不仅没有收益还亏损了些,2019年、2020年收益翻倍再多一两成。长期组合穿越牛熊周期,三年不赔,五年翻倍是常态,预期也要匹配。

(三)长期组合理念

建立指数化的长期组合配置投资体系。分析指数成份公司、指数基金和优秀基金,用公司组合、指数基金、优秀基金做好资产配置和定投,资产配置管理存量资金,定投管理增量资金。充分理解变与不变,充分理解市场规律和人性规律,以不变应万变,做好多种策略的投资组合,分析跑输指数潜在的各种原因,并规避潜在的各种失败。

多读书、多学习,与优秀公司共同成长,实现长期稳定的复利,感恩时代的发展进步,实现物质精神双丰收。

精华君温馨提示您,奖励将以货币基金形式发放至您的天天基金交易账户,请确保您的基金吧通行账号已通过实名认证且已绑定同手机号码的天天基金交易账号。如若绑定手机号过程中遇到问题,可联系天天基金客服电话,95021咨询。

本(#优质原创帖评选#)活动,无需报名,您只需在基金吧发...