昨天发布的上证综合全收益指数(计算成份股分红的上证指数增强版)为什么选择2020.7.21作为指数基日?

1、上一轮公募基金大牛市开始于2019.1.2,由于以往A股的“市梦率”特征,导致机构投资者超配质量、成长因子,所以在2019.1.2-2020.7.21期间,“大国重器”的代表,以价值、红利因子为主的上证指数涨幅严重落后深证成指。即使不考虑中证指数公司上交所“白手套”的身份,任何指数编制机构在推出新指数时也会考虑“修饰”一下其历史涨幅;

1、上一轮公募基金大牛市开始于2019.1.2,由于以往A股的“市梦率”特征,导致机构投资者超配质量、成长因子,所以在2019.1.2-2020.7.21期间,“大国重器”的代表,以价值、红利因子为主的上证指数涨幅严重落后深证成指。即使不考虑中证指数公司上交所“白手套”的身份,任何指数编制机构在推出新指数时也会考虑“修饰”一下其历史涨幅;

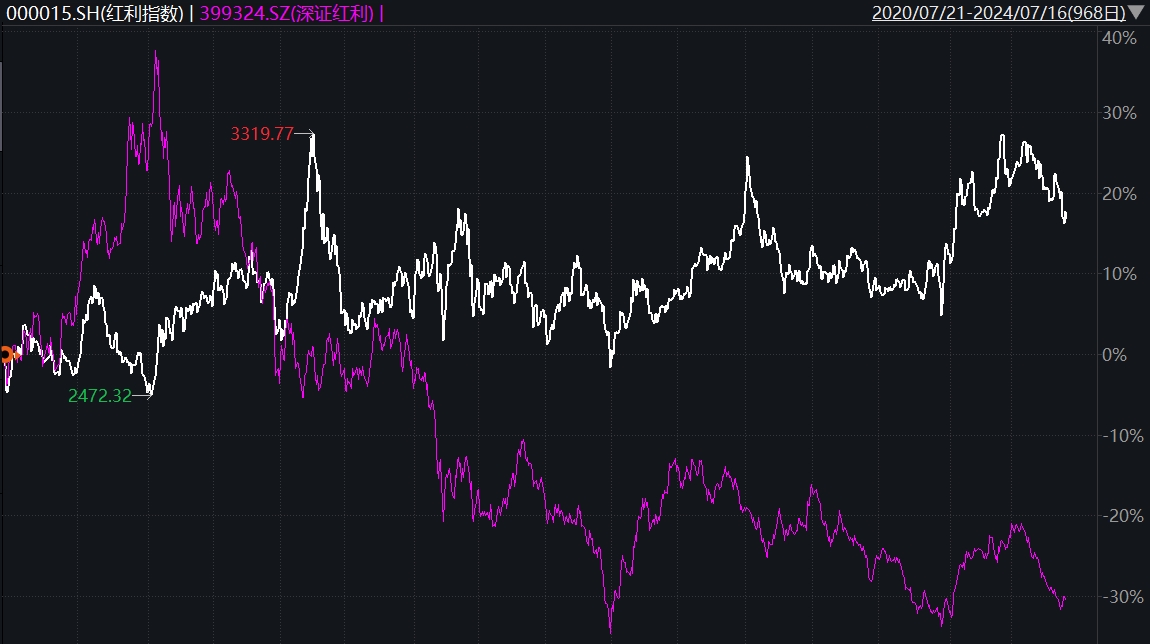

2、2020.7.21后,上交所价值、红利因子开始跑赢深交所质量、成长因子。将上证红利(50只成份股)与深证红利(40只成份股)指数对比后可以看出,虽然2020.7.21-2021.2.10区间,深证红利指数依然经历了一轮冲高,但随后开始持续回落,而此期间上证红利指数整体维持震荡上涨,并最终于2024年内反超深证红利指数的区间累计涨幅。

2、2020.7.21后,上交所价值、红利因子开始跑赢深交所质量、成长因子。将上证红利(50只成份股)与深证红利(40只成份股)指数对比后可以看出,虽然2020.7.21-2021.2.10区间,深证红利指数依然经历了一轮冲高,但随后开始持续回落,而此期间上证红利指数整体维持震荡上涨,并最终于2024年内反超深证红利指数的区间累计涨幅。

有朋友猜测中证指数公司编制上证综合全收益指数是为了替代上证指数的上交所“基准”指数地位。有可能,但从个人角度出发,我不建议上交所这么做。

1、纵观全球各国股市,市场基准指数绝大多数都是成份指数而非综合指数,两者的区别在于:成份指数力求优中选优,尽可能将市场中表现最好的标的选出来纳入指数;而综合指数则要求“一个都不能少”,除剔除部分濒临退市或违法违规的标的外,其余标的全部纳入指数。

以一个都不能少的综合指数对阵优中选优的成份指数,综合指数落败是必然结局,因为成份指数的权重集中度更高,进攻性更强(只要市场最好的一批标的整体维持涨势)。

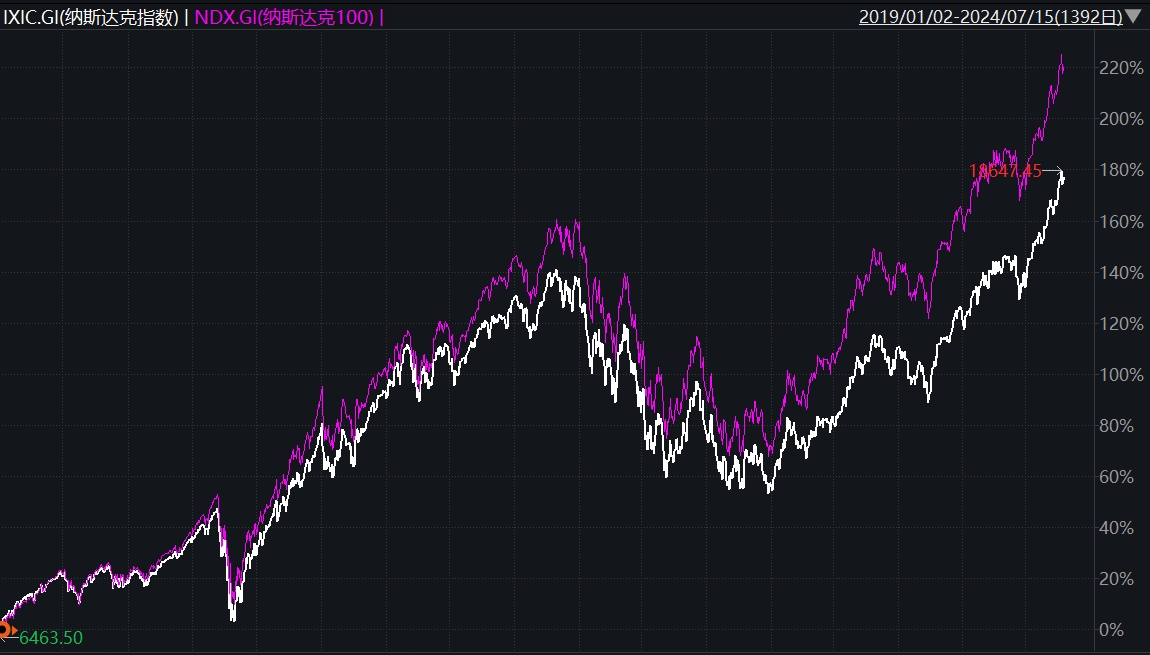

以大家关心的美股纳斯达克交易所为例,2019年至今,纳斯达克综合指数累计跑输纳斯达克100(成份指数)约40个百分点。

以大家关心的美股纳斯达克交易所为例,2019年至今,纳斯达克综合指数累计跑输纳斯达克100(成份指数)约40个百分点。

2、2008年前后,上交所就强调本所基准指数为上证180(行业自由流通市值加权的成份指数,编制规则体现出的市场代表性甚至超过深证成指),但各家媒体发完活动通稿就把这事忘得一干二净,依然在报盘时将上证指数视作上交所基准指数。相反的,深交所采用深证成指替换深证综指(没错,深交所有这个指数,只是很难找)作为市场基准指数的行为,却顺利被媒体们全盘接受。

我不知道深交所当时是如何“说服”媒体们的,但上交所在市场基准指数上的溃败很大程度也源自自身的懈怠——搞一次活动媒体不听,那就搞两次、搞三次,再不听就让会里给媒体发函,这你总要听了吧?

当然,考虑到A股上市公司数持续扩容的现实情况,上证180指数的市场代表性可能也要存疑(毕竟深证成指有500只成份股),或许采用上证380指数更为合理?(目前挂钩上证380指数的基金产品只有南方基金发行,ETF代码510290,ETA联接A份额202025,ETF联接C份额007571)

当然,考虑到A股上市公司数持续扩容的现实情况,上证180指数的市场代表性可能也要存疑(毕竟深证成指有500只成份股),或许采用上证380指数更为合理?(目前挂钩上证380指数的基金产品只有南方基金发行,ETF代码510290,ETA联接A份额202025,ETF联接C份额007571)