——这些热门的宝藏基金经理,还能买吗?

续上篇文章《擅长中小盘的基金经理,该选谁?(上)》

再次重复3个筛选条件:

1、管理规模最好不超过120亿

2、任职经验丰富一些

3、换手率最好别太高

宝盈基金陈金伟

宝盈基金历史上人才辈出,曾经有四小龙:杨凯、彭敢、盖俊龙、张小仁,后来又有王茹远,最近还有李进。

但是宝盈基金留不住人才,这些人都离职了.....目前还不错的经理有肖肖、张仲维、陈金伟。

陈金伟原先是债券研究员,2015年加入宝盈基金,2019年开始管理专户,2020年底开始管理公募基金。

代表作宝盈国家安全沪港深股票(001877),任职0.73年,同期排名49|1657

今年以来宝盈优势产业(截止8-24,下同)取得收益88.13%,在全市场8646只基金中排名第4。

2021年上半年换手率为348.94%

目前管理3只基金,其中2只不限购,2021Q2规模29亿。

他的投资框架是比较纯粹的自下而上选股,成长风格,不看赛道,50分给好公司,40分给低估值,10分给景气度(产业趋势)。“宁愿在一个几百亿的市场空间中,买一个胜负已分 空间尚存的老大,也不太愿意在一个几千亿市场空间中,买一个竞争力不够强的老二。”

@点拾投资的这篇访谈《宝盈基金陈金伟:不靠电动车的年内业绩前三》写的很好,对他的投资理念概括的比较全面,我就不复述了,推荐看一看。

华安基金刘畅畅

中国人民银行研究生部硕士毕业,2010年7月加入华安基金,研究员时期从事机械、钢铁、纺织服装、券商、轻工等偏周期性的行业研究。历经10年,才走上基金经理岗位。

2020-01-08~2021-03-15配合谢昌旭共同管理华安文体健康,之后独立管理至今。从该基金的持仓和走势来看,应该一直是刘畅畅在管理。

刘畅畅被称为画线大师,出道才一年多,已经爆红,甚至被拿来和袁芳对比。

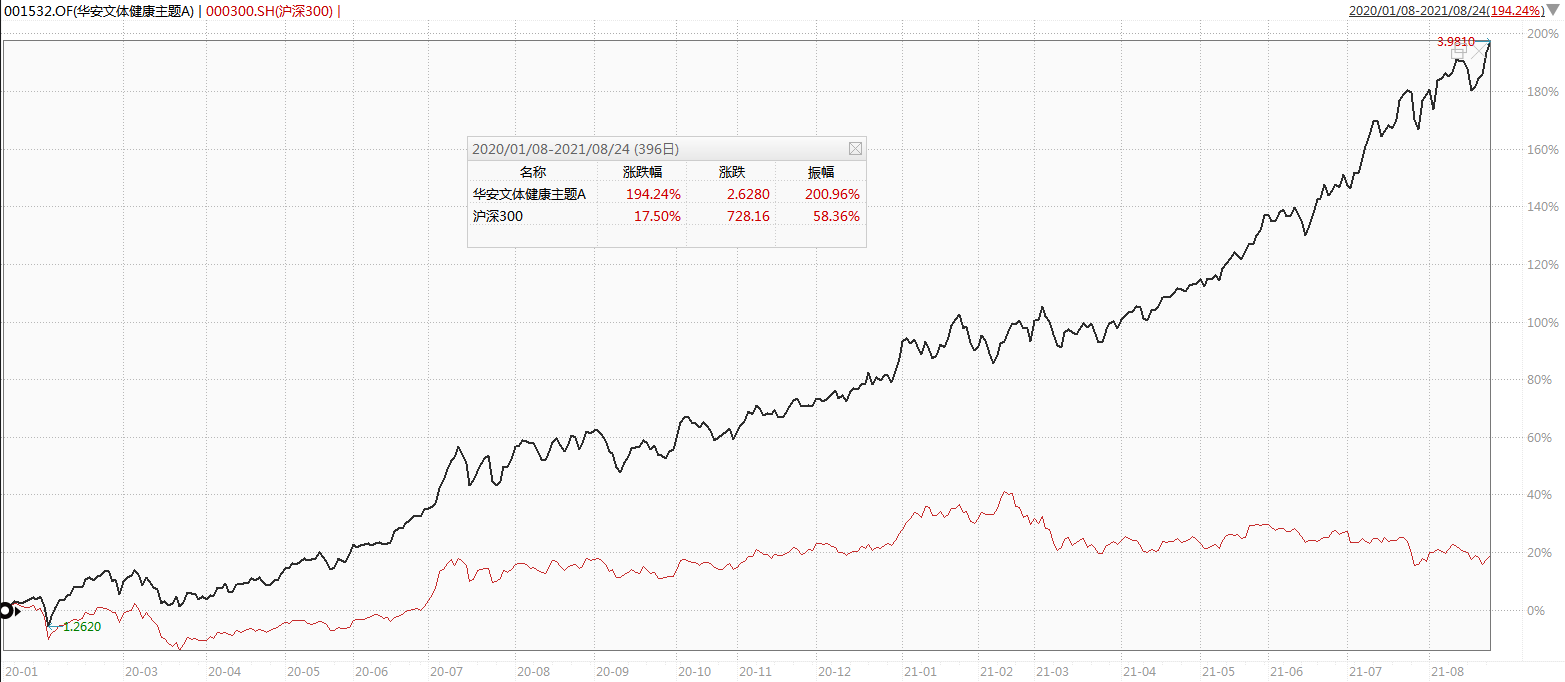

下图为她管理华安文体健康以来的净值走势,最大回撤仅为-11%,年化波动率22.5%。夏普比率0.4,在中小盘基金经理中位列第一。

不过,刘畅畅的低回撤和高收益,可能主要是依靠交易获取的。她2020年的换手率为658.22%。2021年上半年在规模大幅提升的情况下,换手率降低为317.21%。

前十持仓基本上每个季度都会换一遍,我就不列了,2020年的时候,也持有了不少大盘股。说明基金经理投资理念主要是依靠交易而不是选股。

这位经理的访谈较少,季报基本上也都是复制粘贴,难以对她进行定性分析。(一般我个人是不会买无法完整分析的基金经理)

根据仅有的材料来看,刘畅畅主要是做景气度投资,用周期性思维自下而上选股,重视股票性价比。目前主要看好科技、新能源、制造业、军工。

刘畅畅2021Q2管理规模为42亿,还算可以接受。而且目前她的基金限购1万,估计基金公司也是想保护她让她好好画线。

一旦放开,按照这个热度,预计很快就会被买爆,规模大幅扩张后,还能延续“画线大师”的称号吗?

交银施罗德基金杨金金

交银基金这个公司我比较喜欢,不止有三剑客,整体平均水平都很高,说明投研实力很强。

杨金金2017年加入交银施罗德基金,2020年5月6日开始任基金经理,只管理交银趋势混合,任职以来回报143.96%,同期排名55|3217。

杨金金上任时,正值核心资产抱团如日中天的时期,他敢于人弃我取,一心专注中小盘股。

换手率和刘畅畅一样,也比较高,2020年的换手率为555.89%。2021年上半年换手率降低至290.03%。前十持仓比刘畅畅稳定一些。

2021Q2前十持仓的平均PE 33、PB 3.8,ROE 11.47%,平均市值131,是小盘成长风格。

杨金金2021Q2管理规模为38亿,也是每天限购1万了,对散户还是挺友好的。

他的投资框架主要是从行业景气、公司能力的现状及其边际变化的四个象限选股。总结为以下四种:

隐形冠军。细分高景气行业的绝对龙头,高增长中等估值。

份额提升。在大行业小公司格局下,一些原来不被待见的成熟传统行业,残酷洗牌后具备核心竞争力的公司步入了长期份额提升通道。

黑马成长股。景气度适中的行业中,原本的二流公司通过治理改善、战略调整、新业务突破等出现基本面拐点。

行业变化。行业景气度出现拐点。

他认为当下投资机会主要是类

根据二季报,杨金金近期的投资理念变化是组合持仓更加分散了,前十集中度从之前的50%左右,降低到现在的35%。

他在2季报展望中说,尽管部分中小市值个股有所修复,但系统性低估态势仍未得到有效缓解。大部分有一定体量利润的中小市值公司其2021年的动态市盈率都在30X以下,我们可以寻找到一批价值成长股,他们市盈率低具备价值股的特征,又拥有较好的长期高成长性,PEG普遍在0.5以下。

正如同大盘蓝筹股的价值发现历经了五年时间一样,此轮低估中小盘成长股的价值发现或也才刚刚开始。

信达澳银基金冯明远

除了丘栋荣、周心鹏,冯明远也是一位长期专注中小盘的基金经理。也是我比较早期就挖掘出来的基金经理,我也比较喜欢,帮我赚了很多钱。

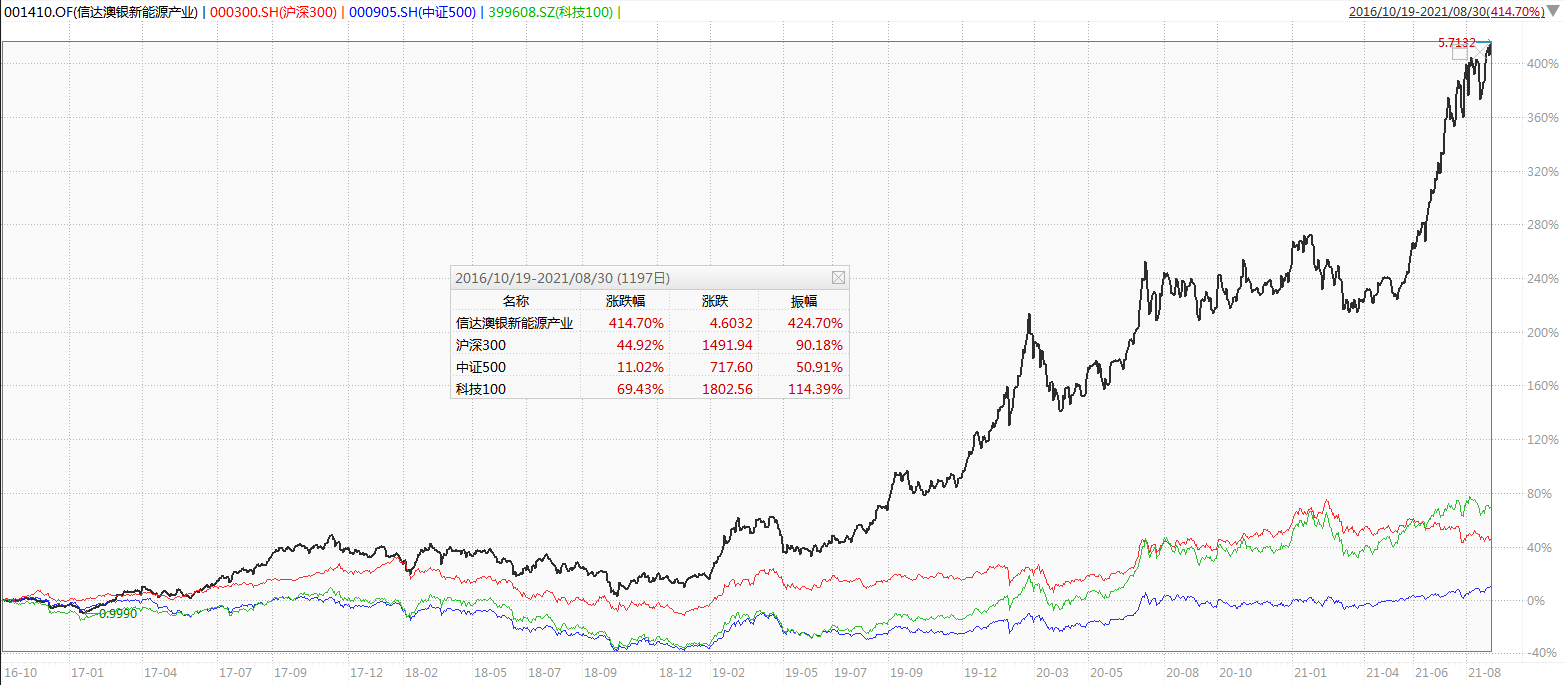

他的代表作信达澳银新能源产业,2016-10-19任职至今,取得了413%的收益,同期581只股票型基金中排名第一。

他的投资风格在A股基金经理中非常独特,虽然他没有公开说过,但我分析他的方法应该是这样的:

在能力圈内(主要是科技和先进制造),日常大量调研小市值公司,通过自己敏锐的嗅觉,发现投资机会。

这种方法与其他基金经理关注行业龙头、深度研究公司基本面不同。是非常快速高效的,可能是到企业里转一圈,看一遍财报,就知道这个公司的投资价值,准确率也很高,颇有彼得林奇的味道。

但是这种方法也有个明显的弊端——可以容纳的管理规模较小。因为:

投资的都是小公司,流动性不太好。

每只股票的研究深度不够,不敢重仓。

冯明远2021Q2管理了291亿,按理说这个规模是不适合再去买小盘股了,但是冯明远用勤奋、能力和专注抵抗了规模。

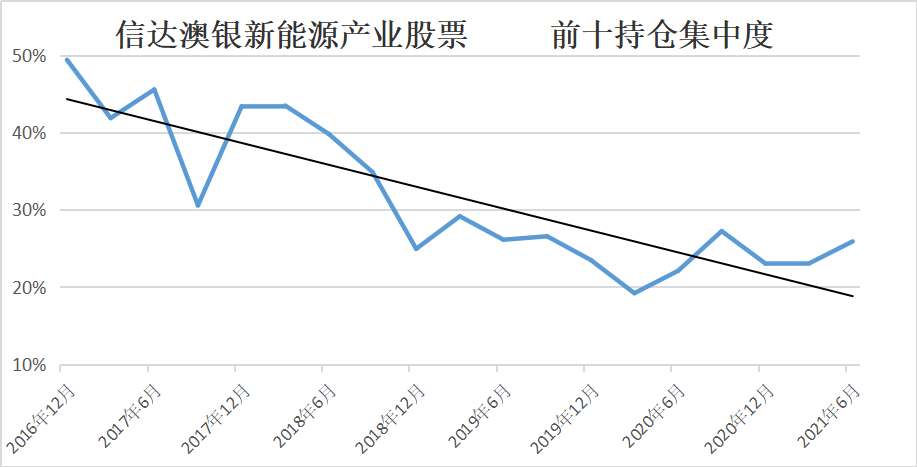

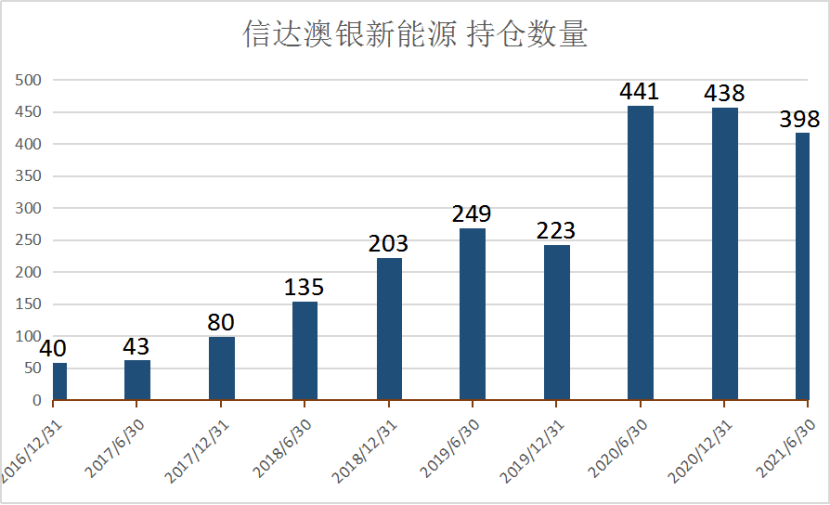

在规模扩大的过程中,大部分人的方法是:降低换手率、买大盘股。冯明远的方法是继续买小盘股,每增加一些规模,就多买一些股票,不断增加持仓数量。

下图为持股集中度变化情况

下图为任职以来的持仓数变化

2016年底持仓数为40只,到现在400多只,几乎接近中证500的持股数量了。

大家可以想象一下,持有400个股票是什么概念。如果是我,可能很多公司名称都记不住,即使每天看一遍公告,都要很长很长的时间了。

如果不看公告,谈何研究深度。没有研究深度,哪来超额收益?所以我觉得对冯明远来说,投资难度挺大的!

2020年,他的业绩确实略显疲态。所以随着冯明远的管理规模扩大,到了2020年下半年,我就忍痛割爱了。

当然,冯明远今年还是不错的(今年来47.62%),用实力证明了高手即使规模大也能“负重前行”。

但我还是希望他的规模能小一点,最好别超过120亿。

结语:好了,7位基金经理都介绍完了,这些基金经理感觉都不错,但都有一些不足之处,选基确实挺难的,大家更看好哪位?欢迎留言探讨一下

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。