在上一篇文章中,老兵通过分析得到一个结论:如果基金当年的排名落在后1/4时,这样的基金就要考虑赎回了。这是从卖出控制风险的角度来考虑如何做基金投资。

那么从买入的角度来讲,怎样的基金才值得基民拥有呢?

很多人知道买基金不能只看过去一年的表现,因为仅仅通过一年就判断基金的优劣,考察时间太短不确定性太高,很容易踩坑。那么,如果不看一年,应该看几年呢?看两年?还是三年?或者更长?

除了年数还有一个问题:应该买入排名前多少的基金?我们知道,如果条件设置的太苛刻就选不出基金了。比如要求连续两年每年都排名前10%,能够筛选出10只基金,那么连续两年每年都排名前5%可能就一只都筛不出来,因为没有基金能满足这样的条件。

本篇文章我们就来回答这个问题。

老兵先给出结论:对于偏股混合型基金来说,大家可以按照连续三年,每年排名前30%的条件筛选基金。

至于老兵是如何得到这个结论的,感兴趣的基民请继续往下看。

老兵将市场上所有在2015年初以前,基金经理就已经任职的偏股混合型基金找出来,并统计这些基金从2015年到2020年各年的收益率排名百分比。

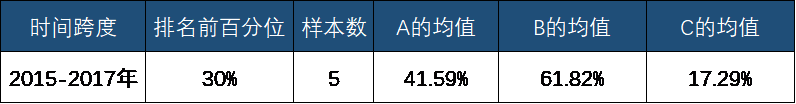

接下来,老兵将上述基金中满足2015、2016、2017这三年每年收益率排名都达到前30%的挑出来。之后针对这些挑出来的基金,求每一只基金的A、B、C三个指标

这三个指标用公式表达就是:

A=(2018年收益排名+2019年收益排名+2020年收益排名)/3,即求基金后面三年的平均排名;

B=max(2018年收益排名,2019年收益排名,2020年收益排名),即求基金后面三年的最差排名(数字越大排名越靠后)。

C=min(2018年收益排名,2019年收益排名,2020年收益排名),即求基金后面三年的最好排名(数字越小排名越靠前)。

所以,每一只基金都会有一个A值、一个B值、一个C值。

之后老兵对所有这些挑出来的基金的A值求平均,基金的B值求平均,基金的C值求平均。

这样,就得到了按照2015-2017三年时间跨度30%门槛挑选出的基金在后面三年各指标上表现的结果。

之后老兵如法炮制重复上面的方法,唯一的区别就是将三年时间跨度压缩到了两年。这样做的原因在于,如果仅仅考察两年的时间跨度也能选出不错的基金,那么就没有必要再考察三年了,时间跨度越长选出的基金越少,选择余地就越窄。

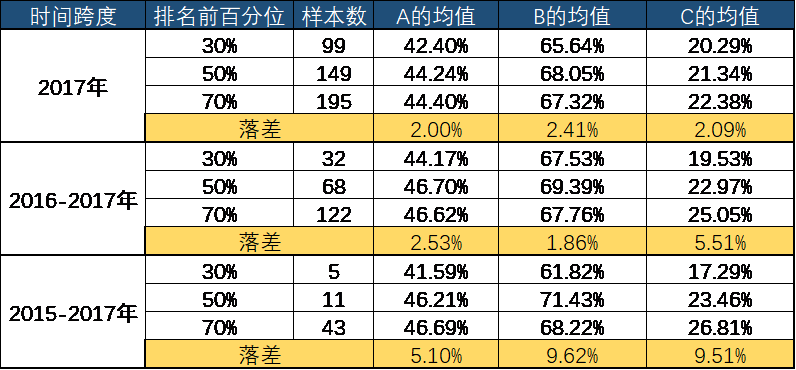

按照2016-2017两年时间跨度30%门槛选出的基金,在后面三年2018-2020的表现结果列示在下表中第二行。

如果进一步再缩短到一年,即仅按照时间跨度一年30%门槛选出的基金会怎样呢?看看上面这张表格第三行大家就有数了。

这样,我们完成了不同时间跨度30%门槛筛选出的基金的表现结果。但仅仅看30%还不够,我们还需要知道是不是50%门槛筛选也是个不错的选择,或者70%门槛又会怎样呢?这就叫分析。

于是,在好奇心的驱使下,老兵再一次重复前面过程。只不过排名百分位分别换成了50%和70%,这样就得到了下表结果。

从最后的数据结果来看,最好的方法是选择三年时间跨度30%门槛作为基金筛选标准,原因如下:

1. 不管是几年考察期,30%这一档对应的A的均值、B的均值、C的均值都小于50%或者70%对应的指标。最小意味着排名最靠前,也即30%门槛选出的基金在平均排名、最差排名、最好排名上都要优于50%、70%门槛选出的基金,无论时间跨度长还是短。

2. 从三个不同长度考察期来看,2015-2017三年时间跨度对应的落差是最大的,大于三年和两年时间跨度。2015-2017年A的均值落差=最大值46.69%-最小值41.59%, 2015-2017年B的均值落差= 最大值71.43%-最小值61.82%。落差最大说明当门槛要求从低向高提升时,基金筛选的改善效果非常明显。

最后老兵回答一下开篇的一个问题。之所以时间跨度没有进一步延长到四年比如2014-2017年,是因为如果拉长到4年,那么30%门槛筛出的基金样本就只有一只了,参考价值有限。

不过有限归有限,还是不妨展示一下以满足好奇心。答案是“兴全合润“!Oh~ 宇哥威武!

投基老兵,专注基金2200天!学习基金,欢迎关注老兵 ~