春节后行情快速降温,不少券商发行的“雪球结构”高端理财却非常火爆!

门槛很高,100万起,但基本都是被秒杀,供不应求。

仅昨天一天,就有两个同学在星球里向我提问了雪球结构理财,咨询可不可以买?所以紧急写这篇文章,帮大家分析一下,到底值不值得买?

一. 什么是雪球结构?

雪球结构是指理财产品的最终收益率和某一个标的的市场表现相关的

根据涨跌情况的不同,理财产品最终的收益率也不同

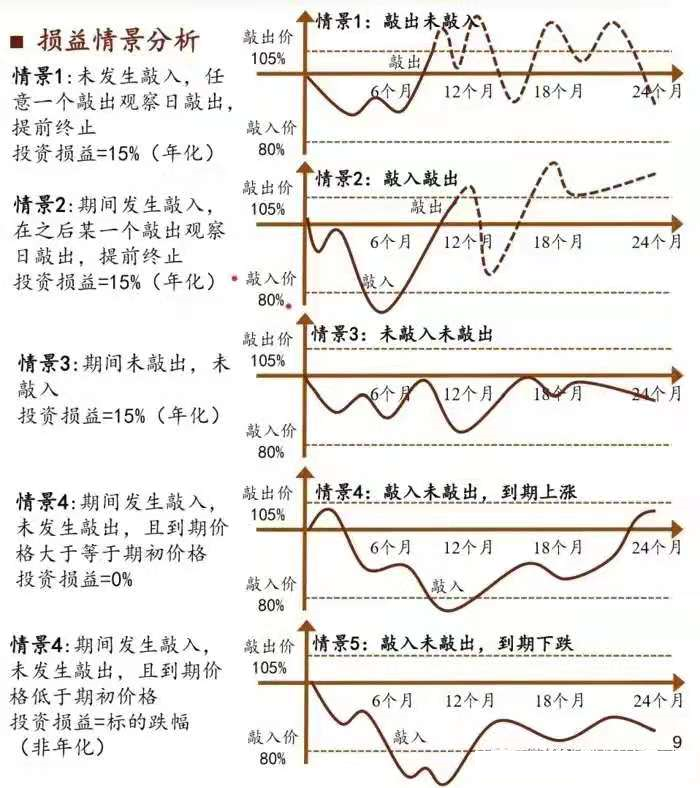

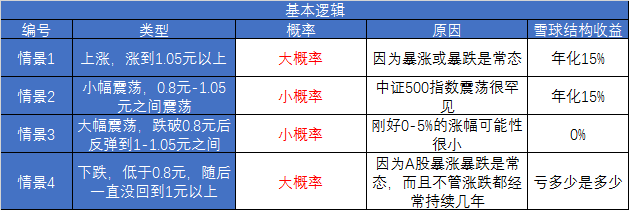

具体怎么样呢?看图,雪球结构可以分为几种情况,下图是比较典型的雪球结构设计

上面为雪球结构的示意图,有点绕,我又重新整理了一下

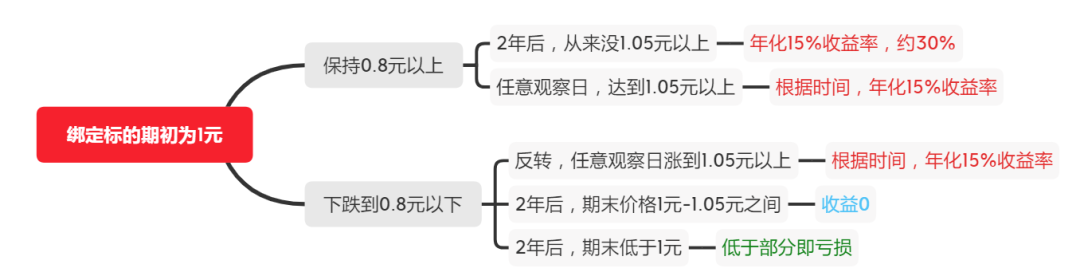

根据绑定标的市场表现不同,雪球结构理财产品的最终收益率也会有所不同。

二. 为什么会被秒杀?

这种这么复杂的产品,为什么很会受到热捧,甚至被秒杀呢?

因为雪球结构在大部分情况下,都是盈利的!并且收益率非常的高!

1. 在上涨行情,获取确定性的年化15%的收益率!

2. 在不涨不跌的行情里,一样年化15%的收益率!

3. 在下跌行情里,只要能反弹到1.05元以上,一样是15%的年化收益率!

4. 如果能反弹到1-1.05之间,则不亏。

5. 只有在下跌20%且2年后都没涨回去的情况下,才可能会亏钱!

而且大部分雪球结构产品都是绑定中证500指数的!要知道现在中证500指数的估值并不高,可以说安全性非常高,下跌20%的可能性并不大。

所以雪球结构是一个大概率能获取年化15%收益率,小概率亏损的理财产品。

这么好的产品,被秒杀不是很正常吗?

三. 值得买吗?

好了,那这么好的产品,值得买吗?

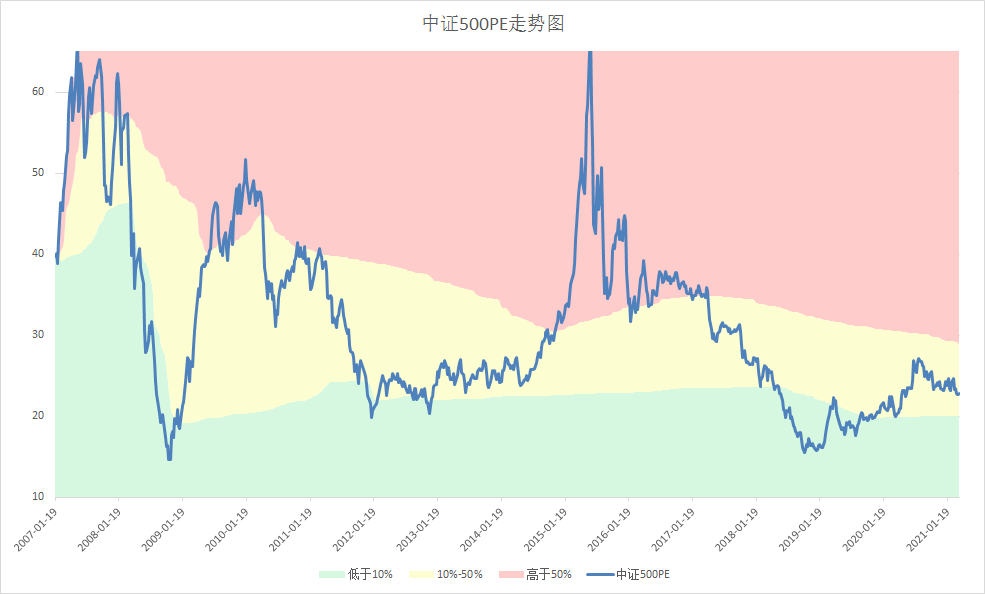

因为大部分雪球结构产品对标的都是中证500指数,既然最终的收益率高低是由标的涨跌决定的,肯定要看看中证500指数的历史表现

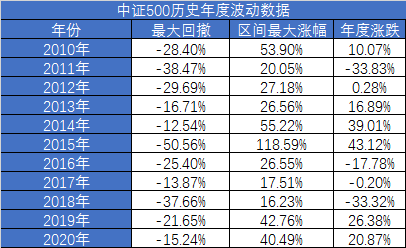

2010年至今,中证500指数历史上每年的表现如下图

我们可以很直观地得出几个结论

第一,中证500指数暴涨或暴跌才是常态。绝大部分年份,最大回撤或最大涨幅,总有一个是大于20%的。

第二,震荡行情非常罕见,仅2017年的最大回撤和最大涨幅是小于20%的。

第三,上涨和下跌,都具有连续性。2012-2015年,连续上涨4年。2016-2018,连续下跌3年。2019-2020年,又连续上涨2年。

基于以上这些结论,我们来判断下各种情况发生的概率

因为中证500历史上 1. 暴涨暴跌 2. 趋势总是持续多年

所以情景1和情景4出现的概率都是比较大的。

而情景2和情景3出现的概率是比较小的。

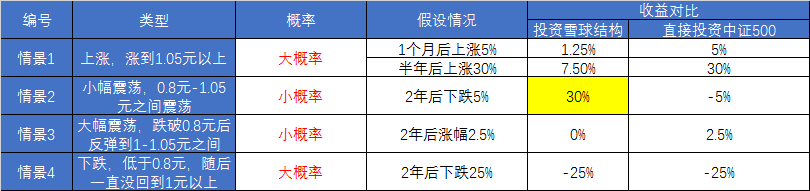

如果将投资雪球结构和直接投资中证500的收益进行对比。

雪球结构和直接投资中证500的对比结论如下:

第一,挨打的时候,雪球结构一下都没躲掉。亏损幅度和投资中证500指数差不多。这是大概率事件。

第二,中证500吃肉的时候,雪球结构肉是没有的,只能喝点汤。这也是大概率事件。

1个月上涨5%,雪球结构实际收益率仅1.25%,券商赚3.75%

半年上涨30%,雪球结构实际收益率仅7.5%,券商赚22.5%

最后到手的可能只有1-2%,年化15%只是年化,不是真的15%。

第三,如果中证500两年时间都没怎么涨跌,雪球结构吃肉又喝汤,但历史上看,还未曾出现连续2年没什么涨跌的情况。属于极小概率事件。

四. 雪球结构的本质是,投资者和证券公司对赌。

1. 如果大涨,证券公司吃肉,客户喝汤

2. 如果大跌,证券公司没损失,客户被打到骨折

3. 如果2年都没什么涨跌(历史上从未出现过),客户吃肉又喝汤

证券公司赌的是大概率事件,中证500要么暴涨,要么暴跌

投资者赌的是极小概率事件,中证500连续2年都不涨不跌

雪球结构,吃肉的时候吃不到,挨打的时候被打到骨折。我思来想去,为什么不直接买个增强型中证500指数算了?

以为赚的是年化15%收益率的投资。就没想想如果没好处,才给你15%的年化收益率?

买的还能比卖的精?你是高估了自己?还是低估了专门研究产品设计的一堆金融硕士和博士?

投资者实际上是承担了巨大的风险,却还以为自己占了便宜,我要是证券公司,让我发行雪球结构,我也愿意!

投资最核心的是,不懂就不要碰,不懂就不要买!只要别瞎搞,就不会亏!

如果你不懂,就应该找个懂的人问问!

注意:投资有风险,入市需谨慎!

总体上看此基金这个月(4月30号的收盘净值相对于3月末的2.0649)整体上还是有很大上涨空间的 预测上涨6%-9%左右

本人预测 仅作为参考 不构成投资 决策建议!!!

总体上看此基金这个月(4月30号的收盘净值相对于3月末的2.0649)整体上还是有很大上涨空间的 预测上涨6%-9%左右

本人预测 仅作为参考 不构成投资 决策建议!!!