均衡风格的基金是最适合定投、适合一把唆、适合新手、适合作为组合底仓的基金。

前情提要:

什么是均衡风格(见2021-11-23文章)

编了一个基金经理逆袭成功的故事(见2021-11-25文章)

尤其是当前,成长风格和质量风格都回调了不少,价值风格涨了一些。有很多基金经理都认为当下应该均衡配置。

我们会定期梳理均衡风格的基金经理,方便大家挑选。

授人以鱼不如授人以渔,我们也会介绍筛选思路

根据我的研究,均衡风格经理主要有孙彬、刘晓、鄢耀、王君正、周雪军、张啸伟、徐荔蓉、王东杰、许文星、何以广、王筱苓、王景、毕天宇、范妍、王崇、谢治宇、乔迁、柳世庆、杨明、余广、李威、王栩、周蔚文、张露、戴军、蒲世林、曹文俊、徐成、姜永明等29位基金经理。

Ps:没加于洋、常远是因为时间太短

如有遗漏,恳请留言补充!

老规矩,先设定一个基金经理筛选条件:

(1)从业经验丰富,任职时间长,最好超过一轮牛熊

(2)长期业绩好

(3)超额收益稳定,相对于基准的月度胜率高

(4)与基准的相关性强,不要偏离基准太多

(5)最好波动率和回撤小于基准

(6)管理规模最好不要超过200亿

(7)最好在强的基金公司

下面按照这些条件进行筛选,并且解释这些条件的原因

一、基本情况

均衡风格投资的行业多,依靠在各个行业选股跑赢基准,因此要求能力圈大,更适合经验丰富的老将。

只有那些从业时间长的,才能积累较多的行业,任职时间短的基金经理往往只擅长自己担任研究员看的那几个行业。

另外,穿越牛熊,更能证明经理能适应各种不同的行情。

这29位基金经理,平均任职年限7.82年,相当于2013年8月上任,有两轮牛熊的经验。其中,很多都是10年以上的经验丰富老将。

上述经理85%以上都在大公司。大公司的投研实力更强,给予基金经理的支持也更多。

其中,工银、富国、国富、兴全这几个公司较多,说明这几个公司整体风格偏均衡。

二、管理规模和管理精力

均衡风格调仓不算多,可以容纳的管理规模会更大一些,但是最好也不要超过200亿,很多经理超过200亿就变捞了。100亿以下比较理想。

下图为基金经理管理规模,平均规模163.3亿,高于市场平均。

29人中,有17人都担任了管理职务(统计或有遗漏)。担任管理职务会影响用于投资的精力吗?可能会有一点,尤其是投资总监。

毕竟投资是很耗费精力的,尤其是均衡风格,是个体力活。

为啥均衡风格那么容易当领导?

可以看看这篇:

编了一个基金经理逆袭成功的故事

三、换手率

换手率越高,说明基金经理越依赖交易,比如风格轮动、行业轮动、个股波段;换手率越低,说明基金经理主要依赖选股。

我个人感觉后者的稳定性更强,可以容纳的规模更大。有些高换手的基金经理,随着规模扩大,换手率逐渐逐渐下降,超额收益也慢慢减少了

王东杰、毕天宇、姜永明的换手率是比较低的,何以广、杨明、徐成则比较高。(见下图)

四、持股集中度

集中度(见上图)这个指标很难说哪种好。持股越分散,说明基金经理整体的选股实力越强,不依赖某几只个股获取收益。可以容纳的规模也越大,但基金经理会比较累。

持股集中,则很难做到均衡,考验基金经理组合构建能力。

这些基金经理2022Q1平均的集中度是43%,低于行业平均水平,体现了均衡风格分散的特点。

其中,周雪军、刘晓、范妍的持仓非常分散,许文星、王东杰则很集中。

五、与基准的相关性

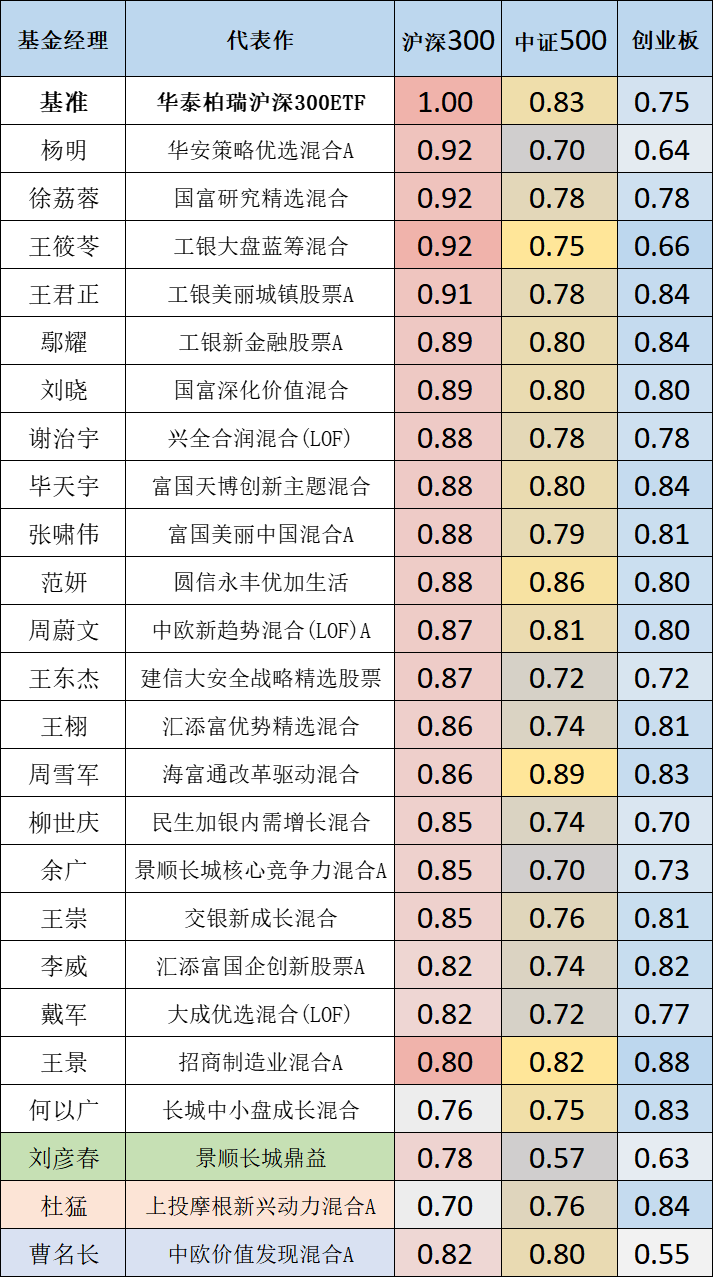

我们可以观察基金与沪深300、中证500及创业板的相关性,大致判断基金的风格。

我一般以沪深300作基准,如果基金经理与沪深300的相关性最高,且大于0.8,说明他的风格均衡。

如果与创业板相关性高,说明可能偏成长;如果与中证500相关性高说明他偏中小盘。

为了公平和有效对比,我觉得时间跨度至少应该有5年,于是我从刘晓任职以来拉了个数据(2017-2-18至2022-5-5),晚于这个时间的人就没加进表里了。

上表可以看出,杨明、徐荔蓉、王君正、王筱苓对基准的跟踪都非常好,相关性超过0.9!其他人也基本上都有0.8以上,说明他们都能做到均衡。

只有何以广与沪深300相关性低,且低于他和创业板的相关性,说明他其实不够均衡,更偏成长风格。我不应该把他加进这个对比的。

当然,这个指标还是要结合超额收益来看,均衡但是超额收益不好,顶多只能算个指数增强。

另外,我还在表中加了成长风格代表杜猛、价值风格代表曹名长和质量风格代表刘彦春,你们可以观察一下他们与均衡风格的差异。

Ps:假如你认为沪深300不算均衡,你也可以用中证800或者偏股基金作为基准去算一算。

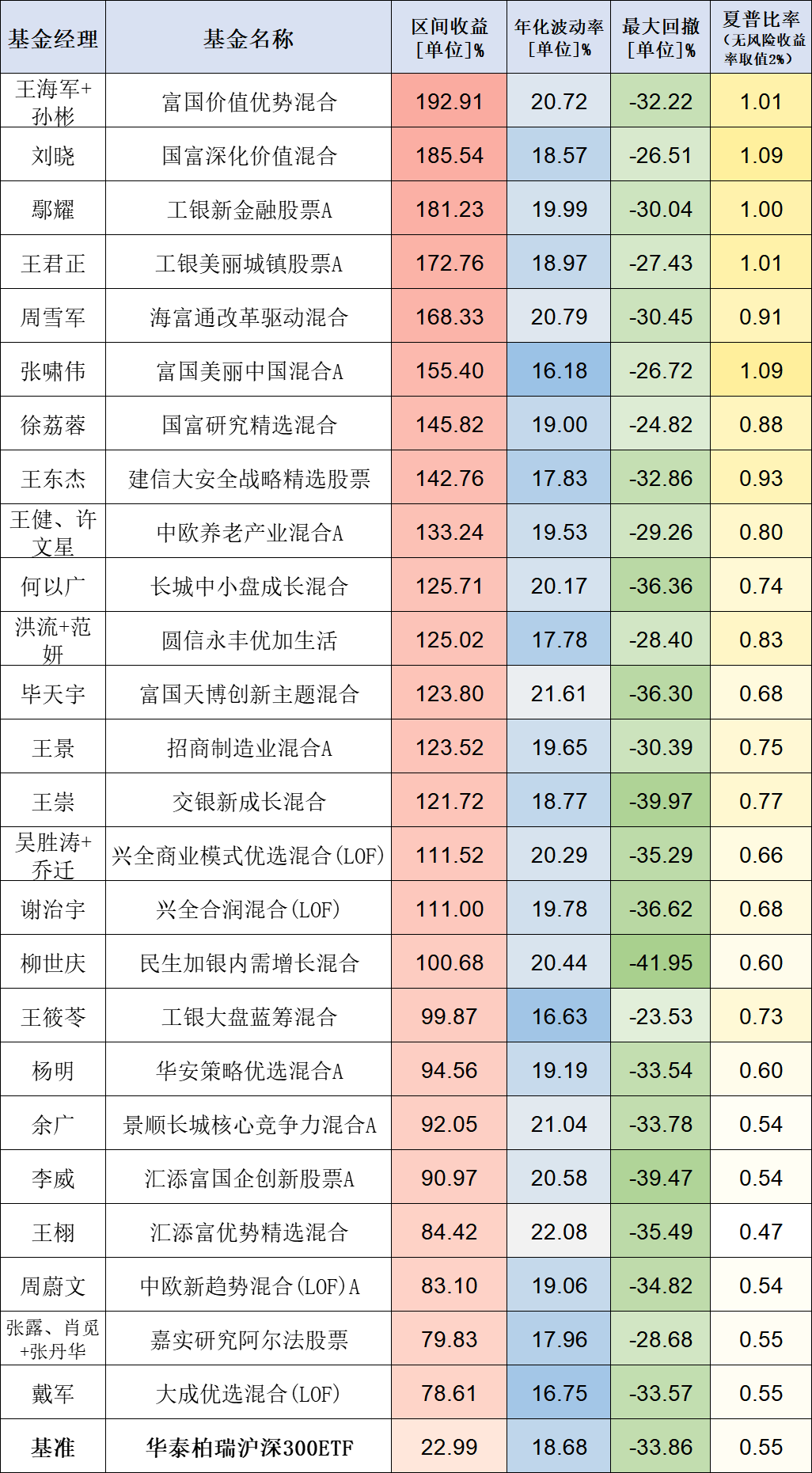

六、业绩和风险控制(截止2022-5-8)

终于到了最激动人心的业绩对比时刻。一般情况下我不建议大家看业绩选基金,但是均衡风格是最适合看业绩选基金的。

由于均衡分散的特点,他们的业绩更多的来源于选股的实力,而非市场的风口或短期的运气。

在不考虑规模、精力的情况下,过去业绩好的均衡风格经理,未来大概率可以延续。

波动率和最大回撤:如果波动率比较低,说明基金经理的组合构建的比较好,对冲掉了很多波动。

如果低于基准(沪深300)的波动,说明基金经理在行业和风格因子上暴露较少,选股更强或擅长调仓。反之,说明基金经理会做一些行业偏离。

夏普比率:如果你更看重相对收益,那就优先看业绩;如果你更注重持有体验,那就优先看夏普比率。

因为每个人起点不一样,因此我多拉几个区间,大家可以观察不同时间维度,基金经理的业绩和风控水平。

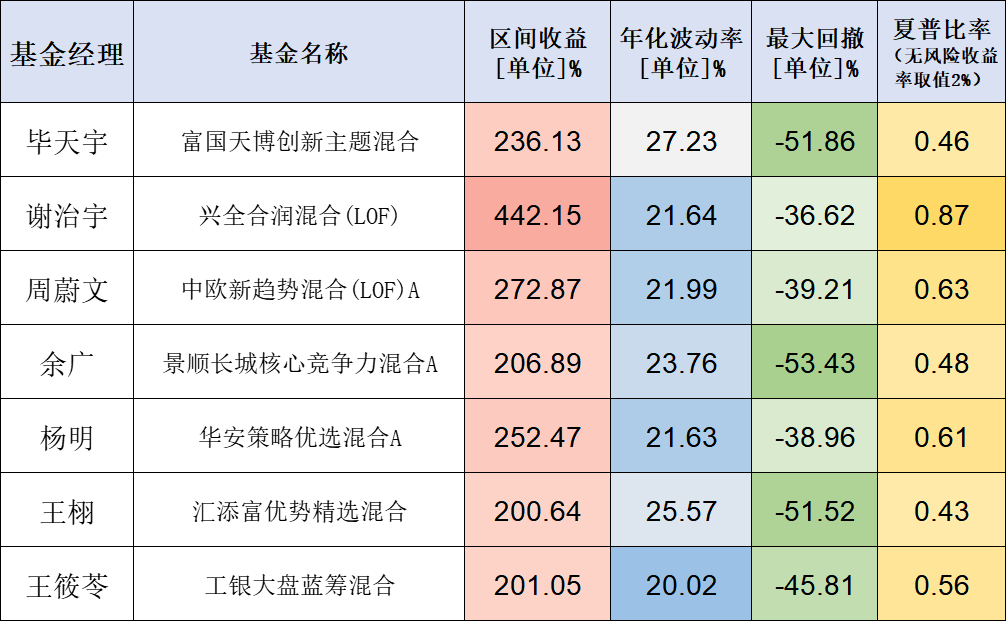

从杨明任职(20130605)开始

这几位都是老将,他们都跑赢了基准,说明均衡风格的投资方法是有效的。

谢治宇的业绩遥遥领先,其他几位差不多。

因此,谢治宇非常适合作为均衡风格的标杆基金经理。如果长期业绩和短期业绩都比不过谢治宇,我认为可以取关,直接买谢治宇就行了。

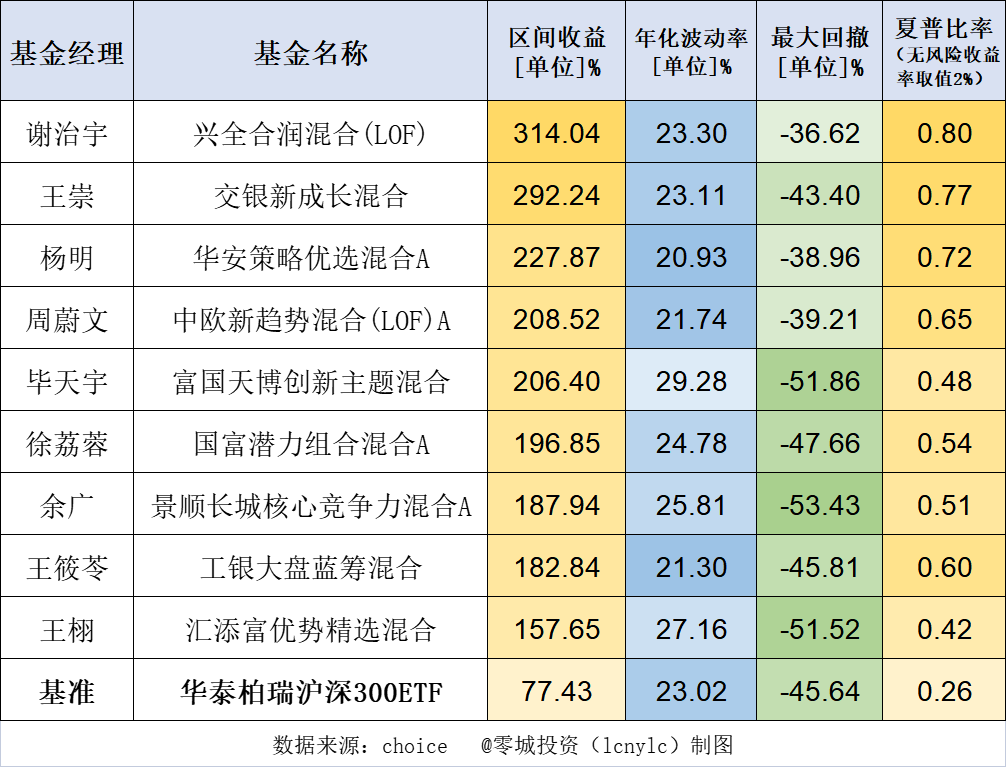

从王崇任职(20141022)开始

王崇业绩也还不错,和谢治宇咬的很紧。他们的波动率差别很大,有很多经理波动大于沪深300(可能是金融低配较多)。

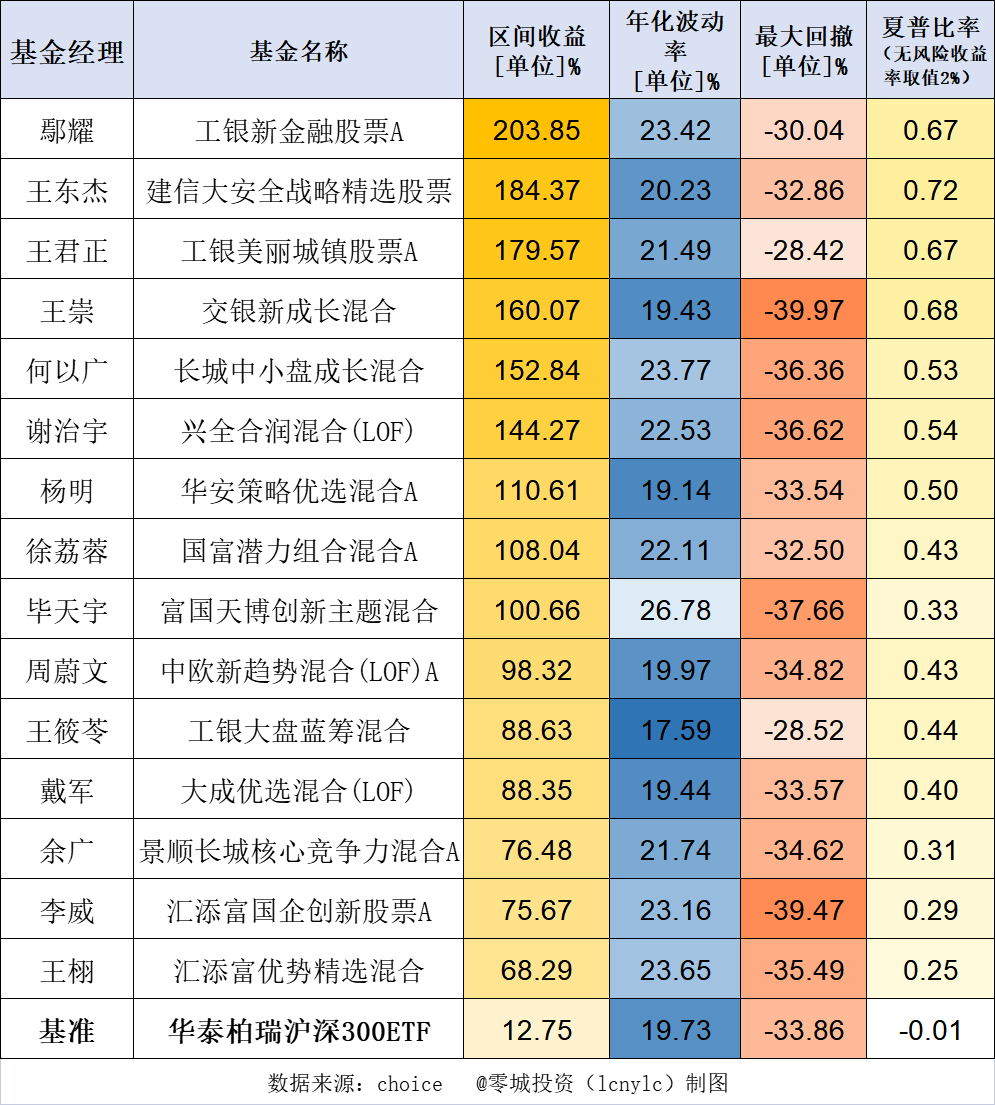

从王东杰任职(20150729)开始

鄢耀、王君正这两位搭档表现出色,王崇也还不错。

王东杰的夏普比例最好。这位经理很有特色,他的持股集中度很高,换手率很低,但是波动和回撤却控制的非常好,体现了极强的组合构建能力。

从张啸伟任职(20160519)开始

王君正业绩第一,张啸伟的风险控制堪称变态,人称“低波哥”,收益也不错;

谢治宇在这个区间里排名已经掉下来了,一是可能因为后来他规模太大,二是因为他2012-2015做的非常成功,择时选股都做对了。

我们之前有过分析:

深度分析【兴证全球谢治宇】一个灵活适应市场的“大白”

为控制篇幅,那些中、长期业绩一直比不过谢治宇的经理,我就不列入后面对比了。

从刘晓任职(20170218)开始

连续业绩刘晓是第一,夏普比率第一,我认为刘晓绝对是被低估了的基金经理,后续我会专门写一篇再介绍她,记得关注。

从乔迁任职(20180710)开始

周雪军的业绩最好,鄢耀的风险收益比最高;

曹文俊以前在交银就还不错,因为有断档,我没法加在表里做对比,后来他去了富国,继续表现优秀。

从孙彬任职(20190523)开始

孙彬、姜永明、常远是近几年涌现出的均衡风格新人,其实姜永明算是老将了,以前在平安资管。常远也有5年经验,而孙彬经验不足3年,居然做的这么好。

孙彬的持仓也很分散,换手低。按理说他这么年轻,不应该这么强的,他2016年管过专户,并采用了一些量化的方式。

不过孙彬的规模上的很快,他自己在季报中也承认规模增加太快了,或许需要时间适应?

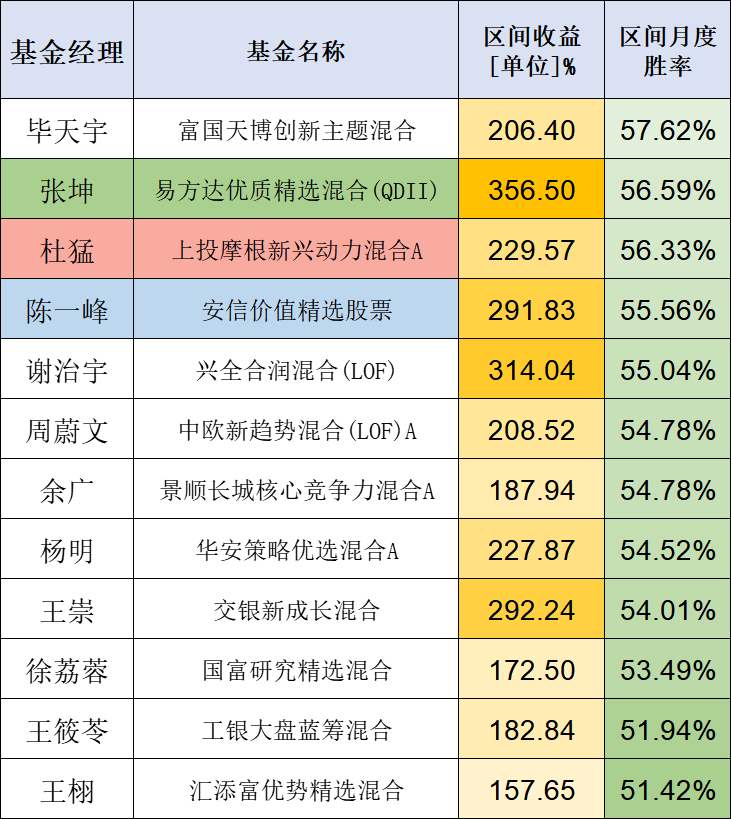

七、相对基准的月度胜率(截止2022-5-8)

考察均衡风格经理投资水平时,除了业绩,另一个最重要的指标就是超额收益的稳定性。这代表了持有体验。

简化的,可以看相对基准的胜率,周度、月度、季度都可以。高于50%才是合格的,否则就不够均衡或水平不行。(低于50%的我直接帮大家淘汰了,没加入本文)

胜率这个指标不适合看的太短,因为短期内市场风格因素会比较明显,最好是看5年以上。

下面我还是拉几个区间,统一采用相对沪深300的月度胜率(你也可以换成中证800或偏股基金指数):

从王崇任职(20141022)开始

我在表中特意加入了质量(张坤)、价值(陈一峰)和成长(杜猛)。从这个长区间的7年多时间来看:虽然均衡风格的胜率大于50%,但其实其他风格的胜率也有50%以上,都差不多。

说明拉长来看,是否均衡并不重要。如果你真的能持有那么久,市场的风格因素会弱化,基金经理的因素才是更重要的。

但是后面的对比中,你会看到,在短期,均衡是非常重要的,可以给你很高的胜率,而其他风格则不行。

根据我的研究,均衡风格比较适合的持有期限是1~4年。再拉长的话,其实买什么风格都可以。

从王东杰任职(20150729)开始

从张啸伟任职(20160519)开始

从刘晓任职(20170218)开始

从乔迁任职(20180710)开始

从孙彬任职(20190523)开始

胜率总结:可以看到,时间越短,均衡风格的胜率表现越好,尤其是市场风格来回变换的时候,均衡的持有体验最好。

总体来看,徐荔蓉最近几年的胜率是最好的,遥遥领先。孙彬、王东杰、周雪军、张啸伟、刘晓、毕天宇的胜率也很不错。

八、累计超额收益情况

如果想进一步了解基金经理的超额收益稳定性,还是要看累计超额收益图。

一个优秀的均衡基金经理,最好是累计超额收益图是一条直线指向东北。

如果一会儿大幅跑赢,一会儿又跑输,说明他可能不够均衡。

下面展示了部分基金经理相对的累计超额收益图(黑线,图片来自于韭圈儿)

兴全谢治宇

均衡风格的代表,除了2018年和2022年,其他年份都比较稳定。即使强如谢治宇,也难以保证每年都跑赢指数。

交银王崇

如果只看框内,王崇这超额收益简直是均衡风格的典范了,非常稳定。可是后来怎么一下就不行了呢?

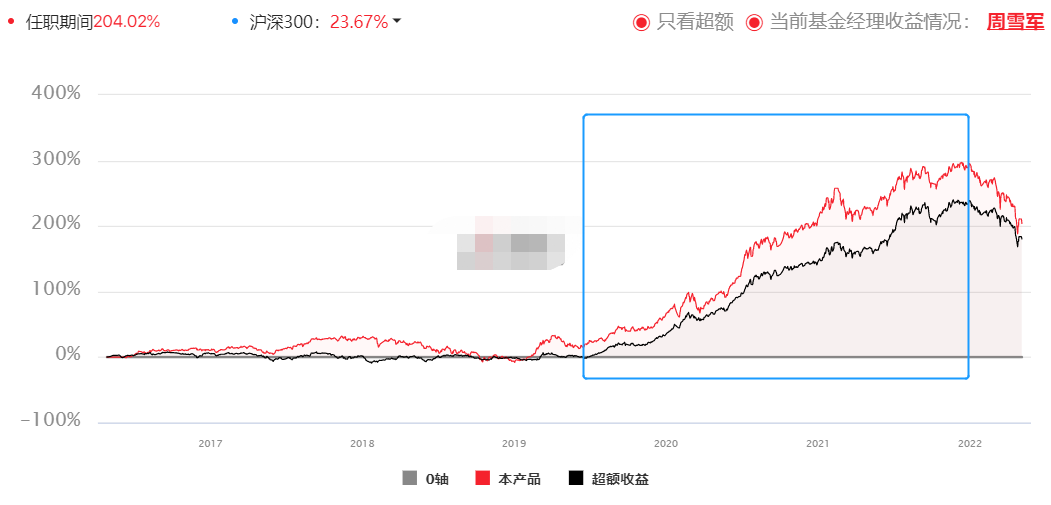

海富通周雪军

虽然周雪军累计业绩挺好,但如果不看超额收益图,可能很难发现,其实他职业生涯中间前几年是没什么超额收益,就是图中框内那阶段表现很好。

事实上,2019年以来,整个公募基金的超额收益都有一个系统性的爆发。很难判断到底是基金经理个人的alpha还是系统性的beta。

建信王东杰

王东杰的超额收益也比较不错,持仓那么集中,能做出这样的曲线,还挺厉害的。

其他基金经理我就不发图了,大家可以自己去查一下

结语:关于29位均衡风格基金经理的粗略分析就到这里,本文以定量分析为主,缺乏定性分析,不适合作为投资依据。

仅仅根据这个筛选,我个人认为刘晓、孙彬、徐荔蓉、姜永明、王东杰、鄢耀、王君正、曹文俊、许文星等,是当前比较值得关注和进一步研究的,其中有些我写过:

后续,我打算再写写刘晓、孙彬、徐荔蓉、鄢耀、王君正、王东杰、许文星,欢迎大家持续关注我们。

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。