如果说美股是科技硬核,常年在3000点震荡的A股,可以理直气壮说自己硬核的,消费行业当之无愧!

例如截至2023年11月17日,过去3年、5年和10年,纳斯达克100指数的涨幅分别为32.23%、130.64%、362.75%,而上证指数的涨幅分别为-8.55%、14.01%和43.01%,A股的尿性一览无余。

但是中证消费指数同期涨幅分别为-25.90%、85.34%和222.46%,虽然还是比纳斯达克100弱一点,但是已经比上证指数好很多了。

如果加上红利因子,那么消费红利同期涨幅分别为-9.67%、99.47%和327.56%,距离纳斯达克的靓眼又近了一步。

最后看下C位的中证白酒,同期涨幅分别为-10.49%、209.88%、630.41%,OH,MY GOD!最近3年虽然跑输了纳斯达克100,但是过去5年和10年均显著跑赢纳斯达克100指数,不愧是A股最硬核的“白酒科技”!

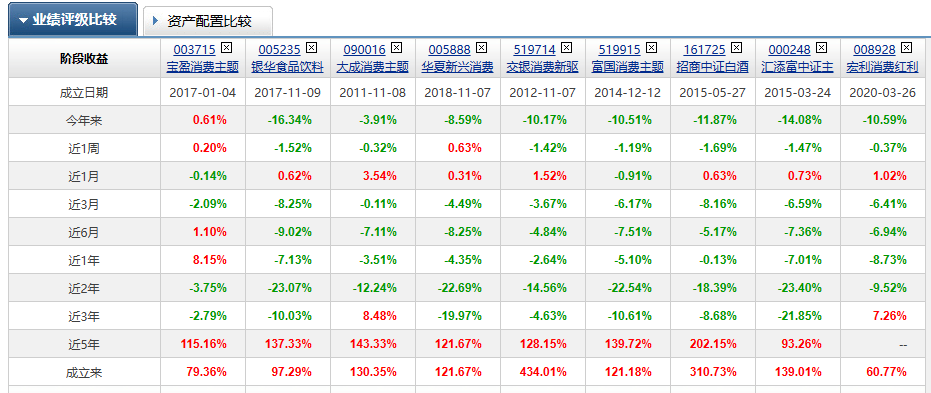

那么,各类消费主题基金,中长期能跑赢中证白酒吗?

拉长到最近5年或以上看,没有!而且多数业绩甚至跑输白酒一大截。

如果缩短至近1年、2年和3年,有部分消费主题基金跑赢了白酒基金,靠前的是大成消费主题、宏利消费红利和宝盈消费主题。

这其中最主要的原因是——白酒ROE高、商业模式好、赚钱实在,是消费行业当之无愧的“皇冠”!

长期看,基金的主要盈利来源是成份股成长,由于其他消费主题基金不能像白酒指数基金一样超额配置最能赚钱的白酒龙头,同时手续费高于指数基金,业绩落后就不足为奇了。

如果你能承受波动,希望获取消费行业中长期高收益,白酒基金将是最佳选择!

如果希望承受较低的波动,那么可以关注刚才提到的三只消费基金,下面逐一展开分析:

其他基金

1.大成消费主题(090016)

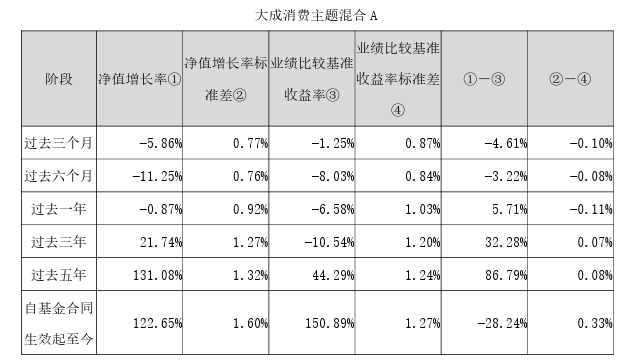

该基金成立于2011年11月8日,今年三季度规模为8.32亿元,投资范围为消费行业相关的优质上市公司,业绩基准为“中证内地消费主题指数*80%+中证综合债券指数*20%”,为混合型基金。

目前基金经理为齐炜中,具有11年证券从业经验和近4年公募基金任职经验,2020年2月3日至今任职期间,累计回报75.76%,年化16.04%的业绩,居同类基金前3.97%,超基准65.57%,期间最大回撤为27.49%,处于适中水平。

从前三季度季报看,基金过去6个月、1年、3年的业绩分别为-11.25%、-0.87%、21.74%,分别跑赢业绩基准-3.22%、5.71%、32.28%,中长期业绩偏好。

三季报显示,基金整体仓位为90.94%,处于偏高水平。其中最大持仓个股权重为9.25%,前十大重仓股合计权重61.22%,适度集中,偏向于大中盘股。同时上半年换手率为450.29%,处于偏高水平。

基金经理在三季报中指出:

我们的投资目标是希望能够找到持续长大的优质公司,以合理的价格买入并分享其价值增长的收益。市场短期对经济及行业的长期需求悲观,也会一定程度影响公司远期经营实现的确定性。

回到本基金操作上,我们仍然保持高仓位运作,也仍然是基于我们的核心框架在积累公司并动态的评估风险。我们对具备核心能力且风险释放充分的公司做了进一步增持。

在创新相关领域,我们保持了充分开放心态和足够的重视程度,对部分风险收益特征不够合适的品种也做了一定的收益确认。我们仍然对精力投入持乐观态度

2.宏利消费红利(008928)

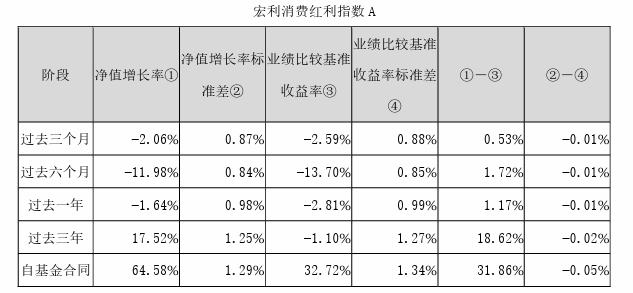

该基金成立于2020年3月26日,今年三季度规模为5.54亿元,投资范围为中证消费红利指数,业绩基准为“中证主要消费红利指数收益率*95%+银行活期存款利率(税收)*5%”,为指数型基金。

目前基金经理为刘欣、刘洋,两者自基金成立任职至今,前者具有16年证券从业经验和11年公募基金任职经验,后者拥有8年证券从业经验和5年公募基金任职经验。

两位任职期间,累计回报60.77%,年化13.9%的业绩,居同类基金前5.31%,超基准31.13%,期间最大回撤为21.49%,处于适中偏低水平。

从前三季度季报看,基金过去6个月、1年、3年的业绩分别为-11.98%、-1.64%、17.52%,分别跑赢业绩基准1.72%、1.17%、18.62%,考虑消费红利2.95%的分红率,上述业绩基本追平指数,中长期业绩偏好。

三季报显示,基金整体仓位为93.57%,对于指数基金而言,处于适中水平。其中最大持仓个股权重为6.02%,前十大重仓股合计权重38.16%,适度分散,偏向于中盘消费股。同时上半年换手率为114.69%,处于偏低水平。

基金经理在三季报中指出:

三季度市场延续了震荡下行的趋势,交投情绪偏弱,除华为产业链等不多的亮点之外也缺乏 主题性投资机会。整体风格偏向大盘价值,反映资金偏向保守防御。

正收益的行业集中在能源与 金融地产板块,催化剂在于能源价格的不断上涨,同时房地产政策迎来较为重磅的优化调整;而回调幅度居前的仍然是成长类基金重仓股,如新能源、TMT、军工等,反映机构资金乏力,同时8 月份以来市场经历了历史最大幅度的北向资金净流出,边际影响了高成长与白马风格资产的股价表现。

高分红类资产受到资金青睐,一方面具有低估值的防御属性,另一方面高分红资产股债性 价比更高。微盘股仍然存在独立定价效应,但相比上半年有所减弱。 作为策略指数类的被动复制策略基金,本基金严格遵守合同规定,投资于中证主要消费行业 中股息率最高的部分股票。本基金在操作中严控组合持仓相对基准指数的仓位偏离、行业与个股权重偏离,力求缩小与基准指数的跟踪误差,获取与基准指数一致的收益。

3.宝盈消费主题(003715)

该基金成立于2017年1月4日,今年三季度规模为3.51亿元,投资范围为符合时代发展趋势的消费主题行业公司,业绩基准为“中证消费服务领先指数收益率70%+中证综合债券指数收益率30%”,为灵活配置型混合基金。

目前基金经理为杨思亮,具有11年证券从业经验和5年公募基金任职经验,2018年10月25日至今任职期间,累计回报119%,年化16.73%的业绩,居同类基金前12.66%,超基准94.37%,期间最大回撤为29.6%,处于适中水平。

从前三季度季报看,基金过去6个月、1年、3年的业绩分别为-1.76%、-0.25%、7.55%,分别跑赢业绩基准6.38%、-0.83%、23.77%,中长期业绩偏好。

三季报显示,基金整体仓位为64.49%,处于偏低水平。其中最大持仓个股权重为7.55%,前十大重仓股合计权重56.01%,适度集中,偏向于大中盘股。同时上半年换手率为124.91%,处于偏低水平。

从过往历史看,基金经理有一定的择时动作,且准确率偏高。例如2019年-2021年整体维持90%以上的高仓位,抓住牛市的上涨行情,而在2022年开始快速降低仓位,2023年进一步降低仓位,回避了阶段性下跌风险。

基金经理在三季报中指出:

本季度,伴随原油等大宗商品价格走强,能源行业表现优异,而上季度表现突出的传媒、计算机等行业伴随海外人工智能的热潮冷却而持续回调;资本市场对于全球通货膨胀边际改善的高度关注折市场对于低利率时代的无限怀念。

我们再次强调,本轮通胀的核心矛盾在供给侧,要解决各国贫富差距加剧、全球供应链重塑及大宗商品资本开支不足等供给侧的结构性矛盾,或许需要需求侧付出预期外的代价,全球经济或将经历先入其谷,再登其峰的剧烈波动过程。长期看,我们仍相信,低利率时代已经成为过去,高质量成长将成为时代的主题。

本季度,本基金持仓整体保持稳定,基于对全球经济加息末期潜在风险的防御思路,减持以小家电、纺织服装等外需导向的公司,增持竞争力快速提升的整车标的及由成长逐步走向价值的养殖行业龙头。

整体看:作为长牛行业,A消费主题行业基金整体业绩显著好于普通宽基,但是主动型、量化型基金中长期普遍跑不赢白酒指数,主动型基金回撤上跑不赢消费红利。

省心的网友可以优先选择招商中证白酒指数(161725)和宏利消费红利(008928)这类硬核消费指数,希望提高投资体验,可以关注绩优的大成消费主题(090016)和宝盈消费主题(003715)。

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。