欧菲光业绩突然变脸了,本来预盈9亿,下修业绩预期巨亏18亿。

欧菲光是苹果的供应商,结束合作关系后,直接把亏损加进去了,这种因为某一个合作变动影响公司业绩的公司,非常容易财务洗澡。

大家注意,尽量避开。

A股最近被干的白马不少,业绩一旦不及预期,股价就被干趴下了,虽然也回调不少,但位置不上不下,并没有很强烈的入场意识。

食之无味,弃之可惜,就是说的这种鸡肋行情。

所以,今年我会重点关注港股。

港股是一个让人又爱又恨的市场,有腾讯、美团等A股比较稀缺的优质股,加上AH的折价,还有涨跌不限、老千股、风险大等问题。

而且散户买港股还有一定的门槛,所以通过QDII买港股,才是最省心的。

一般来说,中概互联或中国互联成立时间比较早,也有业绩支撑,我建议大家可以选择。

新成立的像恒生互联网,虽然时间不长,但它的思路与上面两个指数基金不太一样。

加上指数基金是被动型产品,要严格跟着指数走,拿个市场平均收益还是可以的。

但我知道,不少读者喜欢买主动基金,加上明星基金经理的招牌,比如易方达、兴全、中欧,多少都能拿出一两个头牌管理人出来。

前提是得自己多看多查,有不少挂羊头卖狗肉的。

就投资港股的主动基金来说,一种是QDII基金,一种A股+港股的基金。

专门投资港股的QDII基金不多,有些可能是投资全球的不同地区。

像火热的易方达蓝筹精选,就重仓了美团、腾讯、香港交易所、颐海国际,这类横跨A股和港股市场的基金,灵活度很高,随时可以根据市场的估值切换配置重心。

而QDII基金,汇添富香港混合、南方香港优质股票都是重仓港股市场的。

相比来说,A股+港股的混合基金,业绩更好一些,这一考验基金经理对市场的判断和能力,要及时调整投资范围。

今天先说这么多,后面找时间继续讲讲其他的基金。

……

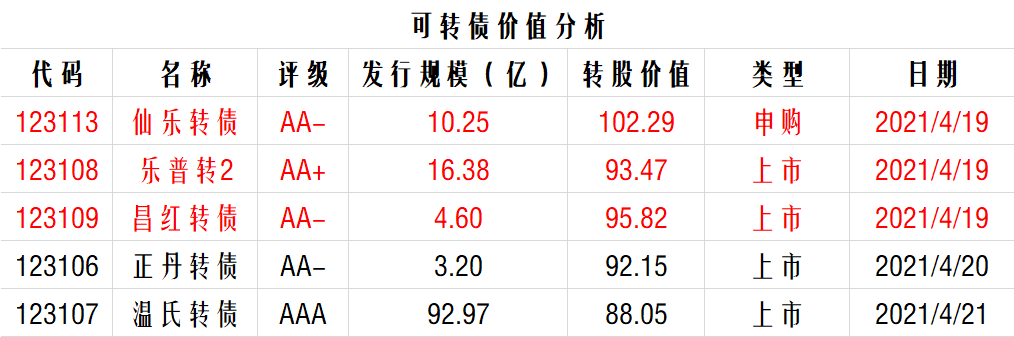

1. 4月19日,仙乐转债申购,乐普转2、昌红转债上市

今年可转债明显没有去年那么热火了,还是跟正股行情有关系。

股票市场都处在抱团回落震荡阶段,除了个别优质的可转债,整个市场并没有太强的行情。

中签上市也不会如去年动辄20%~30%,赚钱效应不高情况下,今年也别报太高的期望,有点小肉就行了。

明天仙乐转债申购,发行规模10.25亿元,转股价值102.29,还不错,建议申购。

乐普转2、昌红转债明天上市,两只转债的转股价值都不高,红包可能不大。

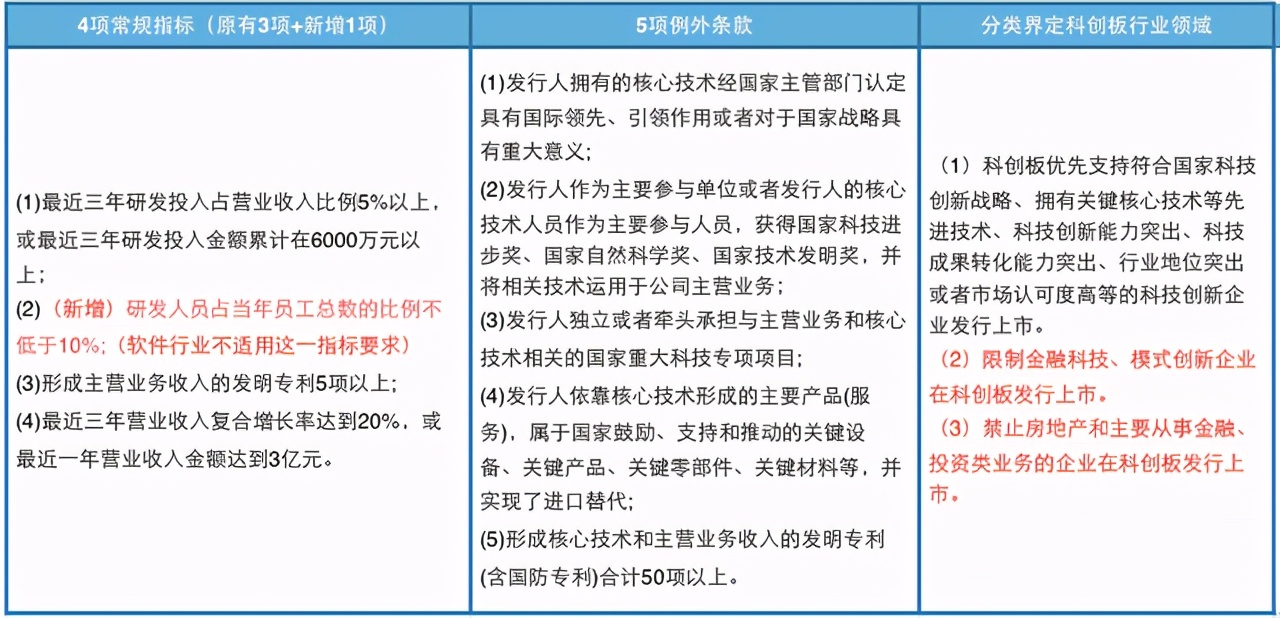

2. 证监会放大招:科创板禁止房地产、从事金融投资企业上市

科创板本来的定位就是服务创新科技、服务实体经济。

这次按照支持类、限制类和禁止类分类处理,从规定上再次明确了市场的定位。

A股一直想打造自己的纳斯达克市场,创业板、中小板都没有完全扛起这个责任,至今科创板已上市250家企业,集中在集成电路、生物医药、新材料和高端制造等领域。

市场容量还不大,还需要继续。

3. 冯柳一季度持仓曝光:重仓海康威视,加配港股

作为私募比较知名的基金基金,冯柳的一举一动,都备受市场关注。

4月16日发布的基金年报和一季报,海康威视还是他重仓的股票。

另外,在高毅的最新座谈中,冯柳今年的比较倾向港股,加上过去一直以来的“满仓”操作,这代表A股清了不少仓,把资金加到港股上了。

4、“华为汽车”来了,起价38.89万,预计年底交付

在雷军宣部小米正式造车后,“华为汽车”也来了。

华为并不是自己造车,而是为车企赋能,只帮助车企造好智能汽车。

国内不少科技公司都在加入这一领域,百度、小米、华为、滴滴,他们切入智能汽车赛道的思路不同。

有的做整车,有的做技术服务。

华为就是在利用技术优势,转移到智能汽车这个赛道。

虽然还没有市场验证,但确实值得期待。

5. 指数估值数据

指数的追踪基金已经单独整理成文发布,具体见:A股及外围88只指数及追踪基金指引(更新中…)

2021年4月16日估值表

第902期全球主要市场指数估值数据

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。