01 | 导言

证券公司指数是行业指数中当之无愧的高贝塔指数,券商股相较大盘表现出很高的弹性。对于证券业的投资,业内流传着这样一句话“三年不开张,开张吃三年”。即证券业可能在相当一段时间内表现糟糕,但遇到牛市,券商股的巨幅上涨足以对得起投资者的多年等待。

作为高贝塔强周期行业的典型代表,证券业注定是不能长持的行业。如何根据券商大波动的特点把握证券业的投资良机,以期减少等待期的浮亏,增厚投资收益呢?

我们首先要了解一下证券公司指数。根据中证指数公司网站的定义,中证全指证券公司指数选取中证全指样本股中至多50只证券公司行业股票组成,以反映该行业股票的整体表现。

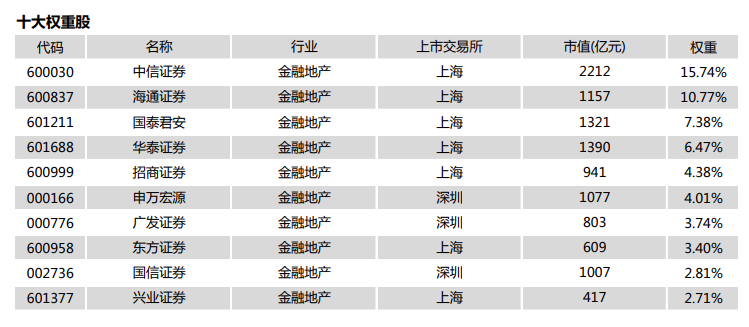

证券公司指数当前的前十大成分股

当前证券公司指数有41个成分股,值得注意的是证券公司指数里目前不包括互联网券商龙头东方财富。2016年以来,证券公司指数进行了较大的扩容。我粗略统计了一下,不含借壳或业务转型的个股,大概上市了包含中国银河、中信建投等14家券商。

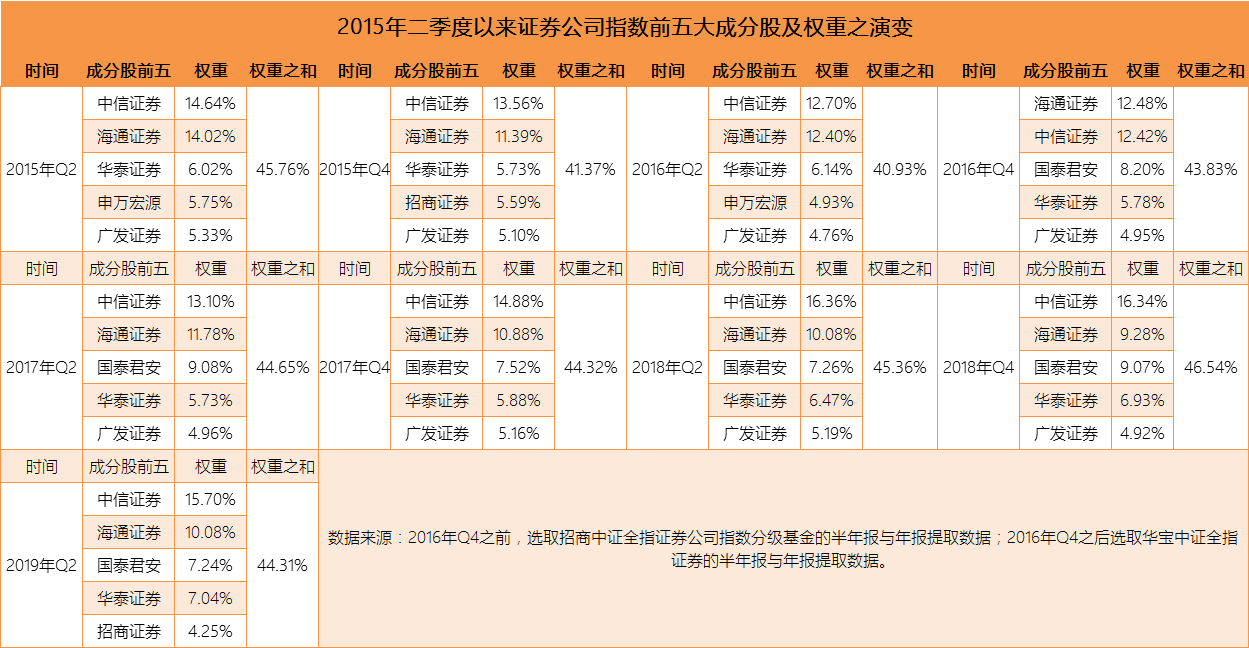

近5年来,证券公司指数前五大成分股及权重演变

从证券公司指数的头部个股来看,指数具有较强的稳定性。自国泰君安IPO之后,申万宏源退出前五,排名前五的成分股是中信、海通、国君、华泰,广发。2015年以来,证券公司前五大成分股的权重稳定在45%附近。

证券公司是高杠杆强周期行业,几乎所有的资产都是金融资产,故而我们应该选择市净率对证券公司指数进行估值。

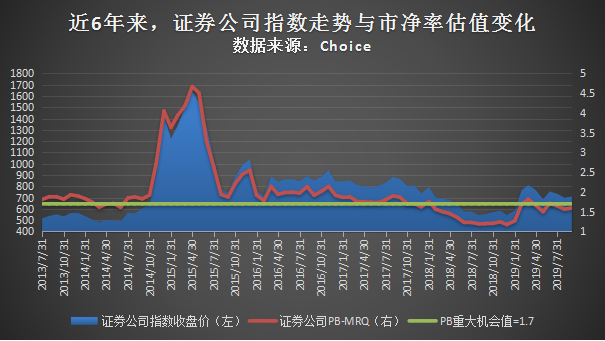

证券公司指数自发布以来的涨跌与估值变动

证券公司指数发布于2013年7月,从发布以来的市净率估值情况看,2018年以来证券公司指数出现了非常明显的市净率估值下行。2014年时,以1.7倍市净率作为证券公司指数的买入标准,有着相当明显的安全边际。

但2016年以来,若继续锚定于历史估值,用1.7倍市净率来买入证券公司指数则显得安全边际不足。无论是2016年年底或2018年年初以1.7倍市净率买入证券公司指数,持有至今都几无盈利。

当然,我们可以认为,像2015年的那种全民牛市没有到来,证券公司指数尚未处于“开张吃三年”的状态。如果将估值中枢设为1.7倍PB,投资者应该控制指数的仓位投入,以防过早仓位过高,在市场再度走熊中陷入被动。

认可证券公司指数1.7倍PB估值的投资者可以再向下计提安全边际,大纵深有梯度逆向加仓,直到指数达到某个市净率点位如1倍时满仓。

注意,这里的满仓指的不是全仓证券股,而是分散投资原则中,给定证券行业占总投资的权重达到上限。就普通投资者对波动的忍受度和持股的“屁股功”看,大多数人无法忍受全仓券商的大波动。

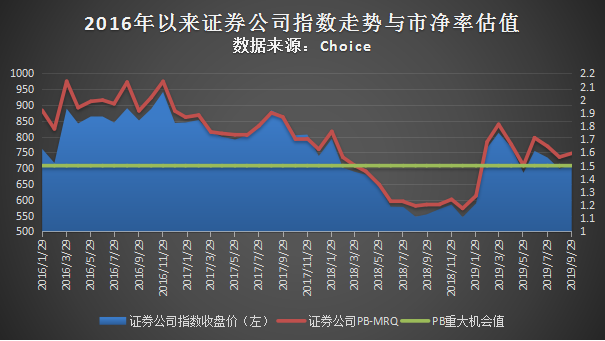

股灾3.0以来证券公司指数的涨跌与估值变化

以后视镜的眼光看,2016年1月底至今,以1.5倍市净率为重大买入机会值来把握证券公司指数的投资比较好。但我们也应该思考,2018年的券商黄金坑是怎么形成的,为何出现了估值的大幅下行?

证券公司指数的估值下移可与政策有关?

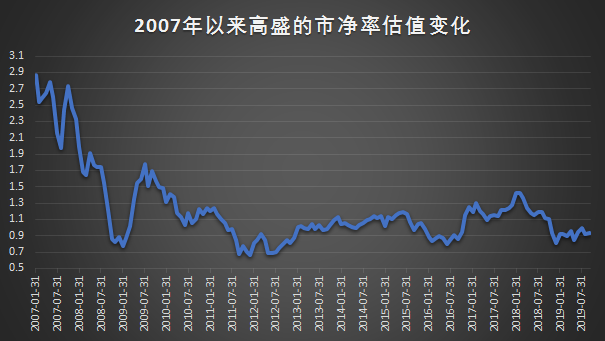

一方面,这可能与股权质押平仓新规有关,即市场担忧券商无法卖出爆仓的劣质个股而承担额外损失。另一方面,我们也要思考,从发达资本市场的案例看,券商的估值是否因商业模式转变而存在下行趋势?

次贷危机以来,以高盛为代表的传统美股券商估值大幅下移

从2016年1月底以来的估值看,证券公司指数目前的市净率估值只能说不高不低悬在空中。我们无法预知下一轮牛市的面貌和涨幅,对于证券公司指数未来有多大的弹性,不好评估。

认为弹性极大的投资者,可能认为当前指数市净率在1.6倍附近不贵。但对于保守的投资者来说,当前估值的证券公司指数可能吸引力不足。

估值永远是模糊的正确,精确抄底是投资者的臆想和极端贪婪的另一个反面(对应牛市最高点逃顶)。知道证券公司指数市净率估值的变化,1.7倍也好,1.5倍甚至再低一点也罢……我们找到了价值之锚,下一次市场步入熊市时,我们就敢于制定有梯度逆向买入的投资计划了。

至于证券公司指数的价值之锚到底是1.X倍市净率,激进与保守的投资者内心会有不同的答案。对于普通投资者来说,劝君保守一些。华尔街有大胆的交易员,也有老的交易员,但没有又老又大胆的交易员。

愿每一位读者朋友心中此时都已获得证券公司指数的估值之锚。既已长缨在手,下一次熊市中愿你缚住苍龙!