这几天网上热传一个新闻,老太太2008年的时候5万买了长春高新,然后就忘记了,等到前几天去注销账户的时候,才震惊发现当初的5万已经变成了500万,在现场腿都快软了。

而老太太持有的就是生长素龙头企业长春高新,也充分说明了长期持有优质公司并克服价格波动带来的诱惑,确实能获得巨大收益。

投资大佬但斌也点赞了这个新闻。

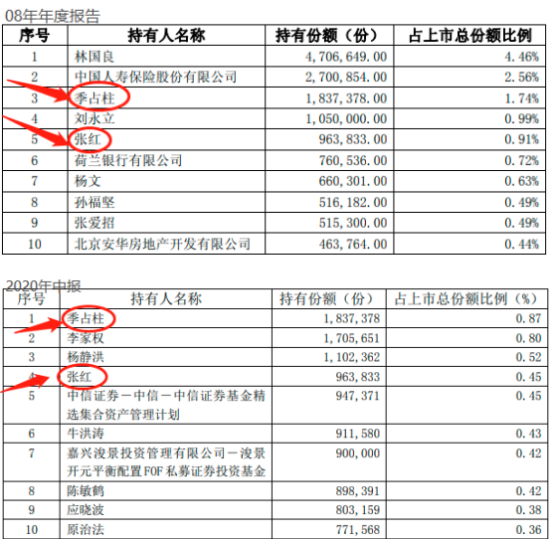

无独有偶,买基金也有赚钱非常多的大神。朱少醒的富国天惠有两个持有基金超过12年的基民。其中1位名叫“季占柱”的投资者,在富国天惠精选成长2008年年报披露时首次出现在基金前十大持有人名单中。季占柱花了近200万买入183.74万份富国天惠,随后持有基金整整12年一直未变,大赚了1200万。下图为富国天惠2008年 年报与 2020年 年报,年报中画红圈的两位投资者,持有富国天惠12年。

这两件事都充分体现了长期持有优质资产的体验是多么的美妙。

富国天惠也是我们的持仓基金,去年3-5月份买入,持有至今收益63%。我们今天来跟踪一下富国天惠的最新变化。

01朱少醒最新的市场研判

(1)在公司质地和估值合理性上做了平衡。

开年后“核心资产”先是快速上涨,然后大幅度下跌,整个季度回调显著。我们前期对市场的极致程度有所担忧,已经在公司质地和对应的估值合理性上做了一些平衡。

(2)优质个股和大家耳熟能详的明星股不应该是完全等同的概念

朱少醒表示会致力于在优质股票里寻找价值,去翻更多的“石头”。并承认他并不具备精确预测市场短期趋势的可靠能力,而把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。

(3)专注选择好企业

个股选择层面,依旧偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。分享企业自身增长带来的资本市场收益是基金获取回报的最佳途径。

02

根据最新研判,朱少醒的持仓股和仓位有什么变化?

(1)持仓进一步分散,减仓高估的抱团股,加仓低估值的小股票

a 持仓进一步分散,严格遵循价值平衡策略。

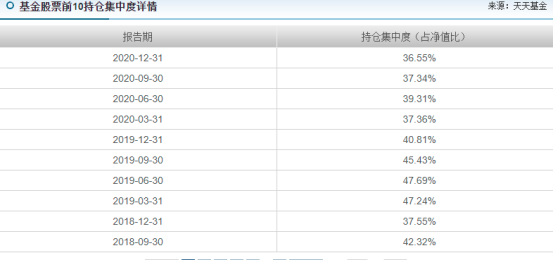

大家看上图,从2019年6月30日开始朱少醒的持仓风格就越发分散。到今年3月底的一季报,前十大持仓的占比甚至只有32.78%。

而他的历史持仓变化来看,仓位分散就是他一贯以来的风格,在市场行情火热时,他比较喜欢用分散持仓来控制风险而不是降低仓位。b 前十大重仓股新增两只科技股,精准卖出顺丰和立讯

大幅买入芯片龙头韦尔股份。在A股的芯片板块中走势最强势的就是韦尔股份和卓胜微,因为这两家公司不仅坐在了芯片赛道的高景气度风上,更重要的是业绩持续的释放和超预期,使这些优秀的公司在大盘调整剧烈的情况下股价依旧能创出新高。如果单独分析韦尔股份的话,它的毛利率,应收和净利润在同类公司中不仅出类拔萃,而且每项指标比起同期也都创下新高。重仓它也是贯彻了朱少醒投资拥有“良好企业基因”的公司的理念。

而宝信软件则是国内IDC龙头,尤其在钢铁行业信息化软件的覆盖上有着垄断性的地位。随着一季报的出炉,宝信软件的业绩也是十分亮眼,朱少醒在一季报之前的提前潜伏也是十分成功,这又展现了朱少醒高超的择股和研究能力,相比在信息差上,机构也是比散户的优势要大的多的。

而被清出前十大的重仓股的就是一季度大亏9.9亿,短短两个月惨遭腰斩的顺丰控股。不得不说朱少醒的果断,在持有顺丰三个季度的业绩转折点,及时跑路离场,保住了胜利果实。

另一个被清仓的是果链代工龙头立讯精密,从年前开始的调整中,消费电子龙头的股价几乎被拦腰斩断,这些公司对苹果的依赖度过高,而通过前几年的智能手机和无线耳机的产能的释放,市场预期未来的增量空间受限,加上和美国的政策性风险,加上前期涨幅巨大,很多的机构都抛弃了果链概念股。可以看出朱少醒的调仓手法和眼光很果断和毒辣,只要业绩变脸或者行业逻辑发现变化,他都会做出及时的反应。(2)调仓后至今的表现

现在2021年4个月已经过去,富国天惠的的年内最高收益是14.44%,而最大回撤是-16.47%。在经历了前段时间基金抱团股的集体大幅回调之后,截止2021年4月28日,富国天惠的今年的收益是3.93%,跑赢了沪深300,表现还是很稳健的。

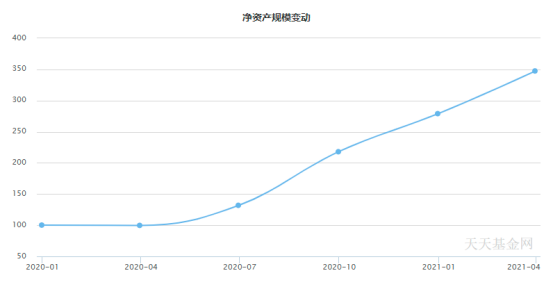

(3)富国天惠成长混合规模继续增长

截至2021-03-31,富国天惠期末净资产347.47亿元,比上期增加24.55%。虽然富国天惠设置了每天限额1万的买入限制,但是也挡不住基民朋友的持续热情。

03估值跟踪和投资建议

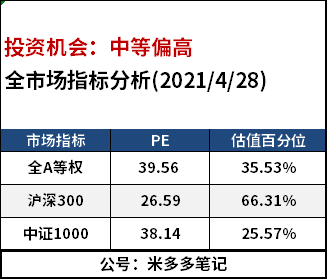

从全市场情况看估值百分位,当前估值中等偏高一点。

但结构分化,沪深300百分位66%,代表核心资产高估;中证1000百分位约25%,偏低估,大小票依然分化。也就是市场估值角度,还不到全军出击的时候。但是部分行业的小市值公司已经初具投资性价比。富国天惠估值分析:

富国天惠估值(PE)48,比A股全市场的平均估值偏高了一些,而在ROE(净资产收益率)方面都选取了市场上各个行业最顶尖的的公司。但是高成长性和持续优质的公司的估值水平也很难变得很低,而他降低风险的方式是极度分散持股。

对于现阶段的富国天惠,确实平衡了抱团股较贵的估值和公司的质量。可以考虑小金额定投,慢慢等待机会。

待大盘(上证指数)进一步下跌到3200左右,可以加大定投金额,

大盘(上证指数)跌倒3000,可以进一步加大定投金额。

04

朱少醒的投资策略

朱少醒的投资策略之前讲过,看过的朋友,可以忽略,没看过的朋友,可以仔细看看。

投资特点一:自下而上、精选个股

朱少醒采用自下而上的选股方式。他在个股选择层面,偏好投资于具有良好“企业基因”、公司治理结构完善、管理层优秀的企业,他认为分享企业自身增长带来的资本市场收益是成长型基金取得收益的最好途径。

在为数不多朱少醒接受过的专访中,他也多次提到了他的选股逻辑

公司基因(轻资产,现金流充沛,护城河,品牌效应等),

公司治理水平(主营业务能力强,能保持长期竞争力),

公司管理水平(管理层优秀,目标长远格局大)。

然后他举了曾经的日用品龙头上海家化的例子。

后来的三年间上海家确实给朱少醒创造了超额收益,不过在15年后却大幅跑输市场。有意思的是,朱少醒2017年访谈说,自己在个股上教训最深的恰恰是2010年看好的上海家化:

朱少醒:个股教训最深的,应该是家化。家化很早就买成重仓股了,早年的收益率也比较高。后面很清晰的看到,我原来的投资逻辑不断受到侵蚀,但我们还是心存幻想。

按照我的投资观念,卖出理由很大程度就是,原来看中的东西已经发生了很大变化,但在家化的操作上,我没有严格执行,因为我一度拿它到很高的仓位,蛮有感情的。

当初我买入家化的逻辑是,在一个千亿市场上能建立高壁垒的公司,理论上它的天花板是很高的,上升空间很大。我拿了很多年,它每年的盈利不错,买它的时点,恰好是治理改善的前后,搞股权改革。

买入这个公司,很大程度是冲着老葛(前家化总经理葛文耀)在,他不光能干,也能说,给我们上了很多品牌管理课,中国整个消费品怎样跟老外PK,这些基本上能上中欧的课程。

后来变化了,我没有完全体现自己该做的,反思下来有两点:

第一,这个世界每天都在变化,在这个过程中,好公司你要拿得住,干(买)得多。

第二,你永远能接触到非常优秀、特别有思想的高管。但时间做长了,你会发现,和公司的距离不是越近越好的,某种程度来讲,保持一定的距离,对投资反而更合适。

从这里可以看出,朱少醒也是在择股和行业周期中对自己完成了进化和升级,试问有哪个投资大师没有吃过亏呢?而大师和普通人的区别就是能反思并修正自己的思路,从而创造更大的价值。

投资特点二:长期持有、均衡配置

典型重仓股简易分析:

重仓贵州茅台:2006年至今陆陆续续重仓持有,前复权当年是12左右,现在已经涨至2000元之高,涨了175倍。比张坤持有的时间都长。

重仓招商银行:06年至19年2季度陆续续重仓持有,前复权当年是3左右,现在已经涨至50元之高,涨了15倍左右。

重仓持有恒瑞医药:14年1季度重仓持有至17年一季度,前复权当年是9.22,17年涨至22,涨了2.3倍。

重仓国瓷材料:2014年3季度至今陆陆续续重仓持有,前复权当年是5.7左右现在已经涨至48元之高,涨了7.7倍左右。

重仓中国平安:2009年1季度至今陆陆续续重仓持有,前复权当年是13元左右,现在已经涨至74元之高,涨了6倍。

重仓伊利股份:2012年3季度重仓伊利股份至今陆陆续续重仓持有,前复权当年5.55左右,至今已涨至40元之高,涨了7.5倍。

具体这里篇幅受限细节便不多举例,富国天惠成长混合A运作至今大量的个股都是长期持有的,不少重仓股涨幅都是只能按倍计。平常人但凡重仓持有几只收益率也不会太差。

从富国天惠持仓可以看出,他的风格是精选个股,不走偏锋,不赌单个行业,均衡配置。而现在的第一大重仓生物疫苗龙头智飞生物,是从20年2季度进入前十大持仓,抓住了去年医药板块的风口,至今股价也是翻了一倍有余。

而他在判断市场在21年将进入防守阶段时,也是加仓了银行保险,还有对小市值高成长性公司的挖掘,稳中有精的风格值得点赞。

再看他的历史持股集中度,基本前十大持仓是在35%-50%之间的。

比起张坤这类精选个股大仓位长期持有的风格是有所不同的。从恒瑞医药到国瓷材料,从贵州茅台到智飞生物,我们看到朱少醒涉猎的行业较多,持仓集中度也不高,他奉行的是均衡投资。

现在市场上有许多单一行业配置比例过重的基金,这类基金赌对行业和赛道的时候超额收益可能十分惊人,但是更多的是拿着投资人的钱赌错了之后,消失在金融市场的长河中。

投资就像长跑运动,如果一开始就集中力量加速冲刺,可能使你赢在起点但必定会输在终点。真正懂长跑的人会选择匀速前进,方能保持体力跑得更远。朱少醒就是这么做的。

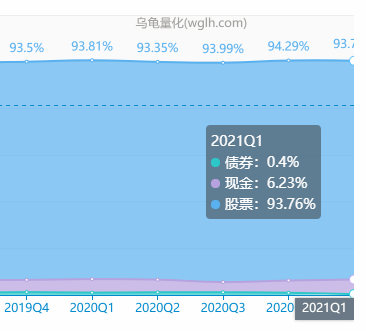

投资特点三:长期高仓位运作,淡化择时

历年来,不管是牛市、熊市,朱少醒都是满仓配置。富国天惠虽然是混合型基金,股票投资比例可以在50%-95%之间浮动,但朱少醒并没有这样,除了少量拿有5%左右的现金仓位(防赎回)外,其余股票持仓比例均在90%以上。只有08年和09年有两次明显的下调,之后基本都维持在90%以上不动了。

回顾08年的择时操作时,朱少醒说:2008年的时候干了90多的仓位,这肯定是很严重的错误。更严重的错误是,2008年一直扛着这个仓位,直到2008 年年底直接给砍下去。

后来就再没主动择时过,朱少醒表示:我属于自下而上的选股型选手,先个股选择,再做配置,基本上是放弃择时的。

因此,他的长期超额收益和择时无关。