——基金经理画像:博时基金邓欣雨

在中国传统文化中,六边形代表适度和平衡;而在古代建筑中,由于常用六边石柱支撑屋顶或建筑物,因为其能够承受很大的重量,所以六边形也往往会被解读为稳定。

这些年渐渐开始有人用“六边形战士”定义基金经理,这其中的六边形则在之前的平衡或者稳定之上,进而衍生出了综合能力强的寓意。基金经理者众,但同时满足收益、回撤、攻防、稳定、经验、能力圈这六边的综合型选手则鲜少。

博时基金邓欣雨在资本市场历经近15年的摸爬滚打后,已成为一名妥妥的“六边形战士”。

本期【基金经理画像】栏目,就介绍一下博时基金的邓欣雨。

一、基本情况

邓欣雨2008年硕士研究生毕业后加入博时基金,工作了近15年从未跳过槽。历任固定收益研究员、基金经理助理,2013年开始担任基金经理,目前任博时基金混合资产投资部投资总监助理。【六边形经验】

二、业绩和风控情况

邓欣雨管理过货币基金、纯债、定开债、一级债基、二级债基、可转债等,涉猎范围广泛,建立了宽广的泛投资能力圈,股债皆可。【六边形能力圈】

代表作之一是博时稳健回报,是一级债基(债券为主,可投可转债以及股票打新),也是他现任管理时间最长的基金。邓欣雨2018年4月23日开始管理,任职以来累计收益率37.99%,年化收益率6.63%。(数据来源:choice,2018.4.23至2023.4.27)【六边形收益】

下图是该基金对比其基准(蓝线)和万得一级债基指数(红线,代表了市场平均水平),邓欣雨大幅跑赢了万得一级债基指数,并且过往每个会计年度也都跑赢了该指数,(数据来源:wind,2018.4.23至2023.4.27)【六边形稳定】

回撤控制方面,管理博时稳健回报期间,年化波动率为3.63%,最大回撤为-3.04%,整体风控表现出色。(数据来源:choice,2018.4.23至2023.4.27)【六边形回撤】

综合来看风险收益比,夏普比率为1.41,卡玛比率为2.18,攻守能力平衡。(数据来源:choice,2018.4.23至2023.4.27)【六边形攻防】

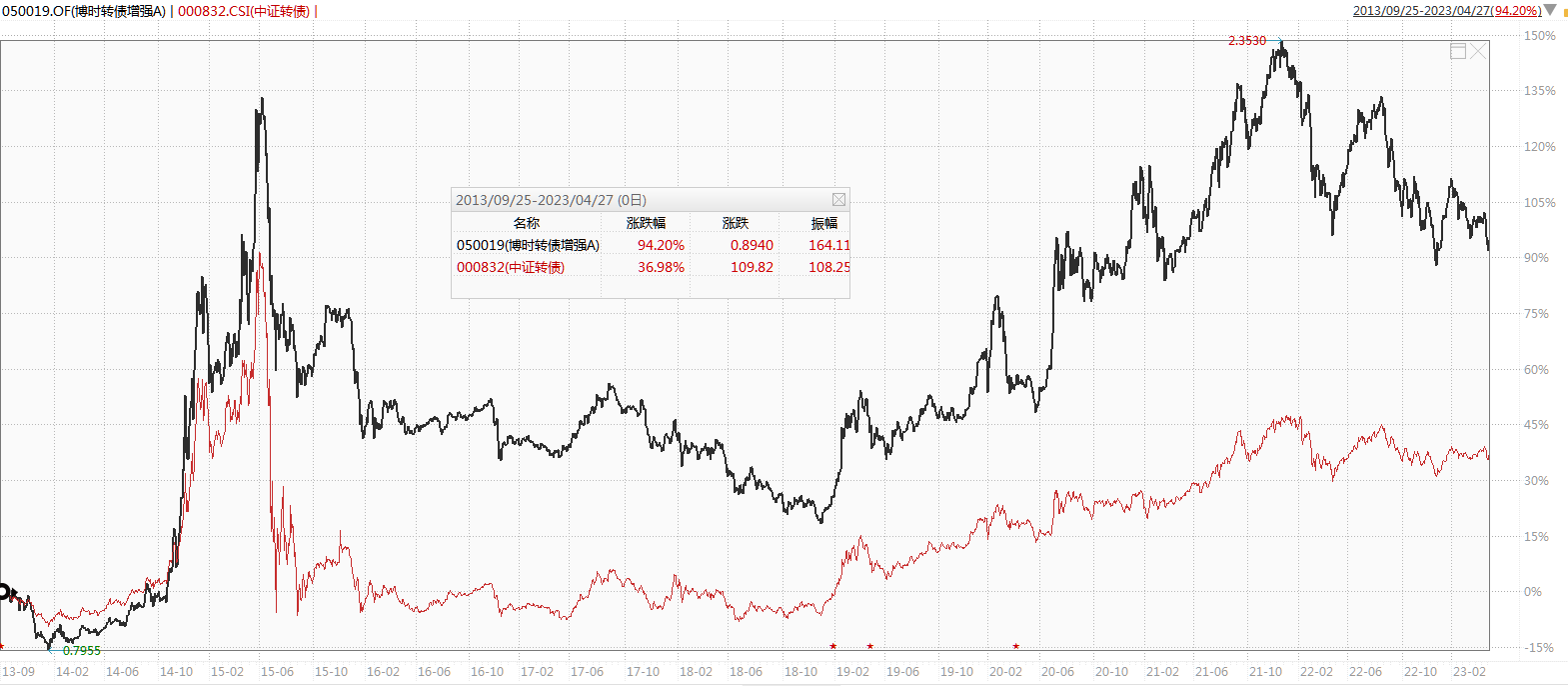

同时,邓欣雨还非常擅长可转债,他的另一代表作博时转债增强,是市场上最早成立的可转债基金之一,他从2013年9月25日开始管理至今,已有9年多经验(中间有3个月的小间断),是市场上最早涉猎可转债的基金经理之一,并且大幅战胜了中证转债指数。

(时间区间:2013-9-25至2023-4-27,其中2019-01-28至04-25短暂离任,数据来源:wind)

三、定量数据分析

(以博时稳健回报为例,截至2023一季报)

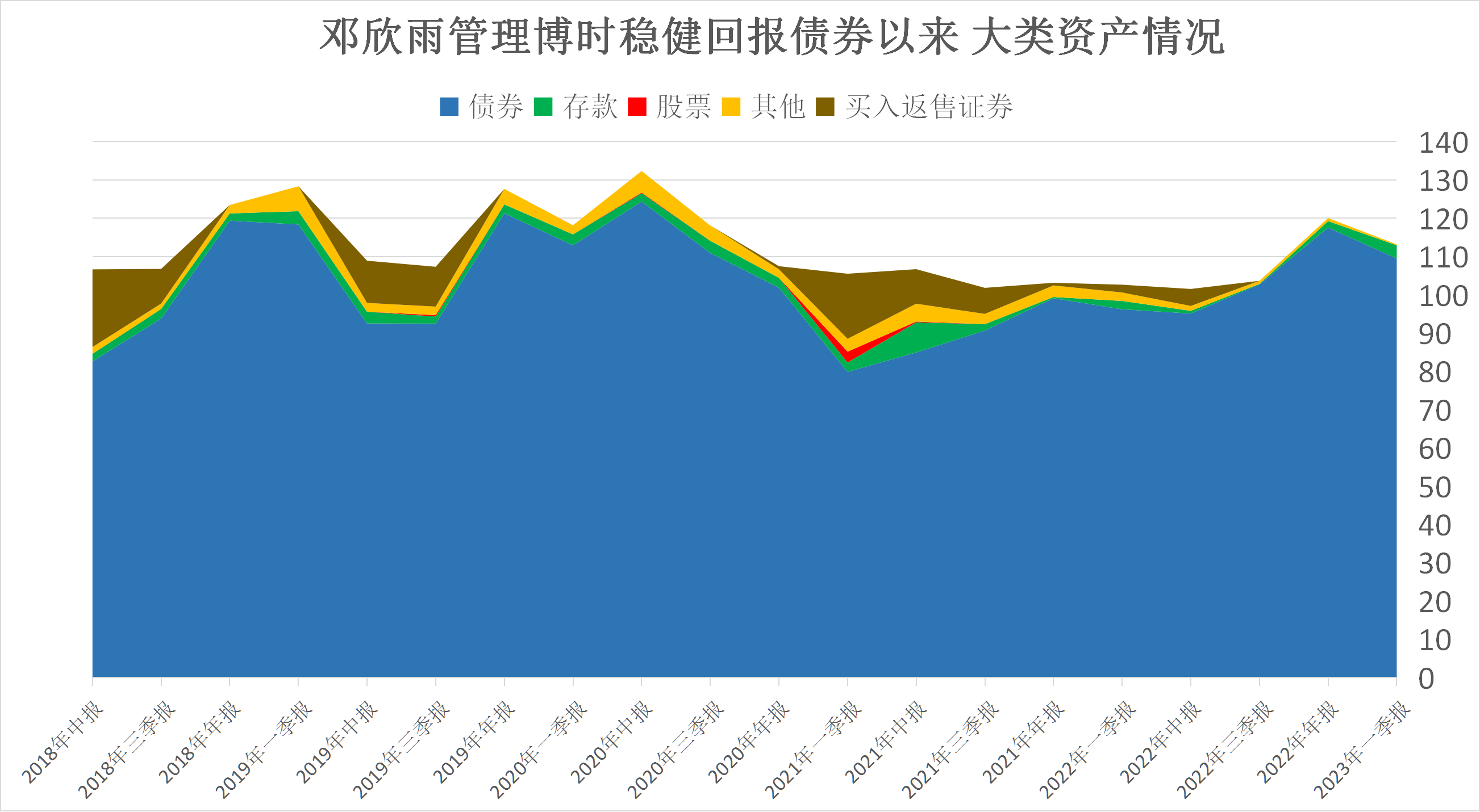

博时稳健回报是一级债基,下图是其大类资产配置情况。(数据来源:基金定期报告,2018.4.23至2023.4.27)

从仓位来看,邓欣雨对杠杆使用较为谨慎,杠杆仓位极少接近上限(140%),债券平均仓位为102.3%。

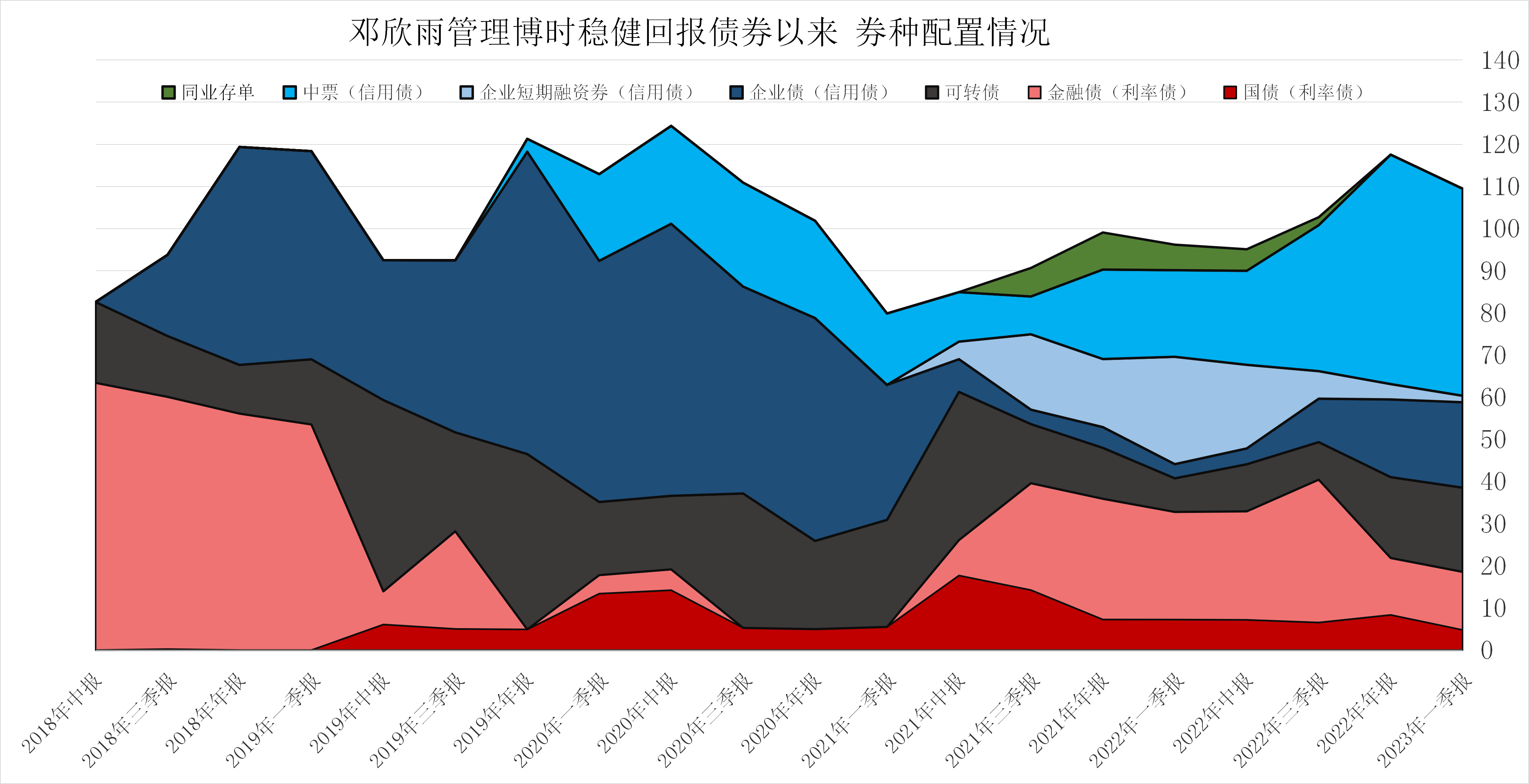

下图是具体券种配置情况,冷色调是信用债、暖色调为利率债,灰色是可转债。(数据来源:基金定期报告,2018.4.23至2023.4.27)

从券种结构来看,各类券种配置总体比较均衡,不会偏向某一类资产。调仓也比较平滑,某一类资产的仓位变化不会特别极致,大起大落。

可转债是他的强项,仓位在8-45%之间波动,平均为20.6%。结构上以银行和公共事业类的转债为主,小部分仓位会配置一些景气行业,比如电新、TMT、医药等。

利率债仓位变化较为灵活,历史仓位在5%-60%之前变化。

信用债方面(上图冷色调),仓位总体稳定,历史平均25%。基本上是高等级信用债,不做信用下沉,在1~3年范围内收放久期。

四、投资框架分析

邓欣雨的“固收 ”投资理念是以绝对收益为基础,在风险控制的基础上再去追求高收益。

他认为要去追求绝对收益首先基于一定的胜率,才能比较好地控制产品的整个波动。重仓胜率和赔率比较好的资产,规避胜率和赔率比较低的资产,对赔率看似不错而胜率不足的资产上保持谨慎。

1、大类资产配置:自上而下判断宏观经济,把握大方向的正确

邓欣雨认为大类资产配置不可能做到精准择时,把握好趋势很重要,无论是纯债、转债还是股票,最重要就是把握住大方向的正确,判断对了趋势就会事半功倍,而且可以减少失误。

首先,他会通过自上而下的分析,对经济周期、基本面变化保持关注。从多个维度、利用多个参数来判断宏观大势,包括经济增长和通胀水平、货币投放总量、信贷总量、社会融资总量等指标。

因为经济周期决定了很多方面,包括企业的经营状况、货币财政政策、金融周期等。当经济处于阶段拐点时,千万不要抱有侥幸心理,宏观经济的周期性和延续性比较强,一般不会只调一两个月就恢复增长。经济增速下行的时候,企业盈利下修的概率加大,需要提高警惕。

第二,结合流动性来观察各类资产表现。比如宽信用会利好权益,纯债则会逐渐承受压力。再比如经济上行中,虽然企业盈利增速提升,但是如果货币处于收紧状态,权益类的投资机会未必大;反过来,在经济下行中,虽然企业盈利增速下滑,但是如果货币信贷投放充裕,可能权益市场也没那么悲观。

第三,考量每一类资产的估值状况,包括自身绝对估值以及各类细分资产的相对估值,判断哪类资产性价比高。当市场估值水平普遍比较高的时候,即使有相对的价值洼地,实际上也估值并不低,这时候就不参与了。

2、纯债部分:追求稳定的收益,保持流动性,不做信用下沉

邓欣雨对于纯债部分的要求就是能获取稳定的、可预期的固定收益,因此他对信用挖掘做得比较少,更多地把注意力集中在“ ”的部分,希望通过股票和可转债获得超额收益。

信用债方面,他倾向于选择三年期以内的,一方面流动性比较好,另一方面波动性也小一点。不太做信用下沉,他认为为了追求那一点潜在收益,损失了流动性,并承担了更大的信用风险,得不偿失。

利率债方面,会倾向于做一些交易,当市场比较看好的时候,他会把组合久期期限拉长。

3、转债部分:逆向思维、择时配置、分类施策、可攻可守

转债是邓欣雨比较擅长的资产,有深刻的思考和理解,擅长结合绝对价格和估值水平进行择时,也擅长选行业,贡献了不少超额收益。

他的核心思路就是寻找估值相对便宜或正股有潜力的个券。一方面考量标的正股基本面,另一方面也重视可转债自身含权的特征。

他把可转债分为两类:一类是价格偏低的可转债,追求的是中长期较为稳定的回报,对于一些绝对价格或估值明显偏低的可转债,可适度降低对正股基本面的要求,充分利用低价可转债上行收益与下行风险的不对称性。并可以考虑左侧埋伏,在预期市场走弱的情况下选择偏债型转债。

比如2018年四季度熊市,转债的估值水平和绝对价格都处于历史低位,这时转债的性价比相比股票更高。尽管短期内的市场走向难以判断,但转债下跌的风险相对可控,也可以享受到后续股票上行带来的收益。

二类是价格偏高的可转债,一方面要自上而下考虑正股行业中短期趋势和景气度,还要自下而上考量正股的基本面情况,并充分借助公司研究团队的帮助去发掘机会。比如2021年邓欣雨根据中观判断,配置了一些汽车零部件行业的转债。

邓欣雨的可转债投资还有非常强的逆向思维,在市场极度悲观时考虑市场机会的出现,明显乐观时会注意止盈。比如2022年他判断整个转债的估值水平和绝对价格水平都比较高,潜在的波动性明显加大,因此降低了仓位。

4、股票部分:先选行业再选个股,“核心 卫星”构建组合

邓欣雨投资股票的方式和转债类似,也会自上而下选择景气度高的行业或受益宏观经济变化的风格板块,结合估值的情况进行合理配置。

当宏观经济总体不好时,他倾向于选择一些新兴成长型行业,这种行业往往处于0-10阶段,与总体宏观经济相关性较弱。

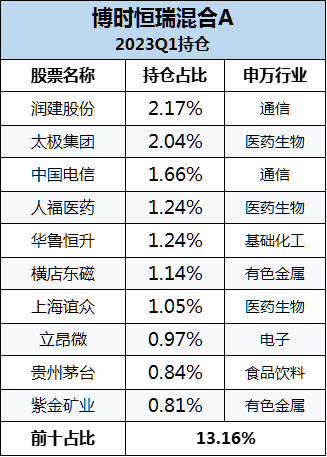

下图是邓欣雨管理的另外一只“固收 ”博时恒瑞混合的2023Q1前十大股票持仓,主要是当前比较景气的中药、有色、TMT等行业。

在个股选择上,他偏好细分行业中的高股息 高质量头部公司,这样的公司虽然弹性不会很强,但在波动中有更高的稳定性。

组合构建方面,他认为固收类基金不能像像赛道型股票基金一样,将仓位全部配置在某一特定方向,而是要分散投资。采用“核心 卫星”方式构建组合,核心配置一些稳健行业的龙头股,卫星配置一些高波动高进攻性的行业和个股,保持适度分散。

交易方面,他倾向于中长期持有,看中公司自身成长性,以及该公司在细分行业中产业链的地位,会规避估值过高的公司。

5、风险控制:分类应对,均衡分散,及时止损

邓欣雨将风险分成两类:单个投资标的风险和系统性风险。

对于单个投资标的的风险,一是通过精选个股(个券)进行应对,二是规避贵的资产,三是充分考虑各行业、风格、资产相关性,做好适度均衡分散和风险对冲。

对于系统性风险,他根据不同产品性质,分别做出一个风险预算,在回撤接近预算目标时触发预警,会做一些适当性的止损操作,尽量将犯错的成本降低到低位。留得青山在,不怕没柴烧。

此外,博时基金也建立了一套风险预算评估机制,帮助基金经理对组合进行全面的风险评估,分析风险敞口的大小、组合的定位等,做好风险预警管理。

五、基金经理近期观点

在近期发布的2023年一季报中,邓欣雨表示:随着经济温和复苏,市场流动性有边际收紧迹象,不过经济复苏处于前期阶段,流动性宽松大局并未发生实质性的改变。

在此背景下,高配信用债是占优策略;利率债性价比相对不高;股市的回暖和未来上涨预期增强有利于转债市场,可转债韧性会偏强;国内经济修复趋势有利于股市,估值也不贵,相对债市具有优势;结构方面,要把握科技创新和自主可控相关主线,从提效方面挖掘“中特估”主题的相关机会。

结语:博时基金是老牌固收大厂,在固收领域已经耕耘了25年,截至2022年底,博时基金债券投资方向的资产达3429.5亿,规模在业内排名1/137。(数据来源:银河证券)

博时“固收 ”团队有20多人,整体实力出众,名将云集,除了邓欣雨,旗下还有过钧、陈凯杨、张李陵等固收大佬。

其中过钧的投资风格偏积极,擅长大类资产配置和股票可转债,陈凯杨、张李陵则偏稳健,擅长纯债;邓欣雨则攻守平衡,能力圈广泛。投资者可根据自己的风险偏好去选择。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。