2021年第一个交易周,有个热词非常流行,叫股灾式上涨。

意思就是,眼瞅着指数一路上涨,而个股却一片惨淡。

周一,三大指数爆红,两市下跌个股达到1100家;

周二,三大指数爆红,两市下跌个股却达2385家;

周三,三大指数全红,两市下跌个股更达2980家;

周四,三大指数全红,两市下跌个股再达3282家。

有小伙伴发出了灵魂拷问:未来会一直延续这样的上涨吗?面对股灾式上涨,我的基金投资该怎么应对?今天老司基就来聊聊这个话题。

极其分裂的市场

新年以来,A股各大指数持续走强。

截至1月7日收盘,上证指数和创业板指均实现6连阳,沪深300指数更是创下13年以来的新高,但个股分化加剧,下跌个股数量逐渐增多。

统计数据显示,截至周三收盘,沪深两市总市值超过1000亿的个股,近10个交易日平均涨幅为9%,近60个交易日平均涨幅达24%;总市值50亿以下个股,近10个交易日平均涨幅为2.98%,近60个交易日平均涨幅为-9%。

大市值龙头股持续跑赢指数,小市值个股不断边缘化,全面跑输指数,A股市场呈现冰火两重天的格局。近期市场分化严重,特别是2021年首周的走势有点诡异,很多投资者直呼:赚了指数不赚钱。

老司基认为,其实A股市场的走势越来越像美股和港股市场了,因为在美股和港股市场,同样也是大量小市值个股严重跑输指数。

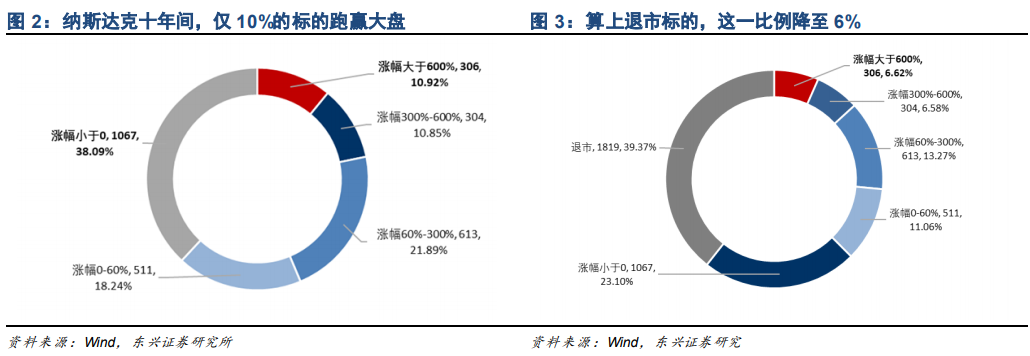

东兴证券有过一个数据统计,纳斯达克指数10年涨了6倍,而7成股票0涨幅。指数大涨之下,是少数个股的狂欢。数据显示,从2009年3月到2019年12月,纳斯达克全部2803只标的中,近10年涨幅跑赢纳斯达克指数的(按6倍计算)仅为306只,约占10.92%;涨幅在300%-600%之间的为304只,占比10.85%;而涨幅小于0的为1067只,占比38.09%。换句话说,别看着纳斯达克指数涨了10年,也只有10%的个股跑赢了指数,其他个股也很惨。

分行业来看,纳指10年涨6倍,绝大多数跑赢纳指的公司均来自信息技术、可选消费以及医疗保健行业,其中信息技术行业整体优越性最为明显,而医药行业大浪淘沙,投资风险相对更大。能源、材料行业表现最差,金融行业整体表现平庸。

港股市场,也出现了同样的情况。

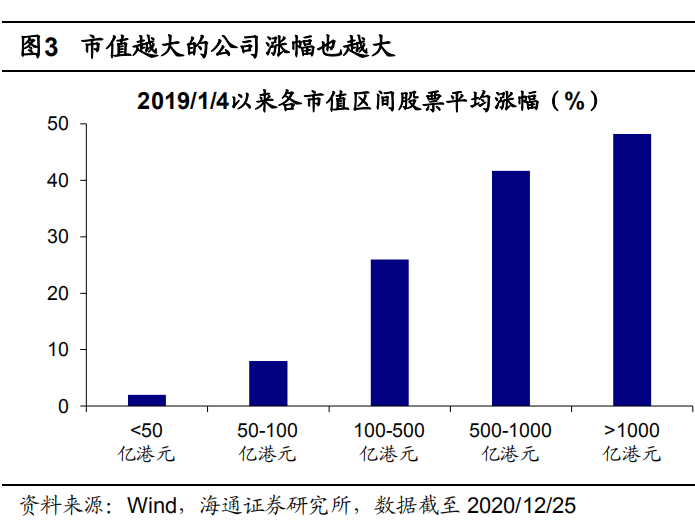

据海通证券分析,对全部港股按市值进行分组,发现市值越大的公司涨幅也越大,2019/1/4-2020/12/25 期间市值在50亿港元以下的公司平均涨幅为2%,50亿-100亿港元的公司为8%,100亿-500亿港元的公司为26%,500亿-1000亿港元的公司为41.7%,1000亿港元以上的公司为48.2%,表明港股存在明显的龙头效应。

港股龙头化的原因有二,一是龙头业绩更优。随着行业集中度提升和产业升级推进,龙头公司业绩表现更优异;二是机构头部化。通过对比外资、内资、港资机构前50大重仓股的特征可以发现,内资机构与外资、港资机构偏好相近,均青睐盈利能力强、成长性好的大市值龙头。

A股市场以后会不会也如此呢?个人觉着,完全有可能。

近几年,随着机构资金规模的壮大和散户的退出,投资结构正在悄无声息的改变。从去年开始,大家会感受到市场投资风格在逐渐基本面化,增长逻辑和赛道越纯正的公司,股价便涨得越好,而市值不高的小公司却很难有大黑马跑出,这便是市场投资者结构“机构化”伴随的结果。放眼未来,A股在完善了退市制度之后,极有可能向美股和港股的走势靠拢,我们必须清楚,未来A股即使出现行情,也大概率不会是全面行情,而是像纳斯达克一样的局部行情,70%个股会长期不涨。

我们如何应对?

老司基认为,基金投资要应对个股严重分化的格局,其实很简单,买聚焦核心资产的指数基金就行了。

我们再来看看国盛证券的一个统计数据。

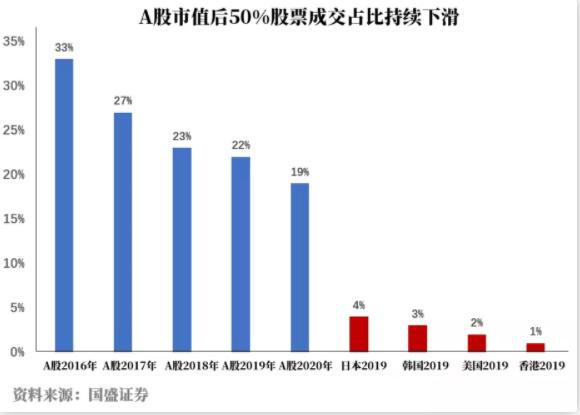

近年来,A股市值后50%成交占比持续下滑,已从2016年的33%下降至2020年的19%。借鉴海外经验,日本、韩国、美国成熟市场中市值后50%,成交占比分别为4%、3%、2%,均处于较低水平,未来A股市值后50%成交占比还会继续下滑,已成为不可逆转的趋势。

A股市值后50%成交量逐年下滑,已经从2016年的33%下降到2020年的19%。可预见的是,随着注册制全面推行和中国资本市场的成熟化,这个比例还会下降。

问题来啦!哪些是A股的核心资产指数呢?

其实,也很好找。现在A股4000多家公司,最好的公司肯定就是前10%,沪深300、创业板50和科创板50,这400家公司就是中国最核心的资产。如果把范围扩大到前20%,就是800家公司,沪深300加中证500。

沪深300指数是A股标杆指数,涵盖了沪深两市300家最优质的龙头公司,代表了价值蓝筹风格;创业板50和科创板50则分别选择创业板和科创板中50家龙头公司组成,代表了科技成长风格。

具体到基金组合方面,我们就可以用沪深300+创业板50+科创板50、沪深300+中证500,构建不同的指数基金组合,轻松投资A股核心资产公司。

指数投资,大道至简。