12位擅长消费行业的基金经理【点拾&零城联合巨制】(上)

前言:我们一直采用定量分析+定性分析的方法研究基金经理,尤其注重定性分析。因为定量分析只能证明基金经理过去业绩不错,定性分析才能更好的判断基金经理的好业绩能否延续。

在定性分析的时候,我很注重看经理访谈,以前经理的访谈很少很少,后来多亏了点拾投资的朱昂,他做了很多很多基金经理访谈。才让我们有机会更进一步的了解基金经理。

目前网络上对基金经理进行各种量化分析的文章有很多,但是专注做基金经理访谈(定性分析)的仅此一家——点拾投资。

我强烈建议大家关注。 @点拾投资

我们之前的文章经常大段引用他的访谈,可以说,要是没有点拾投资,我们很多文章都没法写了,或者会很空洞。有时候由于资料太多,没有注明来源,我还挺不好意思的。

朱昂不但没有责怪我,反而还给了我很多帮助和指导,绝对是我在投资路上最大的贵人。最近,我们甚至还一起合作,写了一篇文章,并联合发布。哈哈,对我来说,简直是梦想成真的感觉。

-----------------------------------------------

首先,我们探讨了一个问题——什么样的基金可以当做消费基金。

消费是很大、很宽泛的行业,很多经理都重仓消费。因此消费基金不像医药、科技、新能源基金那样容易界定。

有些经理投消费,因为他们是消费研究员出身,能力圈主要在消费,管理的也是偏消费主题基金。这种类型的经理有萧楠、胡昕炜、王园园、陈媛、郭睿、韩威俊、薄官辉、黄峰等人。在后面的介绍中,我们会标记A.

还有些经理管理的是全市场基金,但是持仓偏向消费。这是因为他们在研究过很多行业之后,不断做减法,集中于消费。从结果上看,他们的基金beta与消费行业beta接近,我们认为也可以作为消费基金。

这种类型的经理有张坤、刘彦春、焦巍、唐颐恒、安昀、杨瑨、罗春蕾、常蓁、常远等。在后面的介绍中,我们标记B。

下图是AB两种类型基金与消费50ETF的相关性对比

数据来源:且慢

上图可以看到,B类型的基金与消费指数的相关性也很高,有些甚至比A类型基金还高,我们认为凡是相关性大于0.8的均可视为消费基金。

第二步,我们设定了一个基准——CS消费50全收益指数(H21139)。

该指数由沪深两市可选消费与主要消费(剔除汽车与汽车零部件、传媒子行业)中规模大、经营质量好的50只龙头公司股票组成。

CS消费50全收益从基日2004-12-31至今2021-3-19,16年累计取得了3221%(32倍)的收益,年化收益率24.89%。是各种消费指数中最好的指数之一,比较适合作为行业基准。跟踪该指数的基金是富国中证消费50ETF(515650)

消费行业是长牛行业,也是竞争最激烈的板块,行业有效性很强(beta很高),公募、私募、外资等顶尖好手都在消费行业投入了最多的兵力,试图挖掘出alpha收益。但也有很多经理跑输了消费beta(消费指数)。

我们在任职3年以上的基金经理中,用该基准挑选出了12位业绩跑赢或跑平该基准的优秀基金经理。(名单见后图)

第三步,除了对比业绩,我们还需要考虑基金经理的风险控制能力和当前管理规模。

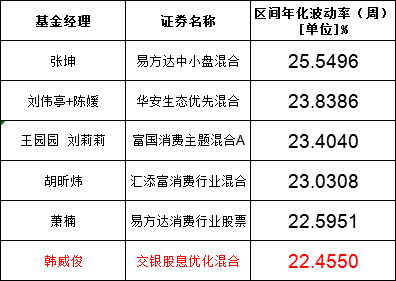

1、年化波动率

由于每个经理的任职区间不一样,为了公平对比,我们只能折中取了一个比较近的时间区间(2018-10-23至2021-3-19)进行对比。但我们认为这个结果,基本上可以反应基金经理的风险控制能力。

数据来源:choice

2、最大回撤

我们选取了2018年熊市以及2021年春节后消费股大幅回调这两个时间段,统计了上述经理的最大回撤。

数据来源:choice

3、当前管理规模

管理规模规模肯定是越小越好。但也要认识到,消费行业的股票,整体都是市值较大、流动性较好的股票,基金经理超额收益受到规模的影响程度较其他行业更小。

数据来源:天天基金

定量分析有个缺陷:无法判断基金经理(好或者不好的)业绩是否还会延续。因此需要与定性分析结合才能更好的判断。这也是我们为什么要合作写这篇文章。

下面,我们会逐一展示这12位基金经理的主要数据、风格特点,以及他们在访谈中的投资金句。这些基金经理基本上也都是点拾投资、零城投资过去几年访谈或研究过的基金经理,他们能在消费行业创造alpha,那么他们的投资理念也非常值得我们学习。

由于文章较长,将拆分为上下两篇发布,希望大家喜欢。

易方达萧楠(A)

萧楠是最负盛名的消费主题基金经理,积极践行价值投资,他的易方达消费行业在过去8年多取得了483.5%的收益(截止2021-3-19),在同期180只股票型基金中排名第一。

可是他的收益居然略微跑输我们的基准↓足以可见我们对基准的设定有多高!

上述对比区间长达8年多,其实收益是差不多的,而且萧楠的波动性更小。

这里我们要稍微替基金经理们辩解一下:主动基金有双10%限制、流动性制约、不能满仓、基民申赎等多种制约条件,与指数PK有些先天不利条件。另外,收益还扣除了每年1.75%的管理费。

ETF指数基金受上述制约较小。他们可以把茅台、五粮液买到15%,主动基金就不行。

如果没有这些制约条件,萧楠肯定能跑赢消费指数的。他的投资理念也非常值得我们学习。

投资金句

大家谈论价值投资很多,但真正践行的很少。A股的“主流”投资方式之一叫基本面投机,就是基于基本面变化的短期投资。大家把研究落脚点放在了EPS的变化上,但是对于变化的质量、持续性不是特别在乎。

我们会有一个投资清单,看公司的时候会把这个清单过一遍。投资清单能够避免我们冲着某一个点去买公司,没有看清楚公司的全貌,从而造成永久性损失;

在投资一个标的之前,我们一定会问自己,对于公司的认知是平均认知还是超额认知。我们在重仓股上,一定要构建超额认知。

知行合一中,知是相对容易的,是顺人性的,行是最逆人性的。很多时候我们忍不住要下单,在行为上要控制自己,真的很难。

研究一个公司我会更看重定性的部分,公司商业模式的很多内涵难以通过报表量化。只有真正对于这家公司有深入的理解,在市场波动的时候才能挺住。

这个世界上的生意模式大致有三种:“坐地收钱”型,“苦尽甘来”型和“自我燃烧”型。我的投资组合里面,大部分是第一种类型,比如说高端白酒就是这种模式。第二类模式的自由现金流往往前低后高。第三类模式注定不会有好的自由现金流,对股东是非常不友好的。

人性是不接受随机性的,赚钱都觉得是自己水平高,亏钱觉得是运气不好,或者别人坑我。其实应该反过来想,要接受随机性的存在,但是把更多精力放在确定性的事情上,在这个随机性里去找确定性。

象限图横轴是消费频次,纵轴是消费单价,构成四个象限。最好的是高频高价,最差的是低频低价。像高端白酒属于高频高价,快消费大部分属于高频低价,耐用消费品属于低频高价,换个灯泡之类的属于低频低价。频次X单价就能对应公司的收入。通过这个象限图大致能把公司的市场空间匡算清楚。

奢侈品是一个相对极端赢家通吃的行业,大家都想买最好的,市场份额集中度会非常高。相反,某类产品的可评价点很多,比如汽车,有人冲着外观去买,有人冲着性能去买,这种产品就会天然分散。用户评价越是一致,市场会越集中。运用这种方法,可以把单个公司在市场里面的可得空间算出来。

关联阅读:易方达基金萧楠:做坚定的价值投资者(点拾投资)

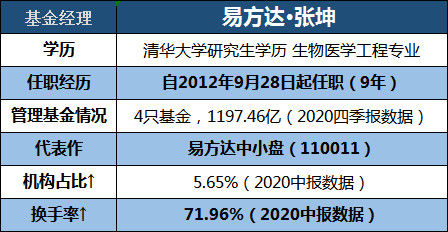

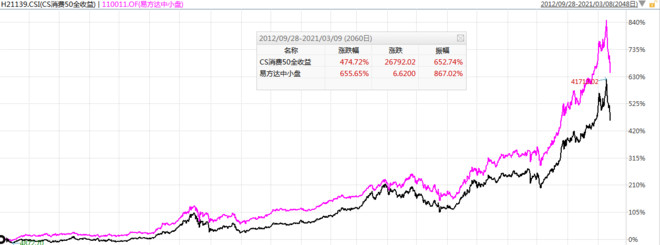

易方达张坤(B)

张坤的易方达中小盘是一只全市场基金,任职8年多,大幅跑赢消费指数。

中国信奉巴菲特投资逻辑的基金经理特别多,要说最虔诚的信徒,一定是张坤;践行的最好的,也是张坤。

张坤在大学学习生物医学工程期间就热爱投资,读到巴菲特的书后深受启发,毕业后,选择进入易方达基金工作。

虽然在研究员事情主要研究地产行业,但是担任基金经理后,他也和巴菲特一样,偏爱消费行业,易方达中小盘与基准指数相关性高达0.91。

投资金句

巴菲特说“无知才是最大的风险”。 如果你不了解这个企业,哪怕只买了1%,其实风险是更大的。我觉得把研究做扎实、做透,前10的idea还是要配足够量。

大家很容易低估重仓持有一个公司的难度,但这是对持有人水平很重要的一个考量。

股票投资的风险其实不在于波动,而在于本金的永久性的损失。错过一百个机会,都不是你的错,但做错就是你的错。有些行业的龙头还没有确定跑出来,我不在意我买得晚,我可以等,等明确了之后再买。就像制造业买台积电一样,你等它2009、2010年之后再买,一样可以涨三五倍。晚买可能让你错过前面的10倍20倍,但你也避免了买错、跌百分之八九十的可能性。

坚持价值投资需要巨大的耐心和纪律性。2008年的教训不会只有一次,贪婪和恐惧永远是周而复始。

我们希望以比较严格的标准去选上市公司,不会因为自上而下的市场风格和景气度等因素,放松我们选企业的标准,避免把情况想得过于乐观。

跌的时候,大家才会用真正意义上用最挑剔眼光去看一个公司(好的时候,大家可能都看亮点)。把所有公司的弱点全部看一遍,大家还愿意接受这个企业,说明这个企业真的好。如果选到了质地很好的企业,在出现系统性下跌的时候,自然就会有资金去买,结果就是回撤没那么大。

“乌鸡变凤凰”的故事在资本市场中可能存在、但概率很小,与已经在市场中证明过自已的优秀公司相比,是缺乏吸引力的。

中国经济正在面临转型,从欧美的经验来看,当经济增速变慢时,行业的竞争格局通常是改善的,资本开支会更加谨慎,企业的资产周转率和资本回报率通常也会上升,企业家的预期通常也会更加理性,优秀企业通常会获得更大的竞争优势。特别是处在移动互联网的时代,信息的传递速度越来越快,头部企业相比于过往获得竞争优势的时间、速度和强度是更强的。

2000年以后,美国这20年真正诞生的新的大公司,只有Facebook。微软和苹果都是四十几岁的公司了。

市场上有三种钱可以赚:一种是获取信息的钱;移动互联网的时代,获取信息的钱越来越难赚。第二是解读信息的钱,在市场上,很多投资人很关注一年期、半年期的业绩,我们希望去解读企业三五年内到底会是什么样。第三是控制情绪的钱。市场很容易低估很优秀企业的持续增长能力,我们有足够的耐心跟这些企业一同成长。在市场情绪出现短期过度乐观或者过度悲观的时候,我们不会被整个市场的情绪带着去走。

很多人更关注企业的边际信息,这个季度、这一年业绩怎么样,行业有没有贝塔、有没有5G或者投资主题拉动等等。不太关注企业经营的永续性。市场会低估这种很优秀的企业的连续成长不到退是积累复利最重要的品质,不管对于公司经营和组合管理都是。对我来说,一个事情发生,如果三年后回头看它不重要,那它在这个时间也不重要。

持有期限越长,估值显示出的作用就会越小,企业本身的价值积累就会显得越重要。最后,高估部分会在整个过程当中平摊掉。我愿意跟生意模式很好、竞争力很强的企业非常长期地一起走下去,我愿意陪他们走五年、十年或者二十年。

我不太愿意撒胡椒面,愿意比较集中地持有一些行业企业,一定要优中选优。投资说起来很简单,比如,我告诉你海天味业是多么伟大的公司,但是那又怎样?我自始至终最多持有两个点的海天味业,我并没有在这只股票上面赚到大钱。说得再好,但如果没有重仓,没有长期持有,说明对这个事物的理解程度还没到那个份上。

我会战略性的重视医药、食品饮料和互联网,它们有一些共性: 第一,有足够长的赛道供企业成长; 第二,企业比较容易做出差异化,容易获得跟竞争对手的显著优势; 第三,这三个行业大部分资产比较轻,自由现金流、生意模式各方面会比较好。

关联阅读:【易方达张坤】中国公募基金界的“巴菲特”(零城投资)

你是一个合格的张坤粉丝(ikun)吗?(零城投资)

张坤能否hold住1200亿的规模?谁能代替他?(零城投资)

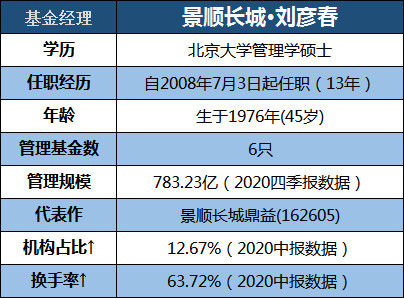

景顺长城刘彦春(B)

张坤是近几年最火的基金经理,但实际上刘彦春在景顺长城任职以来的业绩比张坤还好。下图为刘彦春管理景顺鼎益(蓝线)以来的业绩对比。

刘彦春的投资风格和张坤基本一致,从净值走势来看也基本贴合。但是刘彦春却不是像张坤那样一开始就信奉巴菲特式的价值投资。

2008年任基金经理,在博时期间的业绩并不亮眼,之后经历过自上而下到自下而上的投资方法转变,也投资过很多行业。先把书读厚、再把书读薄,最终选择了消费等少数行业进行投资。目前景顺鼎益与消费50相关性高达0.95。

投资金句

宏观判断总是很难。我国的发展历程独一无二,总是在摸着石头过河。我们更愿意信仰一些更为基础的东西,即竞争的经济体所蕴含的合理回报水平。经济总是在波动中成长,资本市场也是。

我们不会迎合市场,继续将注意力放在真正可以为股东创造价值的公司身上。与判断宏观景气波动相比,我们更愿意观察行业内部结构调整,关注企业竞争力变化。陪伴优秀企业共同成长。

权益投资应该顺应经济发展潮流,我们更愿意在符合产业趋势、效率持续提升的领域寻找投资机会。收入水平提高带来居民消费水平持续升级。我国在众多高附加值领域的全球竞争力也在不断提升,部分行业已经处于爆发前夜。

如果市场能够完全有效地预测企业长期发展路径,给未来预留的每年的复合回报应该是很低的。但是,市场经常低估优秀企业能力,企业市值才能持续快速上升。

我一般倾向于押宝在企业身上,因为如果押注在宏观的某一个因素或者是赌估值的变动,一旦犯错可能就满盘皆输。

市场经常把长期问题短期化,周期问题趋势化。有些很大、很深奥的问题需要在发展中慢慢解决,过去的牛熊转换中这些问题一直存在,完全不必现在故作高深。

市场情绪如同少女的心,永远猜不清楚。昨天还冷若冰霜,今天就热情如火。经济运行、政策调整,一切都顺理成章。但市场波动之大,远超想象。

消费升级是未来最为明确的趋势,一些消费服务公司的客户黏性较好,企业的定价能力也较强,且商业模式清晰,财务报表透明,能够相对容易地持续跟踪。

中国经济已经过了刘易斯拐点,劳动力变得稀缺就会涨价,从而提高整个社会的劳动力成本。劳动力的薪水提高自然伴随消费升级的情况出现,所以消费是一个非常好且长的赛道。

关联阅读:唯一一个业绩好于张坤的经理——景顺长城刘彦春(零城投资)

为什么刘彦春在博时任职期间业绩较差?(零城投资)

我把刘彦春2008年以来的季报全看了,试图解析他的投资理念(零城投资)

长信安昀(B)

安昀2006年入行,一开始是在申万研究所做策略研究,2011年任基金经理。职业生涯第一阶段(2011-2015),业绩非常优秀,大幅跑赢沪深300和其他明星基,排名29/444。

那个时期的A股比较特殊,价值投资并不是特别有效,反而是小盘因子比较有效。那时候的安昀风格偏成长,偏爱“吃药”,擅长交易,换手率很高,平均600%以上。

2015年安昀离职去了私募,2016年再次回到公募。2017年是A股价值投资元年,市场发生了较大变化,很多老将都没法较好的完成风格转变,渐渐淡出视野。

安昀及时进化了投资理念,践行价值投资,风格偏质量,钟情“消费”,偏爱“喝酒”,换手率也降了几档,平均260%左右。

该阶段安昀依旧战胜了消费指数,取得了不错的收益,排名266/2164(截止2021-3-17)。

投资金句

我的价值观里面有一个核心认知:投资收益的主要来源是持有的优质企业持续创造的现金流增长;反过来讲,投资亏损的主要原因是持有了毁灭价值的公司。

一个公司能够较长时间维持比较高的资本回报率,基本上就是两个因素:一是在一个幸运的行业,二是拥有很宽的且会随着时间加深的护城河。

消费品是一个能够提供较高资本回报率,持续性较强,并且现金流也比较充沛的行业。周期波动相对较小,产品迭代较慢,产品生命周期较长的特点,所以这类公司是可以积累护城河的。

投资收益的主要来源,是优秀企业不断创造的现金流。次要来源,才是对个股的低买高卖,这一块的收益是可遇不可求的。反过来讲,投资亏损的主要原因,是因为买到了毁灭价值的公司。你买一个很差的公司,买的再便宜也意义不大。亏损的次要来源,才是买的公司估值比较高。

我做投资只跟“好学生”玩,不太相信丑小鸭变白天鹅的事情,相信马太效应。从历史上看,只有经济高速增长时,后来者才能实现弯道超车。在行业发展稳定的时候,马太效应会很强,龙头企业和追赶者的差距越来越大。

《投资策略实战分析》里用了量化方法把美国80年的股市数据做了回测,测试各种策略的有效性,包括高利润率策略、低市盈率策略、高ROE策略等等、也包括了每一个行业的绩效。最后的结果是,消费品是最优的行业,无论是年化收益率还是夏普比例都是排名第一。看A股也是如此,拉长时间看,消费行业的表现是很好的。

对于消费品主题基金的组合构建,需要先区分可选消费和必选消费,两者的景气波动是不同的。必选消费品的需求变化不大,要靠时间来赚钱。可选消费品的需求波动比较大,受收入变化的影响以及边际消费倾向影响比较大,和宏观经济波动有比较强的关联度。这意味着,在一些可选消费品上,可以适当做一些波段,用自上而下的思路进行识别。

关联阅读:长信基金安昀:消费品投资是“时间的朋友”(点拾投资)

长信基金安昀:持有伟大的公司才是超额收益来源(点拾投资)

长信基金安昀:相信纪律 尊重人性(点拾投资)

长信基金安昀:知行合一 终身学习(点拾投资)

交银施罗德韩威俊(A)

韩威俊2005年入行,曾经在被称为“黄埔军校”的申银万国研究所任职,直到2016年才开始担任经理,2017年开始独立管基金,虽然有点大器晚成,但也在长期的研究生涯中打下了丰富的消费行业研究基础。

韩威俊是一个资深吃货,认为好吃好喝的东西才值得投,每当市场上推出新款饮料、酒水或食品,他都会买回去吃吃看,因此人长得胖胖的。他自称是海豹宝宝,但业内人都称他为豹哥,哈哈。

下图为他的代表作与其他基金的横向对比(去掉建仓期),业绩十分出色↓

除了选股,韩威俊还擅长交易,重视组合回撤管理,优化投资人体验,关注盈利预测确定性,进行动态调整。

下图为上述基金在此区间的波动率对比,韩威俊是最低的,他的基金持有体验更好。他的换手率平均在220%左右,也不算很高。

韩威俊持股集中度较高,行业相对较分散,敢于重仓个股。关注消费三大细分赛道:品牌消费品、消费服务业和产生互动的消费行业。

目前他的规模才83亿,在消费主题经理中还是很有优势的。

投资金句

消费升级不是简单斜率向上的消费升级,而是脉冲式消费升级,是阶段性的,一个阶段升一次,。

价格并不能作为未来研究白酒的主要方向,因为中档酒包括次高端的增长主要来自高周转。

消费品行业净利率不会出现大幅上升,大家最近更多关注消费公司ROE的提升,这更多来自周转率的提升,

未来一个品牌代表整一个品类,品牌矩阵之后,公司抗风险能力和增长能力会非常强。因为单靠一个品牌或者品牌,周转率大幅提升的可能性不是很大,不同品牌叠加之后,ROE提升的空间是很大的。未来公司可能尽管净利率不提升,但是周转率会提升,ROE会上升,估值也会提升。周转率和现金周转是未来消费品行业需要特别关注的点。

关联阅读:消费品的机会和风险,这四位大佬是怎么看的!(点拾投资)

华安陈媛(A)

2020年发生疫情后,许多人的第一反应是在医药行业中寻找投资机会。陈媛却在消费行业中把握住了一个很大的机会——宅经济。

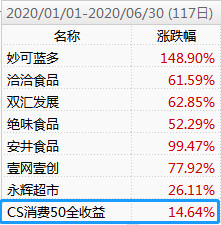

对淘宝销售数据非常关注的陈媛,在发生疫情后,果断重仓了妙可蓝多(奶酪等)、洽洽食品、安井食品(冷冻食品)、双汇发展、绝味食品、壹网壹创(线上零售运营)等宅经济相关股票。

下图是该阶段宅经济股票的涨幅,全都跑赢了指数,其中安井食品和妙可蓝多半年实现翻倍。

凭借该阶段优秀的表现以及平时的稳健表现,陈媛取得了十分优秀的业绩。2018年2月管理华安生态优先以来,在全市场排名59/2324(截止2021-3-17)。

(图片见评论区的第一张图)

在投资中,陈媛首先依据行业容量和景气度挑选行业,再选公司。偏爱新消费品,喜欢亲自体验产品。保持对销售高频数据密切跟踪,确保不遇到黑天鹅。

投资金句

行业选择,我会从景气度和容量两个角度做筛选,前者对应行业增速,后者对应行业空间。

1、大容量+高增长,行业空间在2000亿以上,行业增速在10%以上。化妆品、餐饮供应链都属于这一类。

2、小容量+高增长,行业空间在500到1000多亿,行业增速在10%以上。高端白酒就属于这一类。

3、小容量+爆发期。比如2014年的预调鸡尾酒、近两年的杯装果汁茶。这些很可能来自某一个单品的爆发,或者某个渠道在一定阶段的放量,导致阶段性盈利很好。缺点是这种机会的持续性不会很长。

4、大容量+低增长。消费品中处于成熟期的行业,也是目前我们看到最多的。行业增长只有个位数,但需求比较稳定。比如说超市、牛奶都属于这个类型。好处是中国市场很大,许多成熟期的行业,竞争格局足够好依然能赚到很多钱。

5、总量不增长,甚至处于衰退期。行业虽然没有增长空间,但容量足够大,竞争格局从分散走向集中。我们能赚到竞争格局优化的钱。但投这种行业的公司,我会对估值要求很高。

高周转的公司,可能利润率不是特别高,甚至是比较苦的行业,但是高周转代表的是效率,意味着这家公司的管理体系是非常高效的。相反,高利润率通常意味着,公司会面临大量的竞争者,除非这家公司有独特的壁垒。

我非常看重一个公司的跟踪尺度和频率。我希望持仓公司,有高频的公开数据可以跟踪。对于那些跟踪有难度的公司,我是不太愿意去买的。这么做是为了避免基本面的黑天鹅事件,控制组合的回撤。

我觉得守住能力圈比冒然突破能力圈更重要。构建能力圈需要花大量的时间和精力,在这个过程中,如果冒然突破能力圈,获得的收益未必大于守住能力圈所带来的收益。

要把自己擅长的事情,做得更精更专。冒然去进入自己不熟悉的领域,就等于把净值的一部分,寄托于我的运气,我觉得是不靠谱的。我主要是沿着能力圈的产业链上下游进行延展。这个过程中,此前建立的研究框架延伸难度不大。

集中持股能带来高收益,也会带来高波动,在产品高波动面前,持有人未必能赚到钱。

高端白酒有很强的奢侈品属性。顶级奢侈品都有穿越周期的特点,需求的波动很小。

我很看好化妆品这个领域,这个行业利润率和周转率都很高,又处在一个爆发阶段。化妆品里面又分护肤品和彩妆。护肤品国内品牌要赶超海外巨头的难度极大。彩妆则不一样,强调品牌氛围的营造,而且单价绝对金额相对比较低,一只大牌的口红也就两三百元,供应链成熟,研发门槛不高。彩妆领域国内品牌有机会拉近和海外品牌的距离,而且购买频次更高、出大爆品的比例远高于护肤品,更看重产品设计。

关联阅读:华安基金陈媛:掘金新消费的投资机会(点拾投资)

结语:下篇文章,我们还将介绍富国王园园、富国唐颐恒、银华薄官辉、银华焦巍、汇添富胡昕炜、汇添富杨瑨等6位基金经理,欢迎大家持续关注我。

如果觉得文章有用,大家别忘了“点赞、评论、转发”支持我们。反响好的话,我们还会继续合作,创作更多好的分析文章。谢谢大家!