“转融通”和“转融券”,对于缺少套期保值工具的普通投资人,具有较大的“杀伤力”。当市场持续弱势时,一定程度上还会影响交易情绪!

今年,管理层就出台了“打补丁”政策。比如3月份,明确要求“禁止限售股转融通出借、限售股股东融券卖出”;7月份,发布了“批准暂停转融券业务进一步强化融券逆周期调节”的通知,对提振短期情绪起到了一定作用。

对于基金来说,通过转融通出借股票,能够获取一些利息收入,并直接计入到基金资产。对持有人来说,证券出借(俗称“借券”)能够增厚投资收益。因此,当有合适的机会时,基金经理也愿意适当参与,尤其是场内ETF产品。

前几天,某知名财经媒体人的一个视频《谁在转融通做空格力电器?易方达!》,内容涉及易方达转融通3500多万股做空格力电器,吸引了不少吃瓜群众的关注和不满,甚至被指“做空”A股。经过查证发现事实与之不符,视频随即被删除!

视频内容还提到,易方达上半年32只基金通过“借券”,出借利息收入为7,771.46万元,出借证券公允价值为22.81亿元。这两个数据应该没啥大问题,从中也能看出“转融通”业务,依然还是公募机构的一项重要收入。

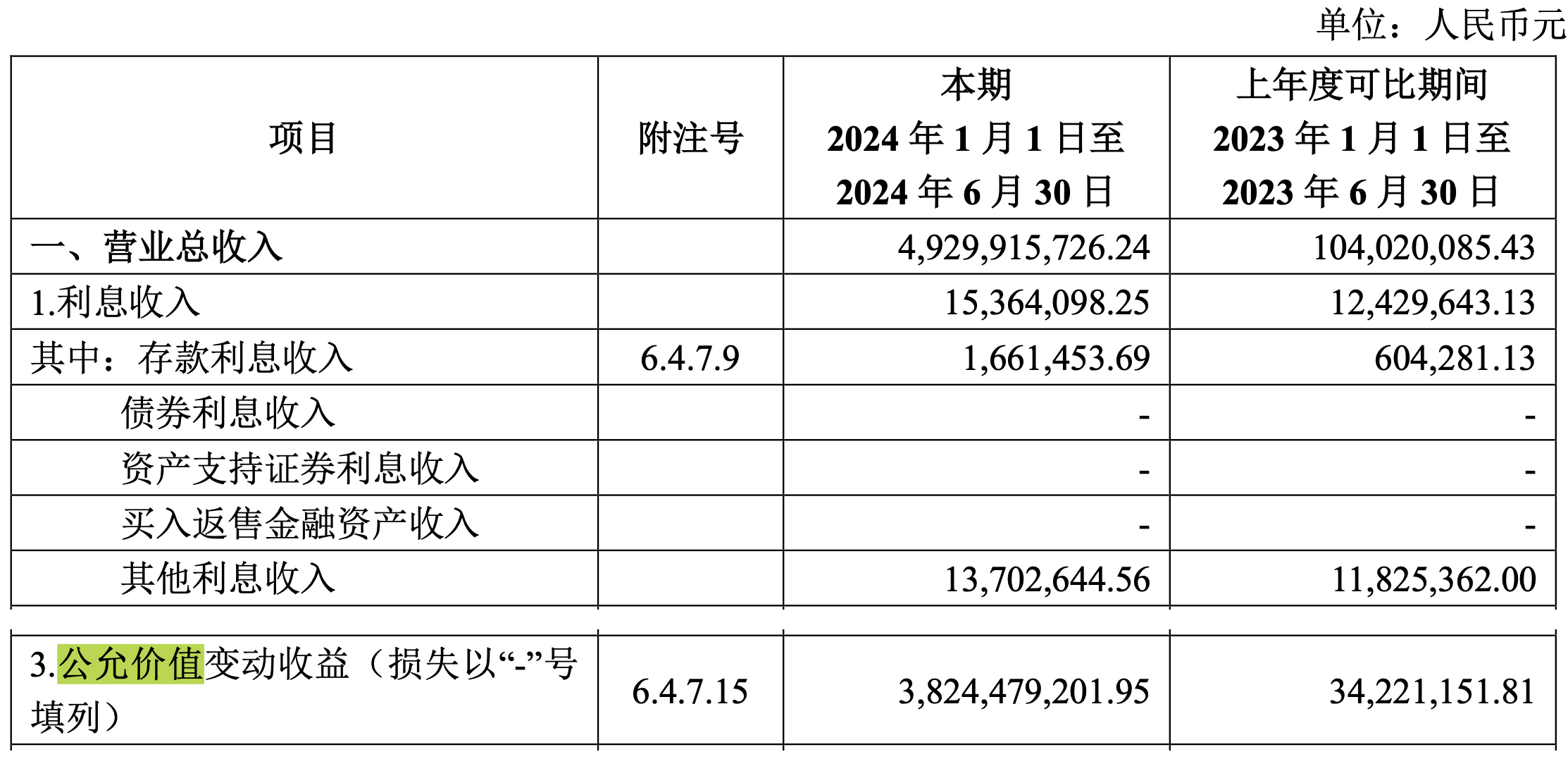

如下图(易方达沪深300ETF2024年中报)所示,在“利润表-营业总收入-利息收入”中,有一项“其他利息收入”,其实就是“借券”利息收入。今年上半年约为1,370万元,相比去年同期增加约185万元。在“公允价值变动收益”小项中,今年上半年出借证券公允价值约为38亿元,至少“借前还后”整体是浮盈的,相比去年同期大幅增加近35亿元。

令人欣慰的是,7月10日晚间,一批ETF头部基金公司,相继发布了“暂停新增转融通证券出借规模”的公告。今天,就来看看哪家基金公司,上半年“借券”收入比较靠前?

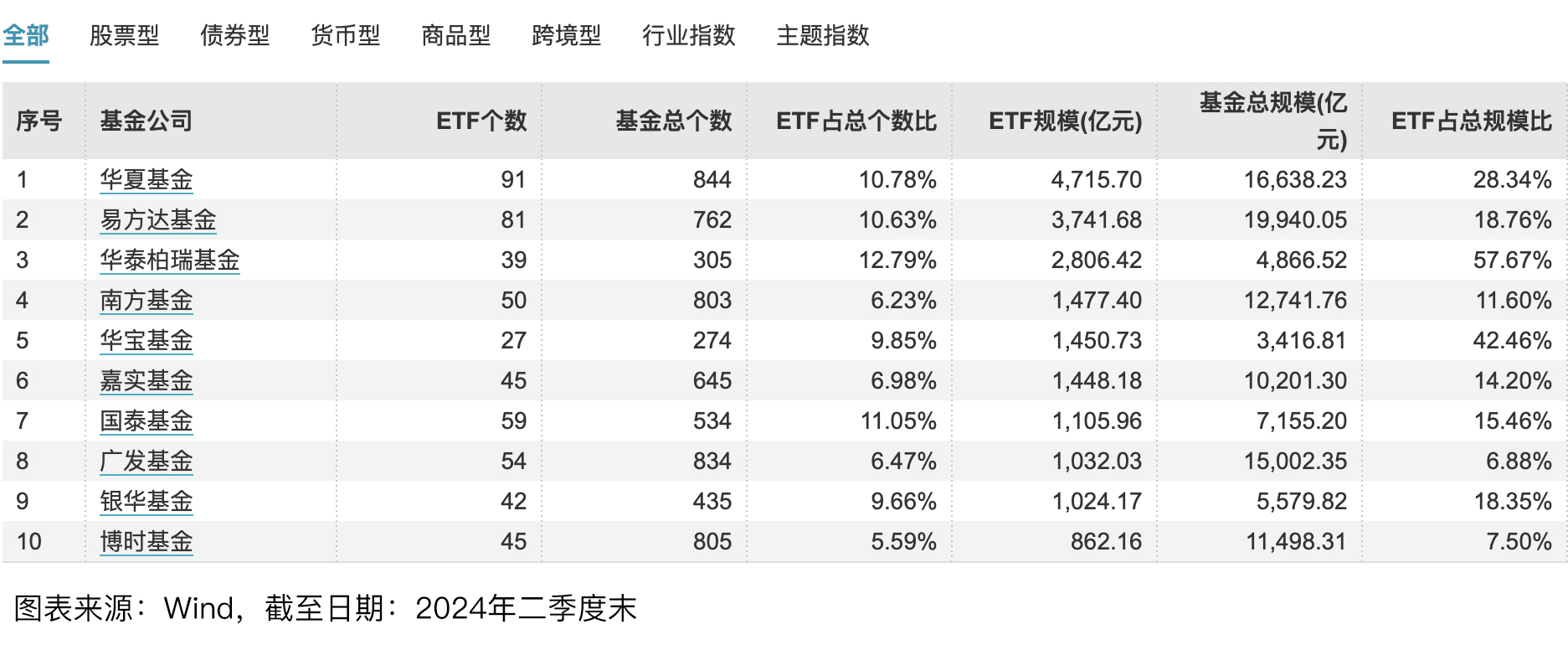

Wind数据显示,截至2024年二季度末,场内ETF规模前十家公募,依次为:华夏、易方达、华泰柏瑞、南方、华宝、嘉实、国泰、广发、银华、博时。下面就具体看下,今年上半年“借券”业务的利息收入情况!

华夏基金:旗下一共有29只ETF,上半年发生过“借券”业务,合计利息收入5,460万元。

易方达基金:旗下一共有31只ETF,上半年发生过“借券”业务,合计利息收入7,512万元。

华泰柏瑞基金:旗下一共有9只ETF,上半年发生过“借券”业务,合计利息收入1,304万元。

南方基金:旗下一共有17只ETF,上半年发生过“借券”业务,合计利息收入5,133万元。

华宝基金:旗下一共有13只ETF,上半年发生过“借券”业务,合计利息收入2,815万元。

嘉实基金:旗下一共有13只ETF,上半年发生过“借券”业务,合计利息收入970万元。

国泰基金:旗下一共有30只ETF,上半年发生过“借券”业务,合计利息收入3,185万元。

广发基金:旗下一共有22只ETF,上半年发生过“借券”业务,合计利息收入3,194万元。

银华基金:旗下一共有8只ETF,上半年发生过“借券”业务,合计利息收入85万元。

博时基金:旗下一共有9只ETF,上半年发生过“借券”业务,合计利息收入1,064万元。

今年上半年,一共有259只ETF参与了“转融通”业务,易方达“借券”利息收入最多!

如今,ETF地位日益凸显,成为中长期资金配置A股的重要工具!被比作“中国版标普500”的10只中证A500ETF,不仅早于指数发布,获批也仅花了一天时间,创下历史最快上市速度;而“国家队”中央汇金,更是借助沪深300、中证500等宽基ETF,向市场积极传递“托底”信号。

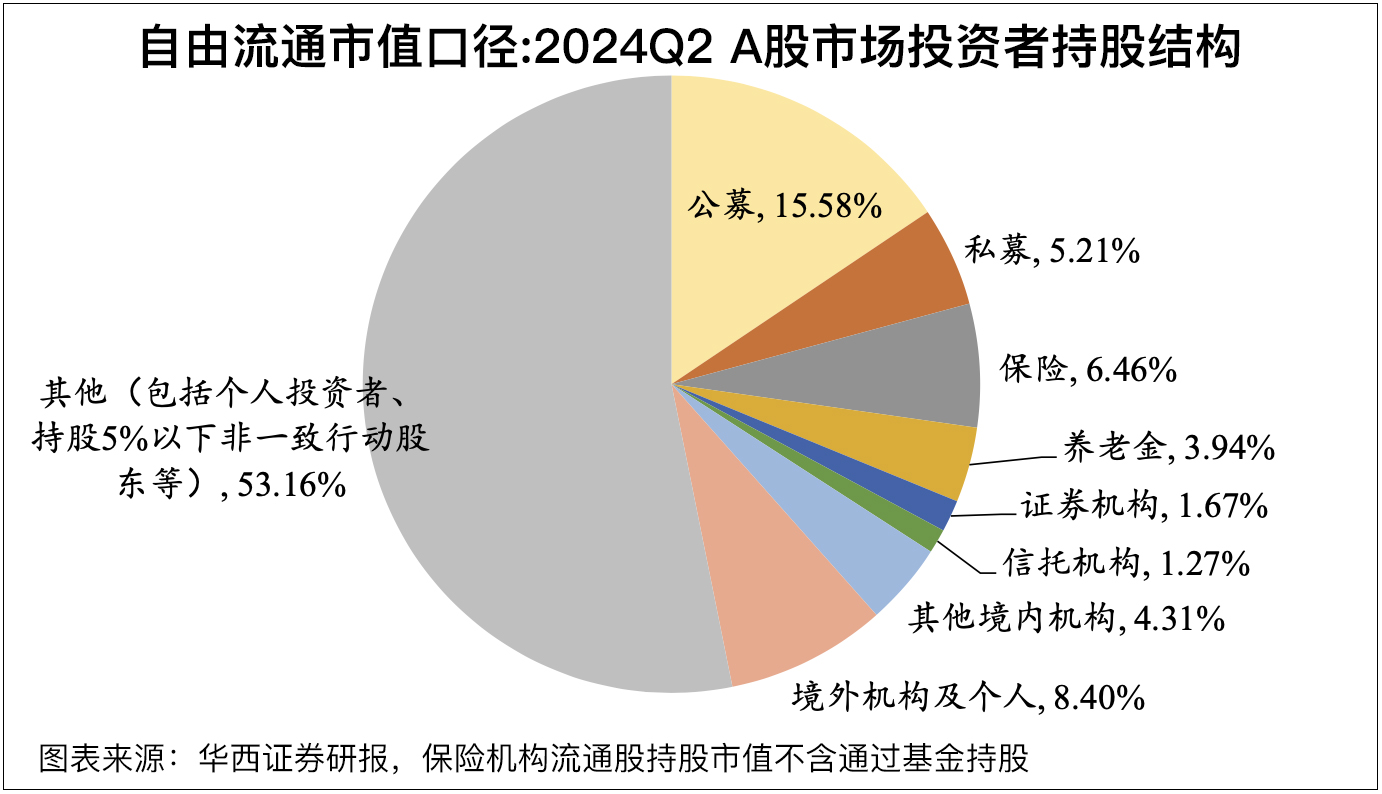

华西证券研报显示,截至2024Q2末,境内外机构A股自由流通市值合计占比46.84%。其中,公募、私募、险资、养老金、外资,分别占比15.28%、5.21%、6.46%、3.94%、8.40%,公募已成为机构资金最重要的力量。

报告还显示,公募、保险、外资,持有A股总市值环比增速分别为-4.29%、+6.66%、-3.08%。正所谓“单人不成阵、独木不成林”,脆弱的市场,需要各方共同来呵护!#李迅雷建议每年发五万亿特别国债##九月基金投资策略#

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。