《险资抄底首选?2700点机构资金加仓沪深300指基数据全解密》

根据上海证券报权威报道,8月20日多家保险机构参与了主力资金当日的“精彩表演”:8月20日,上证指数一度下挫至2653点,盘中创了两年多以来的新低,而正是在这样恐慌的日子里多家大型保险公司确认当日已加仓,加仓标的包括沪深300指数、中证500指数及金融股,每家的加仓规模有数亿元。值得注意的是险资一般看的是长期战略配置机会,一旦发现市场机会大于风险,已进入价值投资的战略配置区间,就会果断出手。那么大型险资大举买入沪深300,仅是主力资金的一日之举,还是已经长时间的系统布局,我们将通过对今年6月底以来的沪深300场内指数基金规模变化数据的分析来找出答案。

一、资金流向突变,今年7月以来机构资金逆势流入沪深300场内指基或超59亿元

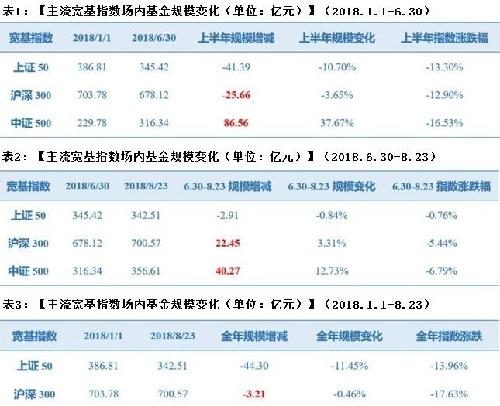

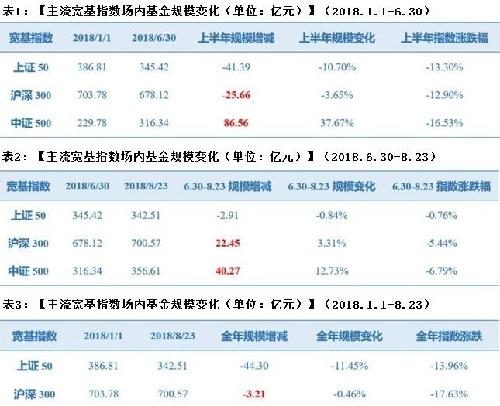

(根据文末表1显示)2018年上半年沪深300指数下跌了12.90%,所有跟踪沪深300指数的场内指数基金规模同期也缩水了25.66亿元。

今年7月以来截至8月23日,沪深300指数继续下跌了5.44%,但所有跟踪沪深300指数的场内指数基金规模却逆势增加了22.45亿元(详见文末表2),显示了沪深300作为A股“核心资产”,在经过半年多较为充分的下行调整之后重新开始获得资金追捧,资金由流出改为流入,导致相关基金的规模增长金额不到2个月快赶上之整个半年的规模缩水金额。

今年初以来截至8月23日,在沪深300指数跌幅达17.63%的情况下所有跟踪沪深300指数的场内指数基金规模合计仅减少3.21亿元,缩水已经不到0.5%,几乎回到年初的规模。(详见文末表3)

简单观察可知,考虑到近期普通中小投资人的投资欲望已达低点,跟踪沪深300指数的场内指数基金总规模7月以来超22亿元的增长应该主要是来自于各类大机构资金的积极加仓流入,上海证券报8月20日险资加仓沪深300的报道只是再次证实了这一动向。由于今年上半年沪深300场内指基的规模还在持续明显缩水,7月以来同样是这些指基规模的增长应该说明大机构资金用真金白银表达了对沪深300指数长期投资价值的某种认可。实际上,若考虑到7月以来截至8月23日沪深300指数还下跌了5.44%,按6月底沪深300场内指基678.12亿元规模计算因指数下跌带来的规模缩水应为36.89亿元,那么大机构该期间投资沪深300场内指基的资金规模可能达到了22.45+36.89=59.34亿元。

当然,正如之前对中证500指基的分析所述,从文末表1中也可以看到2018年上半年中证500指数跌幅高达16.53%,但所有跟踪中证500指数的场内指数基金规模同期却增加了86.56亿元,今年7月以来截至8月23日,中证500指数继续下跌了6.79%,同期所有跟踪中证500指数的场内指数基金规模继续增长了超过40亿元(详见文末表2),依然是规模增长最大的宽基品种,年初以来截至8月23日,在中证500指数跌幅达22.19%的情况下所有跟踪中证500指数的场内指数基金规模合计增加近127亿元(详见文末表3),大机构资金将“越跌越买”践行到了极致。

进一步来看,通常以机构为主的大资金加仓信号在ETF基金上会表现得格外明显。我们发现全市场的沪深300ETF基金规模也在下半年以来转为升势,由6月底的671.87亿份上涨至690.24亿份,这也明显显示了机构为主的主力资金对沪深300的看好。

二、外资持续加仓沪深300

今年8月份,A股在经济下行、通胀抬升和外部环境充满挑战等多重因素影响下进一步下挫,市场弥漫着恐慌气氛,8月20日上证指数一度下探至2653点,创了两年多以来的新低,但当日午后金针探底收涨1.11%,当日海外资金通过沪股通净买入A股40.09亿元,创下今年以来第二大单日净买入纪录,也是今年下半年以来单日最高纪录。同日,海外资金通过深股通净买入18.40亿元,净买入金额相比前个交易日放大了超过5倍。当天,北上资金通过沪、深股通总成交约合213亿元,净买入58.49亿元。其中,流入沪深300指数成份股的有34.56亿元,占比近6成。证监会发布的近期数据显示,今年以来,境外资金通过互联互通等渠道持续流入A股。1-7月,境外资金累计净流入A股市场1616亿元。其中,6、7两个月,境外资金净流入已达到498亿元。这显示,海外资金和国内大机构资金对沪深300的认可是高度趋同的。

三、大机构资金为何青睐沪深300?

1.蓝筹代表

众所周知,沪深300指数作为大盘蓝筹的代表,是A股近两年最佳的投资标的之一。随着A股市场“一九现象”日益加剧,未来该指数在A股中的代表性和重要性将继续提升,可以类比标普500指数在美股中的地位。

2.行业龙头

沪深300指数行业覆盖广,成分股基本都是各领域的龙头,如低估的金融股、稳健成长的白马消费股、国企改革潜在标的的国有股等,会继续受益于政策红利和经济发展。

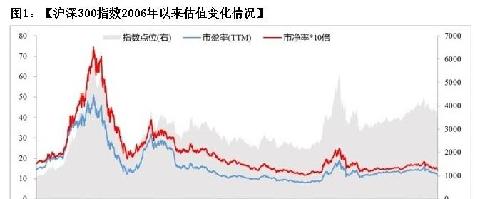

3. 估值处于历史低位,安全边际较强

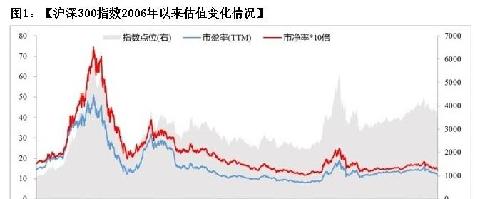

(文末图1显示),目前沪深300指数的PE和PB均处于历史低位。就大类资产配置而言,股票是目前相对其他资产(地产、债券等)最有吸引力的品种,而沪深300作为A股优秀股票的代表,目前PE11倍左右,盈利收益率(市盈率的倒数,即E/P)为9%左右,而目前十年期国债收益率为3.5%,沪深300盈利收益率已达国债利率的2倍以上。

四、结构分化!蓝筹股也要优中选优!

从前文对今年7月以来的资金流入的情况分析可知,沪深300已成为大机构资金在目前A股市场相对底部阶段配置的首选标的之一。但实际上对于普通投资者而言,指数跟踪利器ETF并不是唯一选择。对于资金量不大的我们来说,选择指数增强基金往往会更胜一筹。

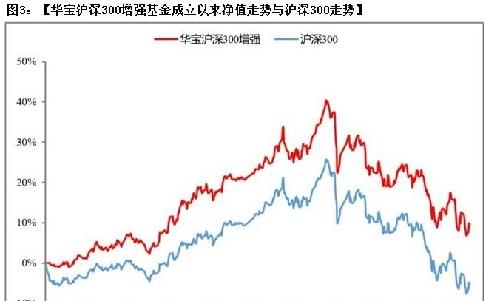

自从2002年首只指数增强基金面世以来,近年来增强基金数量显著增加,同时随着投资风格的多元化、量化等增强手段的不断创新,指数增强策略的效果从整体来看日益优异。加上A股市场有效性、成熟度逐步提升,增强效果也在逐步强化。(详见文末图2)

在探讨市场走势和指数跟踪效果时,也需要注意到结构性和非全面性!大家对这个现象应该不会陌生,这是2015年股灾以来A股的缩影。沪深300成份股多达300个,实际上也有相当的分化,尤其是在今年,分化更为严重,一些医药、消费类成份股品种创出新高的同时,其他业绩不达预期的标的有的跌幅却超过20%。所以说如果通过一些成熟的量化和基本面筛选,在紧密跟踪沪深300指数业绩走势基础上,还是有望获得相比指数较为可观的超额收益。

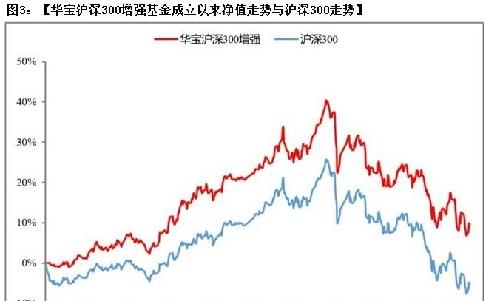

以华宝沪深300增强(003876.OF)为例,截至2018年8月23日,该基金自2016年底成立以来,通过多元化增强策略的成功运作,相对于沪深300指数就已经获得了14.04%的超额收益!(详见文末图3)

从量化增强策略上看,华宝沪深300增强策略历经六年实盘检验,以多因子选股策略为核心,辅以行业配置、事件驱动策略。华宝量化团队从2006年开始研究并跟踪指数增强策略,集聚了团队的智慧和长期的研究积累;该策略从2011年量化对冲专户开始实际运行,历经六年多实盘检验,策略日臻成熟完善。

华宝基金量化投资部目前由8位投研人员构成,团队量化经验丰富,平均从业经历超过8年,截至2018年6月底共管理公募和专户产品合计24只,管理规模逾84亿元。2016年6月荣获第一财经和华宝证券联合主办的2016中国量化对冲基金“华量奖”(公募量化先锋)。

华宝沪深300增强基金经理徐林明是现任华宝基金量化投资部总经理、助理投资总监,也是华宝量化对冲基金、华宝事件驱动基金及华宝沪深300增强基金的基金经理。其管理的华宝量化对冲基金曾获评“2016年度绝对收益明星基金”(证券时报)。徐林明先生有超过15年的从业经历,长期从事主动量化策略研究和量化投资工作,在择时、行业配置和选股领域均有深入的思考和研究;总体负责量化业务的投资运作和模型开发。

目前的市场虽然弱势,但“行至水穷处”往往就是“坐看云起时”,看好蓝筹、认准行业龙头未来表现的朋友,沪深300有关的基金现在可以关注起来了,尤其是增强品种,比如文中提到的华宝沪深300增强(003876.OF),都是值得考量的选择。

最后再温馨提示一下哟:现在,通过天天基金网购买华宝沪深300增强基金(003876)可享超棒的1折申购费率优惠哦!

一、资金流向突变,今年7月以来机构资金逆势流入沪深300场内指基或超59亿元

(根据文末表1显示)2018年上半年沪深300指数下跌了12.90%,所有跟踪沪深300指数的场内指数基金规模同期也缩水了25.66亿元。

今年7月以来截至8月23日,沪深300指数继续下跌了5.44%,但所有跟踪沪深300指数的场内指数基金规模却逆势增加了22.45亿元(详见文末表2),显示了沪深300作为A股“核心资产”,在经过半年多较为充分的下行调整之后重新开始获得资金追捧,资金由流出改为流入,导致相关基金的规模增长金额不到2个月快赶上之整个半年的规模缩水金额。

今年初以来截至8月23日,在沪深300指数跌幅达17.63%的情况下所有跟踪沪深300指数的场内指数基金规模合计仅减少3.21亿元,缩水已经不到0.5%,几乎回到年初的规模。(详见文末表3)

简单观察可知,考虑到近期普通中小投资人的投资欲望已达低点,跟踪沪深300指数的场内指数基金总规模7月以来超22亿元的增长应该主要是来自于各类大机构资金的积极加仓流入,上海证券报8月20日险资加仓沪深300的报道只是再次证实了这一动向。由于今年上半年沪深300场内指基的规模还在持续明显缩水,7月以来同样是这些指基规模的增长应该说明大机构资金用真金白银表达了对沪深300指数长期投资价值的某种认可。实际上,若考虑到7月以来截至8月23日沪深300指数还下跌了5.44%,按6月底沪深300场内指基678.12亿元规模计算因指数下跌带来的规模缩水应为36.89亿元,那么大机构该期间投资沪深300场内指基的资金规模可能达到了22.45+36.89=59.34亿元。

当然,正如之前对中证500指基的分析所述,从文末表1中也可以看到2018年上半年中证500指数跌幅高达16.53%,但所有跟踪中证500指数的场内指数基金规模同期却增加了86.56亿元,今年7月以来截至8月23日,中证500指数继续下跌了6.79%,同期所有跟踪中证500指数的场内指数基金规模继续增长了超过40亿元(详见文末表2),依然是规模增长最大的宽基品种,年初以来截至8月23日,在中证500指数跌幅达22.19%的情况下所有跟踪中证500指数的场内指数基金规模合计增加近127亿元(详见文末表3),大机构资金将“越跌越买”践行到了极致。

进一步来看,通常以机构为主的大资金加仓信号在ETF基金上会表现得格外明显。我们发现全市场的沪深300ETF基金规模也在下半年以来转为升势,由6月底的671.87亿份上涨至690.24亿份,这也明显显示了机构为主的主力资金对沪深300的看好。

二、外资持续加仓沪深300

今年8月份,A股在经济下行、通胀抬升和外部环境充满挑战等多重因素影响下进一步下挫,市场弥漫着恐慌气氛,8月20日上证指数一度下探至2653点,创了两年多以来的新低,但当日午后金针探底收涨1.11%,当日海外资金通过沪股通净买入A股40.09亿元,创下今年以来第二大单日净买入纪录,也是今年下半年以来单日最高纪录。同日,海外资金通过深股通净买入18.40亿元,净买入金额相比前个交易日放大了超过5倍。当天,北上资金通过沪、深股通总成交约合213亿元,净买入58.49亿元。其中,流入沪深300指数成份股的有34.56亿元,占比近6成。证监会发布的近期数据显示,今年以来,境外资金通过互联互通等渠道持续流入A股。1-7月,境外资金累计净流入A股市场1616亿元。其中,6、7两个月,境外资金净流入已达到498亿元。这显示,海外资金和国内大机构资金对沪深300的认可是高度趋同的。

三、大机构资金为何青睐沪深300?

1.蓝筹代表

众所周知,沪深300指数作为大盘蓝筹的代表,是A股近两年最佳的投资标的之一。随着A股市场“一九现象”日益加剧,未来该指数在A股中的代表性和重要性将继续提升,可以类比标普500指数在美股中的地位。

2.行业龙头

沪深300指数行业覆盖广,成分股基本都是各领域的龙头,如低估的金融股、稳健成长的白马消费股、国企改革潜在标的的国有股等,会继续受益于政策红利和经济发展。

3. 估值处于历史低位,安全边际较强

(文末图1显示),目前沪深300指数的PE和PB均处于历史低位。就大类资产配置而言,股票是目前相对其他资产(地产、债券等)最有吸引力的品种,而沪深300作为A股优秀股票的代表,目前PE11倍左右,盈利收益率(市盈率的倒数,即E/P)为9%左右,而目前十年期国债收益率为3.5%,沪深300盈利收益率已达国债利率的2倍以上。

四、结构分化!蓝筹股也要优中选优!

从前文对今年7月以来的资金流入的情况分析可知,沪深300已成为大机构资金在目前A股市场相对底部阶段配置的首选标的之一。但实际上对于普通投资者而言,指数跟踪利器ETF并不是唯一选择。对于资金量不大的我们来说,选择指数增强基金往往会更胜一筹。

自从2002年首只指数增强基金面世以来,近年来增强基金数量显著增加,同时随着投资风格的多元化、量化等增强手段的不断创新,指数增强策略的效果从整体来看日益优异。加上A股市场有效性、成熟度逐步提升,增强效果也在逐步强化。(详见文末图2)

在探讨市场走势和指数跟踪效果时,也需要注意到结构性和非全面性!大家对这个现象应该不会陌生,这是2015年股灾以来A股的缩影。沪深300成份股多达300个,实际上也有相当的分化,尤其是在今年,分化更为严重,一些医药、消费类成份股品种创出新高的同时,其他业绩不达预期的标的有的跌幅却超过20%。所以说如果通过一些成熟的量化和基本面筛选,在紧密跟踪沪深300指数业绩走势基础上,还是有望获得相比指数较为可观的超额收益。

以华宝沪深300增强(003876.OF)为例,截至2018年8月23日,该基金自2016年底成立以来,通过多元化增强策略的成功运作,相对于沪深300指数就已经获得了14.04%的超额收益!(详见文末图3)

从量化增强策略上看,华宝沪深300增强策略历经六年实盘检验,以多因子选股策略为核心,辅以行业配置、事件驱动策略。华宝量化团队从2006年开始研究并跟踪指数增强策略,集聚了团队的智慧和长期的研究积累;该策略从2011年量化对冲专户开始实际运行,历经六年多实盘检验,策略日臻成熟完善。

华宝基金量化投资部目前由8位投研人员构成,团队量化经验丰富,平均从业经历超过8年,截至2018年6月底共管理公募和专户产品合计24只,管理规模逾84亿元。2016年6月荣获第一财经和华宝证券联合主办的2016中国量化对冲基金“华量奖”(公募量化先锋)。

华宝沪深300增强基金经理徐林明是现任华宝基金量化投资部总经理、助理投资总监,也是华宝量化对冲基金、华宝事件驱动基金及华宝沪深300增强基金的基金经理。其管理的华宝量化对冲基金曾获评“2016年度绝对收益明星基金”(证券时报)。徐林明先生有超过15年的从业经历,长期从事主动量化策略研究和量化投资工作,在择时、行业配置和选股领域均有深入的思考和研究;总体负责量化业务的投资运作和模型开发。

目前的市场虽然弱势,但“行至水穷处”往往就是“坐看云起时”,看好蓝筹、认准行业龙头未来表现的朋友,沪深300有关的基金现在可以关注起来了,尤其是增强品种,比如文中提到的华宝沪深300增强(003876.OF),都是值得考量的选择。

最后再温馨提示一下哟:现在,通过天天基金网购买华宝沪深300增强基金(003876)可享超棒的1折申购费率优惠哦!

郑重声明:用户在社区发表的所有信息将由本网站记录保存,仅代表作者个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

评论该主题

帖子不见了!怎么办?作者:您目前是匿名发表 登录 | 5秒注册 作者:,欢迎留言 退出发表新主题

温馨提示: 1.根据《证券法》规定,禁止编造、传播虚假信息或者误导性信息,扰乱证券市场;2.用户在本社区发表的所有资料、言论等仅代表个人观点,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决定证券投资并承担相应风险。《东方财富社区管理规定》