网上流传的一个段子是:“等我股票回本了,就跟你离婚。”他淡淡地说。

听完后,她的心里暖暖的,她想,这大概是最海枯石烂的承诺。

---2016年度最佳微小说候选文章。

这个段子每次在股市下跌的时候都会拿来逗乐,但实际上想想,这其实不是个段子,而是我们投资上的真实写照,就是舍不得止损。

我今天想起来这个段子,就恰恰因为我也有这个问题;

之所以这样做,是因为账户太多,管理起来太麻烦了,无谓的消耗很多时间和精力,而另一个银行账户属于孤立账户,在管理上总是遗忘。

但我犹豫了一下,或者之前很久就犹豫了:现在转出会有手续损失吧,放着其实也行。

可是跟账户被遗忘对比,损失太小了,这个止损是值得的。

同样的事情,还发生在我们日常的基金和个股投资上,

比如当初投资某支基金或者个股,看重的是行业和公司的基本面持续向上,

而在随后的投资上,基本面的发展并不向预期的那样发展,反而变得不好了,但价格已经跌了好的,卖了就会亏损。

这个时候,很多人忘记或者不愿意止损卖出,好像不卖出就不会亏损一样,把买入卖出原则要一致都给忘记了,

最后的结果往往非常不好,绝大部分都是在最后的煎熬中忍不住割肉,比起一开始就认错损失了很多金钱,也浪费了大把的时间和机会。

解决这个问题的办法其实也不难,但真的很少人能做到,最主要的是心理层面的问题,

绝大部分朋友觉得只要不卖,就是浮亏,早晚涨回来,可实际情况就跟上面说的一样,熬不住,数月或者几年后最后还是割肉了。

还有一个深层次的原因,那就是买入的时候就没考虑风险的问题,万一碰到回撤怎么办?

这些都没有考虑,我把我的思考分享出来,总的来说,做到以下几点,即便遇到大的回撤,也可以从容应对:

1、不做个股投资,尽量投资基金,最好是指数型基金。

对于绝大部分投资者来说,个股投资并不适合大家,

截止到2021年6月30日,个股投资收益的中位数是-4%,而沪深300的涨幅是2.48%;

而且个股基本面研究的难度很大,不是大家相信的这么简单,就说科技,

我从2019年开始重仓科技以来,面临的最大问题就是个股选择很难,选来选去不是看不懂,就是拿不住,最后还没跑赢重仓的新能车指数基金。

关于基金的数量,如果说以前我们没得选,现在简直不要太丰富,

截止到2021年7月5日全市场总共有8111支基金,其中1146支指数基金,ETF达到了507支,

可说,只要是能想到的投资机会,不管是行业类的,还是风格类的,亦或者是债券、短融等等,都应有尽有。

所以,拥抱基金投资是当下最好的时代,也是最好的选择。

2、选择最具成长性的行基金,搭配最具成长性的宽基。

在实际的投资中,我们会面临很多选择,

一个是成长性行业,但普遍较贵,

另一个价值风格,很便宜但成长性没有;

这里会涉及到具体的投资节奏的问题,暂且不表,我还是上两个最有代表性的对比图吧。

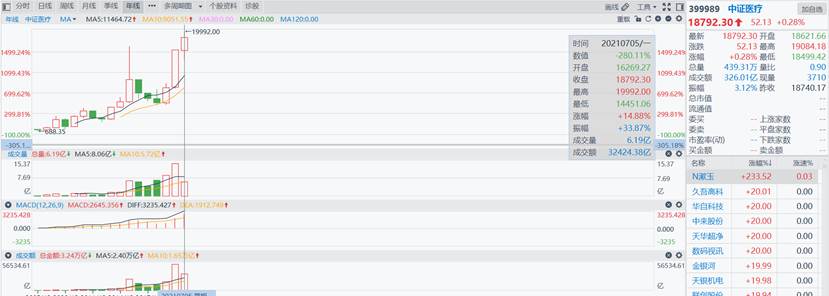

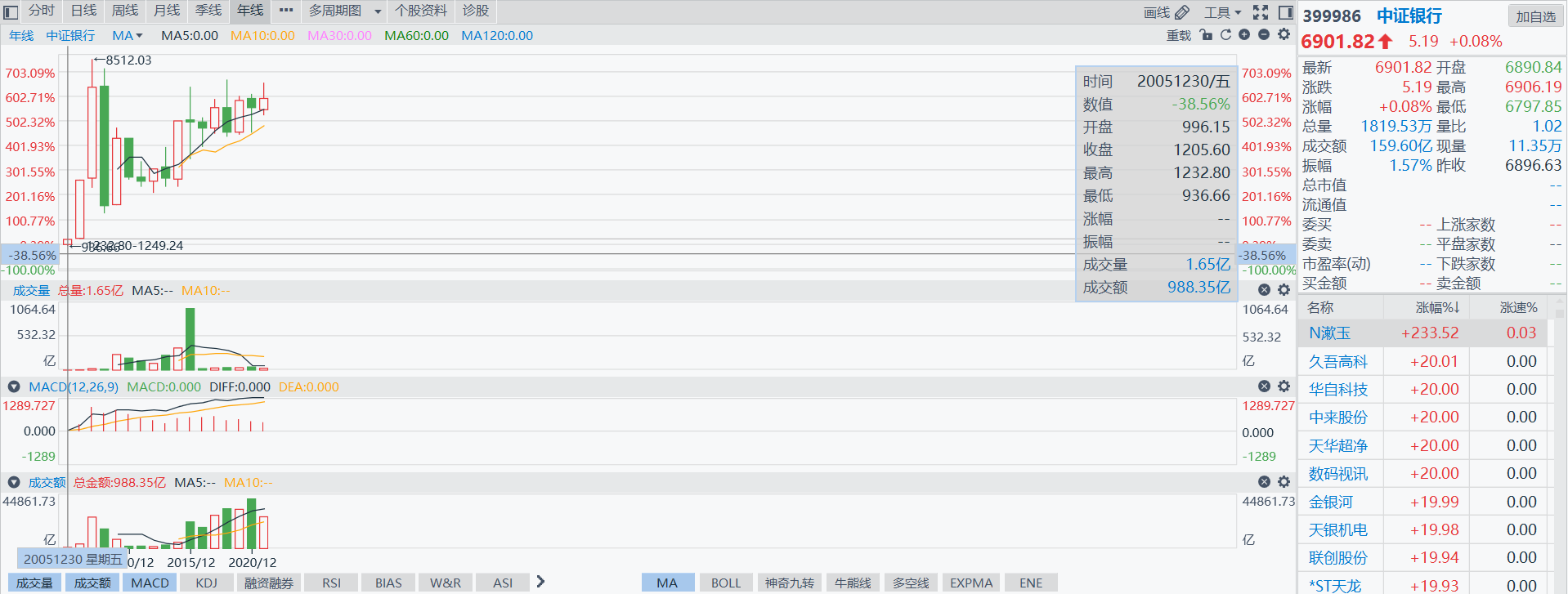

第一张图是中证医疗指数,第二张是中证银行指数,

第一张图是中证医疗指数,第二张是中证银行指数,

两个指数都发布于2004年12月31日,截止到2021年7月5日,中证医疗收在18792点,而中证银行收在6901点,

前者是后者的2.72倍,从图形上看,任何时候介入中国医疗都没有致命的错误,总会新高。

当然,如果价值风格跌到极致了,出现了明显的翻转信号,还是可以适当配置避险的。

3、利用自己定投的优势,不要把它视为劣势。

很多朋友总是觉得一把梭哈比较爽,好像每次都能买到底部,卖在顶部一样,可实际上大家根本做不到;

与之对应的,很多人把定投当做一种劣势,这是完全颠倒了哇,定投是散户具备的巨大优势,是对比大资金和趋势资金不可比拟的优势,这种优势主要来自于3个方面。

第一,散户本身的闲钱就是持续定期流入的,

而大资金和趋势资金的钱不具有持续,往往行情好的时候,资金越来越多,行情不好的时候资金大量兑现,

直接结果就是追涨杀跌,而散户定投就不会这样。

这就是第二个优势,由于持续的定投,

当市场处在低位的时候,大资金和趋势资金不敢买,

而散户还可以按照纪律去定投,平摊风险,增加收益。

第三个,在确保闲钱的前提下,不着急做利润了解和止损,

反而比波段操作收益更高更省心。

4、大的顶部和大的底部都会有明确的信号,真出现后,也要撤退。

我从2007年入市以来,也快有14年了,从我经历的2轮牛熊来看,每一次的历史顶部和历史的底部,都有明确的政策信号,大致有这么几点,

1、全市场泡沫化,2007年的6124点,光指数就涨了6倍多,2015年的5178,指数上涨2.8倍,满市场都没有便宜货。

2、绝对高位出现重大政策变化,比较深刻的是2015年5、6月市场开始严查配资和杠杆资金。