引言:行稳才能致远!介绍10位价值成长风格投资老将

182.28亿元!阿里反垄断处罚靴子最终落地,昨日港股阿里巴巴-SW收盘大涨6.51%,隔夜中概股阿里巴巴(BABA)同样触底大涨9.27%。与股价靓丽表现形成对比的,却是不少股票被套牢投资者的由衷感慨:在时代大环境巨变面前,所谓的护城河未必真有那么强。

没有企业的时代,只有时代的企业。如果夸大地将时代红利和行业红利归因于公司的个体价值,那么很可能会在巅峰过后遭受较大的投资损失。

目前,市场指数大概率会继续震荡寻底。在普遍缺乏赚钱效应的背景下,司令自己比较偏向构建相对稳健的基金配置策略,权益基金重归基金经理的选股能力,有道是:行稳才能致远。

主动型基金经理的投资风格大致可以分成5种,价值、成长、价值成长、均衡、中观配置。司令在3月31日介绍了8位价值风格选手,在4月7日介绍了10位成长风格选手,今天就来介绍“第三弹”——价值成长风格投资老将。他们既注重股息率、净资产、自由现金流等基本面指标,同时也注重营收增速、净利润增长率、净资产收益率等指标。

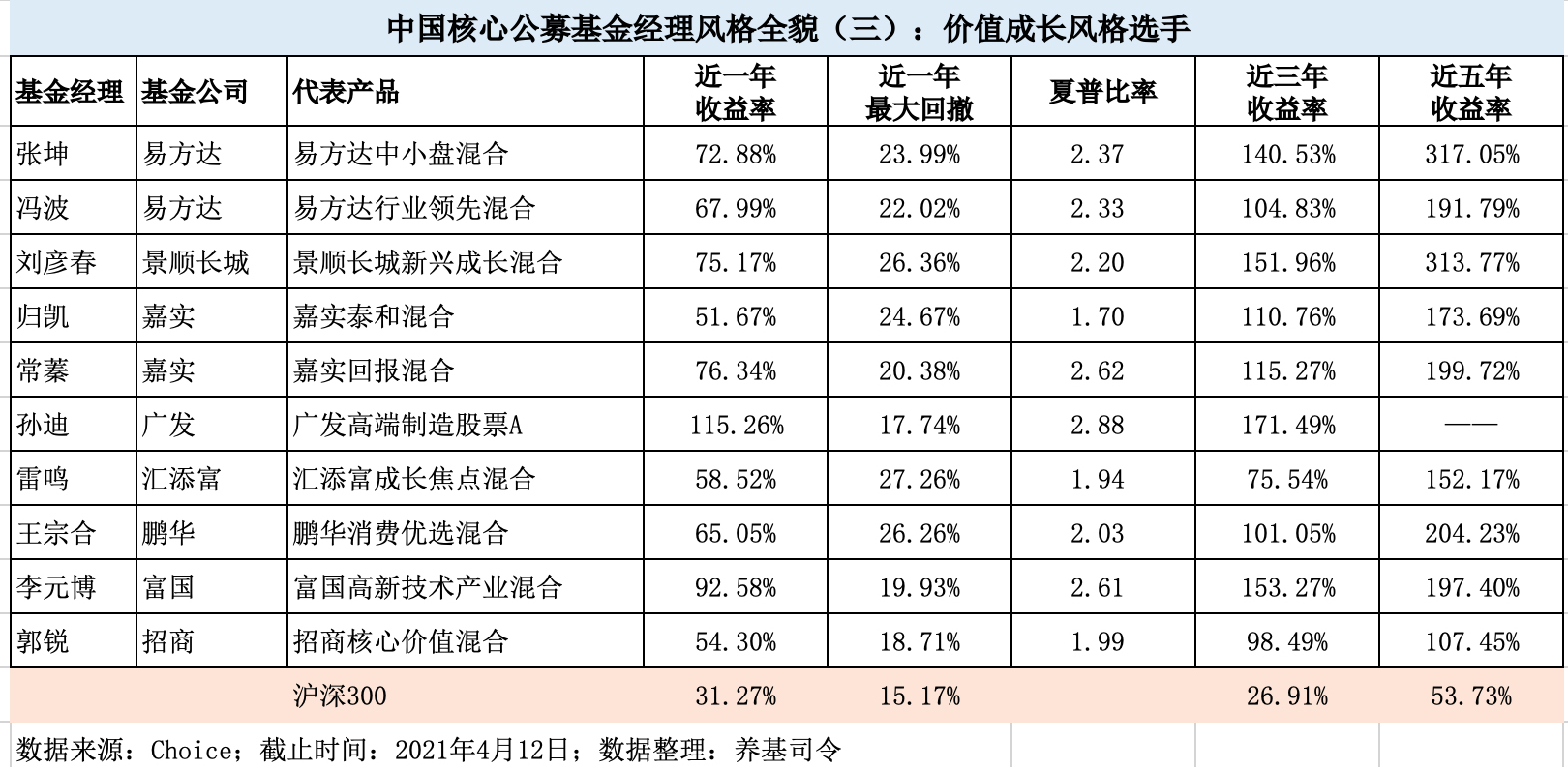

照例还是先放上一张价值成长风格选手“全家福”,分别是:易方达张坤、易方达冯波、景顺长城刘彦春、嘉实归凯、嘉实常蓁、广发孙迪、汇添富雷鸣、鹏华王宗合、富国李元博、招商郭锐。以下数据来源:Choice,截止时间:2021年4月12日。如有多类份额,均以A类为例。

代表作品:易方达中小盘混合,从2012年9月28日起管理至今,近一年收益率72.88%,最大回撤23.99%,夏普比率2.37。近三年收益率140.53%,近五年收益率317.05%。偏好消费行业,以2020Q4持仓为例,前十大重仓股依次是:贵州茅台、洋河股份、泸州老窖、五粮液、通策医疗、美年健康、苏泊尔、上海机场、宇通客车、天坛生物。

2、易方达基金冯波

代表作品:易方达行业领先混合,从2010年12月31日起独立管理至今,近一年收益率67.99%,最大回撤22.02%,夏普比率2.33。近三年收益率104.83%,近五年收益率191.79%。行业配置较为均衡,以2020Q4持仓为例,前十大重仓股依次是:隆基股份、美的集团、五粮液、泸州老窖、贵州茅台、招商银行、TCL科技、亿联网络、青岛啤酒、长春高新。

3、景顺长城刘彦春

代表作品:景顺长城新兴成长混合,从2016年1月27日起管理至今,近一年收益率75.17%,最大回撤26.36%,夏普比率2.20。近三年收益率151.96%,近五年收益率313.77%。同样偏好消费行业,以2020Q4持仓为例,前十大重仓股依次是:中国中免、泸州老窖、贵州茅台、五粮液、恒瑞医疗、晨光文具、海大集团、古井贡酒、美的集团。

4、嘉实基金归凯

代表作品:嘉实泰和混合,从2016年3月10日起管理至今,近一年收益率51.67%,最大回撤24.67%,夏普比率1.70。近三年收益率110.76%,近五年收益率173.69%。偏好新兴行业,以2020Q4持仓为例,前十大重仓股依次是:汇川技术、华测检测、贵州茅台、通策医疗、迈瑞医疗、广联达、国瓷材料、中科创达、恒生电子、立讯精密。

5、嘉实基金常蓁

代表作品:嘉实回报混合,从2015年3月12日起管理至今,近一年收益率76.34%,最大回撤20.38%,夏普比率2.62。近三年收益率115.27%,近五年收益率199.72%。偏好消费行业,以2020Q4持仓为例,前十大重仓股依次是:五粮液、山西汾酒、贵州茅台、星宇股份、宁德时代、泸州老窖、中国中免、今世缘、爱尔眼科、海大集团。

6、广发基金孙迪

代表作品:广发高端制造股票A,从2019年4月11日起管理至今,近一年收益率115.26%,最大回撤17.74%,夏普比率2.88,近三年收益率171.49%。行业配置较为均衡,以2020Q4持仓为例,前十大重仓股依次是:桐昆股份、荣盛石化、锦浪科技、平安银行、杰瑞股份、中国神华、中国平安、美的集团、京东方A、中国建筑。

7、汇添富基金雷鸣

代表作品:汇添富成长焦点混合,从2014年4月8日起独立管理至今,近一年收益率58.52%,最大回撤27.26%,夏普比率1.94。近三年收益率75.54%,近五年收益率152.17%。偏好消费行业,以2020Q4持仓为例,前十大重仓股依次是:贵州茅台、五粮液、中国中免、迈瑞医疗、宋城演艺、百润股份、南极电商、阳光电源、金山办公、安井食品。

8、鹏华基金王宗合

代表作品:鹏华消费优选混合,从2010年12月28日起管理至今,近一年收益率65.05%,最大回撤26.26%,夏普比率2.03。近三年收益率101.05%,近五年收益率204.23%。同样偏好消费行业,以2020Q4持仓为例,前十大重仓股依次是:山西汾酒、贵州茅台、爱尔眼科、五粮液、古井贡酒、长春高新、贝达药业、泸州老窖、凯莱英、广联达。

9、富国基金李元博

代表作品:富国高新技术产业混合,从2015年11月23日起管理至今,近一年收益率92.58%,最大回撤19.93%,夏普比率2.61。近三年收益率153.27%,近五年收益率197.40%。行业配置较为均衡,以2020Q4持仓为例,前十大重仓股依次是:分众传媒、华鲁恒升、东方财富、风华高科、大族激光、驰宏锌锗、紫金矿业、荣盛石化、万华化学、弘亚数控。

10、招商基金郭锐

代表作品:招商核心价值混合,从2015年2月28日起独立管理至今,近一年收益率54.30%,最大回撤18.71%,夏普比率1.99。近三年收益率98.49%,近五年收益率107.45%。行业配置同样较为均衡,以2020Q4持仓为例,前十大重仓股依次是:东方雨虹、泰格医药、宁德时代、健帆生物、浙江鼎力、中国巨石、赣锋锂业、大参林、华泰证券、新和成。

从以上10位价值成长风格选手的行业配置不难看出,消费行业尤其是白酒等必需消费,龙头股兼具价值和成长,受到不少此类风格基金经理的喜爱。那么,此轮调整后是否能够重新迈入上涨通道,还是说基金经理已经大幅调整仓位?等到月底季报公布时就会揭晓。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~