【指数估值定投】:策略(二十八)

【买指数、算估值、做定投】

上文链接:http://guba.eastmoney.com/news,of050025,882288689.html

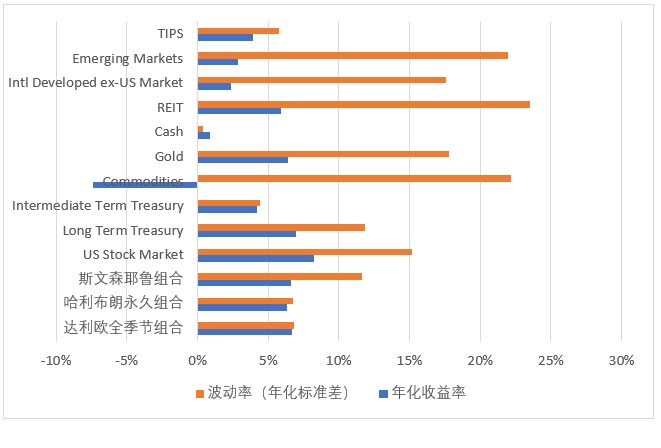

为了更好地体现出资产配置的作用,我们再来看看构建上述三个组合(即:达利欧全季节组合,哈利布朗永久组合,斯文森耶鲁组合)所选择的单项资产的收益和风险情况。

单项资产分析

备注:

1. 测算时间段:Jan 2007 - Sep 2019,这个时间段包含了一轮完整的牛熊市。

2. 以月收益率数据为计算基础,再平衡周期为一年一次。

从收益来看,最高的自然是美国全市场股票指数了,年化收益达到了 8.21%。

从波动率来看,最低的则是现金,也就是后续测算风险收益比指标的无风险基准利率(即美国一个月的国库券,1-month Treasury Bills),年化标准差为 0.39%。

从最大回撤来看,最低的自然也是现金(美国一个月的国库券),因为回撤为 0 。

从夏普比率和索提诺比率来看,最大的均为美国中期债券,分别达到了 0.76、1.40。

不过,在这张图上,最希望大家看的还是最后一列,即每一类资产与美国全市场股票指数的相关性,因为相关性越低(比如 0.5以下),最好是为负数,则将这些资产组合在一起的效果越好。那么,我们就来看看这些单项资产与其构建的组合在收益、波动率、最大回撤指标上的对比情况,再次感受下为什么 “资产配置是投资界唯一的免费午餐”。

组合与单项资产的比较分析

可以看出,三个组合在年化收益方面排在大多数单项资产前面,但在波动率和最大回撤方面却排在大多数单项资产的后面,这就是资产配置组合优势的最直观体现。以达利欧全季节组合为例,年化收益高于10类单项资产中的 8类,波动率则低于10类单项资产中的 7类,最大回撤也低于10类单项资产中的 8类。

既然资产配置组合的效果这么好,我们一般该怎么投呢?其实与投资单只指数基金一样,对于普通投资者来说,要么是一次性投资,要么是分期定投。而事实上,对于工薪阶层来讲,因为有每月的现金流,所以定投是更加符合实际的一种方法,并且事实上也是分散投资风险的一种合理方法。

幸好,这个回测网站(链接:https://www.portfoliovisualizer.com/)也提供了这个选择参数,可以加入定投的回测,并且定投周期可以选择年、季度、月,有兴趣的朋友可以自己做一下。其实之前也写过一篇文章,测算不同定投周期对单个指数或指数基金长期收益率的影响,结论是影响很小,且时间越长影响越小,因此,选择定投周期更多的是与每个人的个性相符比较好,性子急的人可以选择周定投、性子慢的可以选择月定投、甚至是季度定投就好。后续也会分析下资产配置组合中加入定投后的效果,敬请期待。

#指数基金#