【指数估值定投】:策略(二十七)

【买指数、算估值、做定投】

做完了全季节组合中所需要的三类资产、五只指数基金的比较和选择后,尤其是初选了五只指数基金,发现相关性的确很低,甚至出现了很多相关性为负的数据,那么分散化程度自然很好,按照达利欧的理论,必然能大大降低组合的波动性,提高单位风险的获利能力。可见:全季节组合中黄金、商品基金 续——以iShares、SPDR、Invesco产品 ,http://guba.eastmoney.com/news,of002611,881557036.html。

所以,我们肯定很想看看真的按照这个策略配置的话,效果如何?收益和风险情况会怎样?由于希望选择的每类资产跟踪的美国指数全收益数据没有找到,但是直接发现了一个网站:https://www.portfoliovisualizer.com. 上面有现成的每一类资产的全收益数据(或者是指数的数据,或者是指数基金的数据),并且只需要选择一些策略配置的参数(比如起始日、终止日、每类资产的比例、再平衡周期等),就可以输出完整的回测结果,非常的方便。

那么,我们就根据这个网站的数据和方法来进行回测:

备注:

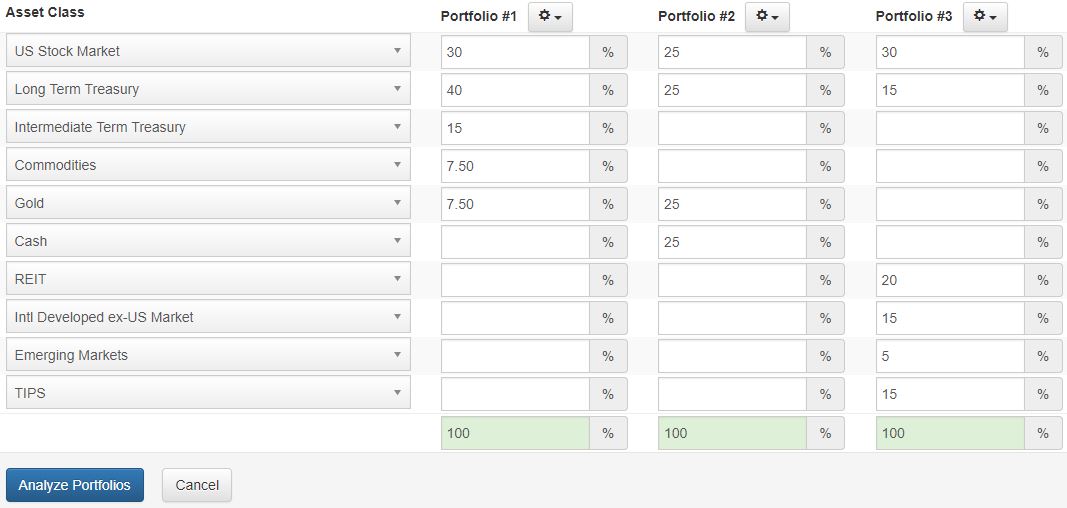

1. portflio1,2,3 分别为达利欧全季节组合,哈利布朗永久组合,斯文森耶鲁组合。

2. 测算时间段:Jan 2007 - Sep 2019,这个时间段包含了一轮完整的牛熊市。因为商品基金的数据最早仅有 2007年 1月的数据,后面也会进行微调,以回测更久时间段的数据。

3. 以月收益率数据为计算基础,再平衡周期为一年一次。

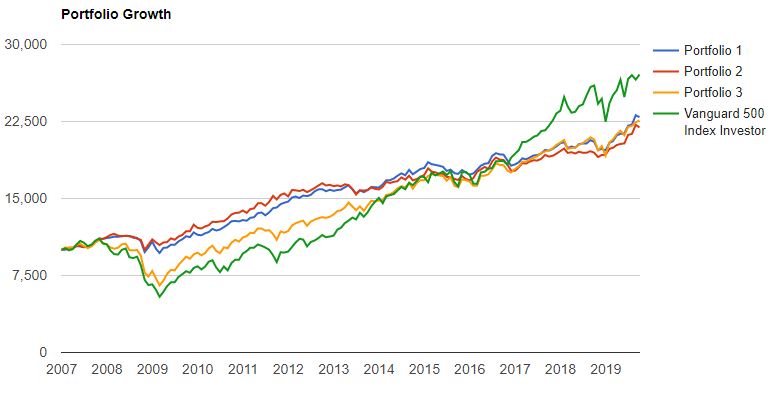

从收益率来看,全季节组合最高,但其实三个组合之间的差距很小,可惜的是都没有跑过基准 Vanguard 标普500指数基金,这是因为尽管经历了2008年的金融危机,但这近13年来,美国的股票资产整体还是一路高歌,取得了非常高的收益,这也符合长期来看,股票资产是收益最高的资产的判断。但是,全季节组合和永久组合在波动率和最大回撤等风险指标上则是远远好于基准的,这与之前做国内简化全天候策略和永久策略的结论也是一致的,可见:国内简化全天候组合长期收益率回测(续 )——资产配置系列6,http://guba.eastmoney.com/news,of110020,857167528.html。

以全季节组合为例,近13年来,波动率是 6.85%,比基准 14.70%下降了一半,最大回撤为 -14.75%,比基准 -50.97%下降了 2/3。再看每年的收益率,对于普通投资者,最有意义的就是看收益最差的年收益率数据,全季节组合是 -3.66%,而基准是 -37.02%,这是我们安全渡过最艰难时光的最好保证。

最后就是承担单位风险获取的收益了,全季节组合的夏普比率和索提诺比例分别是 0.86、1.29,均为 基准的 1.6倍左右。相比较而言,永久组合在风险指标和风险收益比指标方面的表现也非常的出色;而耶鲁组合反而表现很一般,基本与基准的各项指标都接近,而这与 @新全球资产配置 回测的40多年的数据结果是不一致的。

他的回测结果是斯文森的耶鲁组合的收益率较基准仅低了一点,风险指标和风险收益比指标也是较基准有一定改善的。可自行搜索:“跨越半个世纪的资产配置量化研究,少踩坑,多赚钱”, 两者出现差别的主要原因还是时间段的不同,起始点和终止点都不同,后续也会对组合的相关资产进行微调,以延长回测的期限,来看看耶鲁组合的优势是否能更好地表现出来。

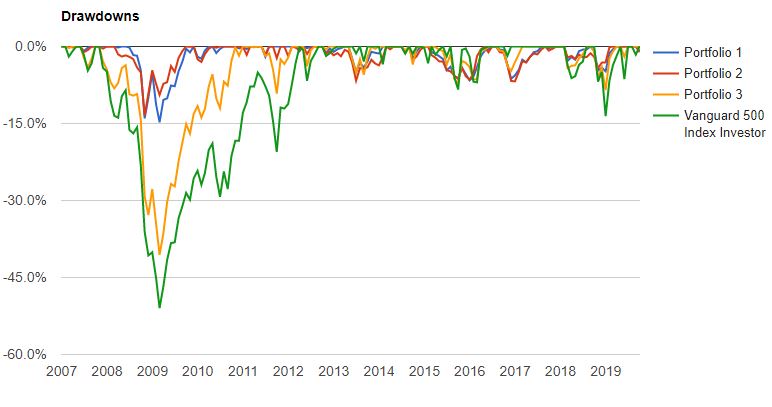

组合走势图和最大回撤图

光看冷冰冰的数字可能无法真切感受回测的魅力,图表就更有视觉冲击力,所以我们来看两张图:

第一张是组合的净值走势图,可以看出,全季节组合(portfolio 1)和永久组合(portfolio 2)的走势明显较耶鲁组合(portfolio 3)和基准更加地平稳,这两个组合的优势就是在2008-2009年的金融危机时期,下跌幅度非常小;缺点就是在后续的上涨中没有那么强势,尤其在2016年以后,被基准以大刀阔斧之势超越了。

但从长期投资的角度来讲,只有在遇到下跌时扛得住,不出局,才能享受到后面的涨幅;也只有在大涨的过程中收得住,不卖出,才能享受长期的上涨,所以,一个组合有较低的波动率和较低的最大回撤才是有意义和价值的。

那么,究竟投资者能够经受得住多大的内心波动才能不出局呢,第二张最大回撤的图就为我们形象地展示了投资者内心要面对的巨大压力。这张如同心电图一样的图表,描绘了在每一次净值下跌的时期,投资者在持有不同组合的情况下,需要承受的回撤幅度,其实也可以形象地理解为内心承受的压力大小,回撤幅度越大,自然心理压力越大。

所以,看看那最炸眼的 2008-2009年金融危机的那段时间,持有基准的投资者,要承受的是那个大大的谷底,可能大多数都已经崩溃了。而持有全季节组合和永久组合的投资者,要承受的仅是小幅的下行,内心可能只有会很小的波澜,这种效果也是资产配置组合最大的魅力所在,恰如太极拳一样能化解外界的强大冲击。试问,如图表所示,持有一个资产配置组合,长期面对平稳且较低的波动率和最大回撤幅度,坚持是否变得容易得多了?!

未完待续

#指数基金#

相关话题:#指数基金#