我最初的思考是《如何与自己选择的基金经理和平“共处”》,后来感觉仅仅和平共处还不够,应该达到和睦共处的地步,我们与自己选定的基金经理才能长相守,我们的投资才具有最大的确定性(因为只有长期维度股市才是螺旋向上的),也才能够真正赚到钱。

基金经理的“画线”能力不可持续

当我们买入一只基金后,潜意识里总是希望它新高不断,即使回撤,幅度不要大,时间也不能长。我们希望自己买入的基金,其净值曲线像画出来一样的斜斜向上,不但平滑、角度还要漂亮。

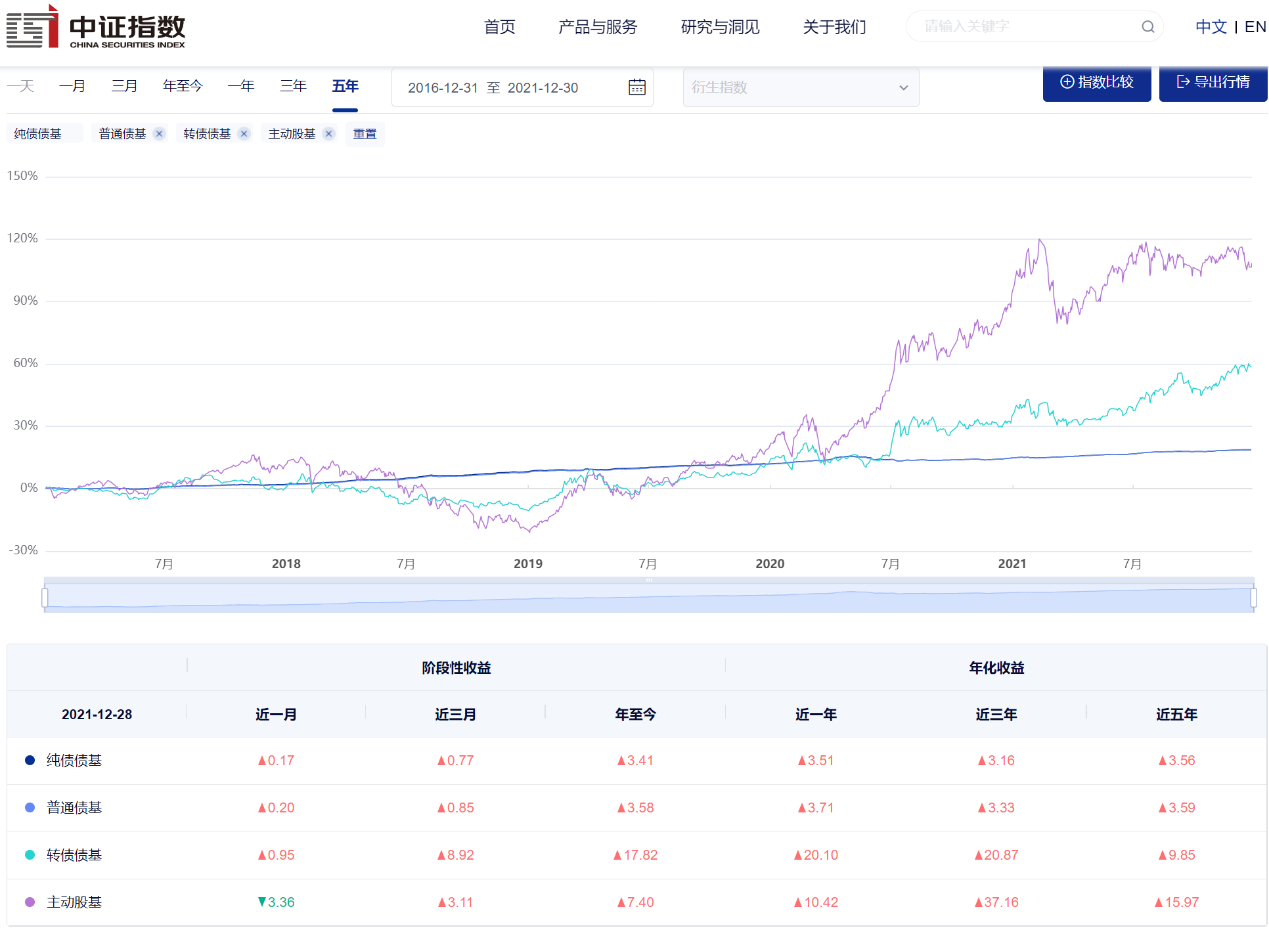

“画线”基金有没有呢?货币基金、超短债基金、短债基金、纯债基金、二级债基和有绝对收益理念的灵活配置型基金就有多少具备这样的特征,只不过越排在后面的基金种类,其收益曲线越显得不够平滑。

如下图所示,“画线”基金在“稳”的同时,收益率也相对较低,很多基民看不上。

为了追求更高的收益,我们只有选择权益类基金,尤其权益类主动基金。

我们知道,投资领域有个著名的“不可能三角”,即任何投资品种都不可能同时满足高收益、高流动性和低风险三个条件。我们既然选择追求较高收益,实际上就同时选择了承担较高风险、忍受较大的波动。

偶尔也有主动权益类基金经理似乎具备了“画线”特质,比如今年就有杨金金、刘畅畅等几位“ABB”选手一战成名。年初我在写田瑀的时候,他的基金刚好也具备画线特征:高收益、低波动。

但事实上,这种“画线”本领没有可持续性。基金经理能够“画线”,更多的是来自运气,因为持仓组合或调仓刚好高度契合了一段时间的市场风格。当市场风格不断切换,尤其切换到基金经理不擅长的风格的时候,“画线”当然也就无以为继。任何一位基金经理都不具备持续“画线”的能力。

“画线”能力不足不应该成为频繁更换基金经理的原因

明知“画线”不可持续,为什么我们还是容易对基金经理不能“画线”(波动和不断回撤是常态)耿耿于怀呢?甚至我们经常会“一言不和”就换基金经理,这到底是为什么?

我们可以选择的基金和基金经理太多,“换”基金和基金经理太方便是直接原因:当前权益类主动基金超过2000只,场外基金一卖一买不过两三天的事,有超级转换功能的平台更是只需要几十秒的功夫。

而我们更换基金(经理)的理由很简单:想换出的基金在下跌,至少是涨得不好;换入的基金一般都是近期涨得好的。

换基的结果怎么样呢?换入的基金要不了多久也开始落后了,因为市场上总有涨得更好的基金。如果运气不好,换入的同时就是亏损的开始。

亏损了还要不要继续换呢?要!于是,我们陷入了频繁追涨杀跌的境地。

市场上基金太多, “别人家的基金涨得更好”似乎是常态。而事实上,别人家的基金经理一样不具备持续“画线”的能力。

毋庸讳言,频繁追涨杀跌,不会有太好的结果,相反大概率带来负向收益。

选择基金经理不要太过随意

回到我们选择基金经理的过程。

有的时候,我们选择某位基金经理可能只是听信“牛人”的一句话,或者看了一篇营销性质的推荐文章。

靠谱一点,我们对自己选择的基金经理做了“认真研究”。我们看了基金经理的成长经历,了解了他的投资风格,对想买入的基金做了业绩归因分析。然后觉得此人此基确实不错。

更理性一点,我们会把看好的基金放入基金池,甚至买入观察仓,做深度研究和跟踪,客观地权衡其优缺点,并与其它相似的基金做了反复比较,然后才建的仓。

应该说,买得越“随意”,更换基金(经理)肯定也会越频繁。

要想与选定的基金经理“长相守”,每一次的买入都应该是深思熟虑后的结果。

我们跟自己选择的基金经理需要“磨合”

权益类主动基金和基金经理那么多,选择哪位或哪几位基金经理,有时看起来更像是一种缘分。不经意间,因为某个机缘,看到了这只基金,经过一番了解后,还对自己的“胃口”。于是选择“结缘”。

这看起来是不是有点像“爱情”?

因为“缘分”和“爱情”走到一起,我们跟自己的另一半不断磨合,我们欣赏对方的优点,对方的弱点和不足我们会选择包容。因为我们足够理性,如果没有理解和包容,就算付出代价换一个人,说不定毛病更多。

基金经理也如此。你觉得当前的基金不如“别家的”,那是因为你没买到手。等你买到手后一段时间,你会发现原来“别家的”基金毛病一样不少,涨多了一样会跌,原来“画线”的业绩更像是化了浓浓的妆引诱你上钩的“伎俩”。而那只被你嫌弃卖出的基金,此时可能正涨得欢着呢。

所以,我们对自己选择的基金经理,在他落后的时候,我们应该多一点耐心,假以时日,他可能会创造佳绩。通过持有较长时间赚钱的经历,会帮助我们建立起对基金经理的信任;持有时间越长,了解越多,这种信任可能就越会牢固。

信任建立起来了,我们就可以放心持有该基金经理管理的基金,安安心心地等待他为我们赚钱。

组合投资、适度分散有利于我们正面评价基金经理

如果有十位通过优选的基金经理摆在那儿,明年谁的业绩最好、谁的业绩会差根本没法准确预判,五年十年更没法说了。就像满天的乌云,哪一朵能飘下雨来,我们谁都不知道。

稳妥的办法是十位都留下,至少不同投资风格的各留下一位,构建一个投资组合,获取他们的平均收益水平就可以了。

这种利用不同投资风格的分散,在短期内会有此消彼长的效果,有平滑波动之功效。

如果每只基金占比10%,单只基金下跌10%只会使我们的总收益下降1%,它下跌30%也才影响我们总收益的3%而已。而不同投资风格的基金中,一般都不大可能齐涨共跌,在个别基金跌跌不休、短期跌幅达到10%时,说不定另一只基金不动声色地涨了8%呢。

但如果单吊一只基金,10%或20%或30%的下跌可能就是我们无法承受之重。基金吧里那些大骂基金经理的大概率都是重仓相关基金的,不是他们有多琐有多LOW,而是他们压力太大需要发泄。

所以适度分散、投资于不同的基金经理,同时持有不同投资风格的基金,我们的持仓中总会有令人羡慕的曾经的“别人家的”基金,有利于改善我们的投资体验,有利于我们更偏正面地评价基金经理。

优选过的基金经理大概率不会差,值得和睦共处

名校硕博,高智商,有进取心,有管理基金的丰富经验,投资框架还在与时俱进。

头部基金公司,有强大的投研团队支持。

谁都有可能失误,谁都可能差在一时。

但我们优选过的基金经理,大概率不会差,值得我们和睦共处。

我们通过组合的方式,组建一个优秀基金经理团队,放心让他们跑出一个平均水平的收益率。

够了。

试图抓取最高收益的都是妄想。

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

【往期精华回顾】

一个简便易行的基金买入策略

再谈中概互联网主题指数基金的投资价值

投资主动基金如何进行择时?

优选积极债基,可以构建长期年化收益率超越沪深300的债基组合

基金深度回测:用数据告诉你买基金赚钱的终极正确方式

以平常心看待量化基金

逆势买基金,我是这么做的

有色金属主题基金投资逻辑

最近火出天际的新能源汽车主题基金还能追高买入吗?

“抄底”中概互联主题基金的正确姿势

人工智能“爆发前夜”?再谈人工智能主题基金投资价值

普通投资者如何对主动基金进行业绩归因分析?

怕高的都是苦命人!投资还需要估值吗?从PE估值说开去

人民币升值对投资QDII基金的影响

免费的基金定投教程,一篇管够

养只金基下金蛋——“懒人养基”的投资观

2021,我的基金如何安放?

$兴全合润混合(LOF)$ $华安逆向策略混合A$ $大成新锐产业混合$

,帮我看看513500 513100 现在还适合上车吗?是不是高估值了,还会涨吗?

,帮我看看513500 513100 现在还适合上车吗?是不是高估值了,还会涨吗?