前几天有读者让我聊聊对于债基投资的看法,本帖将聊聊我的一些观点,不一定对,仅供参考。

近两年很多债基投资者获利颇丰,产生了一批喜欢数蛋的投资者,他们将净值涨幅为0.01%称作为1个蛋,在他们看来依靠数蛋好像就能学会投资债基,其实这种想法并不成熟。只会数蛋的结果是很多债基的净值突然大幅度下跌根本无法避免,也许未来的某一天就会让投资者一年的债基浮盈直接清零。

在了解本帖内容之前,我们需要知道两个结论。

1.市场上债券有多种类型。依靠到期时间可以分为长债、中债和短债,在债市强势期,长债的表现优于中债,中债优于短债,而债市弱势期,结果相反。依靠发行主体不同可以分为信用债和利率债,利率债包括国债、证金债等等,几乎没有违约风险,而信用债包括公司债、企业债等等,存在违约风险(公司还不上钱,部分配置信用债的债基大幅度回撤,几年的收益瞬间清零就有这种可能)。

2.债券的价格和债券利率呈反比,也就是说当市场信贷利率走低的情况下,债券价格会走高。信贷利率的走势一般是由市场供需关系决定的,一般来说经济景气的情况会刺激人们借贷投资或者生产,信贷利率会显著走高,造成债券熊市。而当经济不景气的时候,投资者借贷意愿下降,倾向于存钱,那么就会导致信贷利率走低,造成债券牛市。

明白上述两个结论后,我们再来聊聊当下的情况。如果各位读者近期经常刷财经类新闻,可能会刷到国债利率持续走低的新闻,甚至利率创了历史新低,这意味着投资者认为经济不景气,在这种情况下债市会走强,而且长债表现会优于短债,按照习惯于数蛋的债基投资者观点来看,现阶段配置长债更有前途。此外按照以往惯例,市场利率短期如此大幅度跳水,央行会往往会出手稳住市场利率,利率触底反弹的情况下部分长债债基可能会遭遇净值回撤的情形,那时短债的表现相对会抗跌。但神奇的是这次央行并没有进行干预,甚至连相应的发声都很少。为什么会出现这种情况呢?回顾最近央行管理层的发言就能发现端倪,12月13日央行政策货币司邹司长表示要为政府债券发行营造适宜的流动性环境,再结合过去管理层提出化债的总基调,直白点理解就是需要发行利率较低的新债(特别国债)去代替原本利率较高的旧债(这就是化债的一部分内容),所以央行放任市场利率走低就成了很自然的事情了。

综上从短期维度来看,在管理层发行特别国债之前,中长债基金仍将强于短债基金,配置中长债债基并没有问题,而特别国债发行时,市场利率可能会迎来反弹,届时债基投资者可以再考虑要不要将持仓切换到短债基金中。

从长期维度来看,我个人觉得现阶段债基的强势行情和2021年的医药白酒类似,当时很多资金为了短期收益选择抱团白酒医药,现阶段同样是为了短期收益选择抱团长债,目前十年期国债利率跌破2%,像极了当年白酒估值处于历史最高位一样,投资者并不知道什么时候债市行情会迎来转折,但这天早晚会来,到时候长债债基因为流动性问题会遭遇大幅度回撤,所以对于长期投资者来说,现阶段配置短债债基反而更好。

具体操作内容:

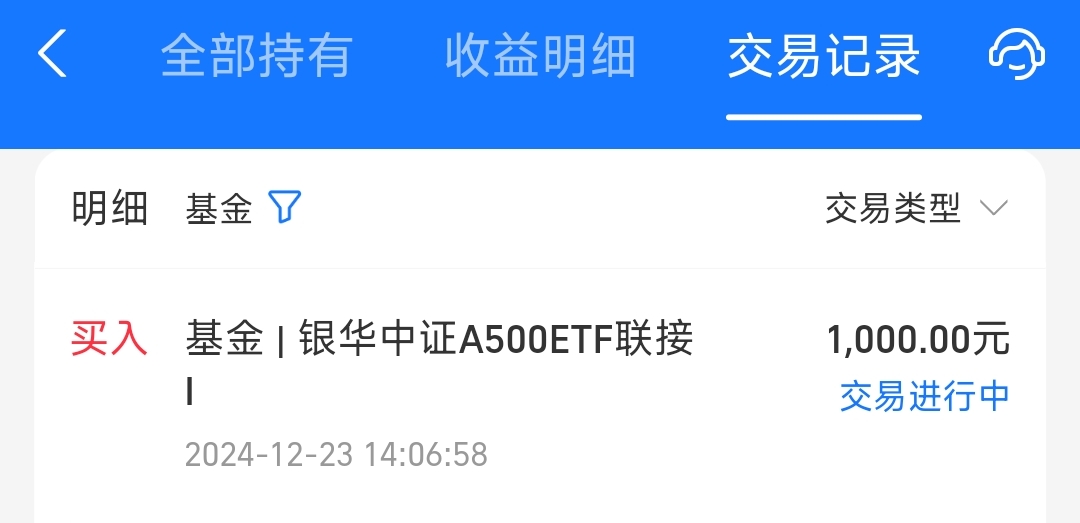

$银华中证A500ETF发起式联接I$ 加仓1000元。

最近布局中证A500指数基金,目的是为了将它作为组合的底仓,长期定投,原因是中证A500指数均衡稳定。沪深300是之前大家普遍认可的代表性宽基指数,跟踪的基金规模最大,同时也是大部分主动基金的比较基准。但随着A股上市公司数量的不断增加和企业规模的不断增长,加上金融、能源等行业的公司天生市值较大造成沪深300其实已经越来越偏向大盘,行业分布更偏向金融和传统行业,风格偏价值。而目前中证A500的成分股相较于沪深300风格和成分股市值都较为均衡,未来在结构性行情中能够更有效的应对市场波动。

最近布局中证A500指数基金,目的是为了将它作为组合的底仓,长期定投,原因是中证A500指数均衡稳定。沪深300是之前大家普遍认可的代表性宽基指数,跟踪的基金规模最大,同时也是大部分主动基金的比较基准。但随着A股上市公司数量的不断增加和企业规模的不断增长,加上金融、能源等行业的公司天生市值较大造成沪深300其实已经越来越偏向大盘,行业分布更偏向金融和传统行业,风格偏价值。而目前中证A500的成分股相较于沪深300风格和成分股市值都较为均衡,未来在结构性行情中能够更有效的应对市场波动。

实盘业绩展示: