#打卡华夏A500#第15天,作为2024年下半年备受瞩目的全新宽基指数,中证A500指数的旋风终于吹到了场外。不同于传统宽基指数的编制思路,中证A500指数的编制理念与国际接轨,以期能打造一只具有国际影响力的核心宽基指数。相比传统宽基指数,中证A500指数具有几大鲜明优势:

一是市值覆盖面更广,代表性更强。截至2024年10月22日,中证A500指数成份股总市值达54.18万亿元,平均市值达1083.63亿元,自由流通市值与营收覆盖度均高于一些传统主流宽基指数,或是A股市场新“晴雨表”。(数据来源:Wind,截至2024.10.22)

二是结构分布均衡,指向“新质生产力”。虽然是大盘指数,但中证A500指数却明显指向“新质生产力”发展方向,前五大行业分别是电力设备(9.5%)、电子(9.4%)、食品饮料(8.2%)、银行(8.2%)和医药生物(7.7%),相较沪深300指数显著超配了新兴行业,更侧重布局锂电、光伏、创新药、国产大飞机、低空经济等我国优势产业。(数据来源:Wind,截至2024.10.22,行业分类为申万一级行业分类)

三是长期历史表现优异,或契合“耐心资本”偏好。自基日以来,中证A500指数累计涨幅为364.49%,区间年化收益率为8.31%,两项数据优于一些传统主流宽基指数,长期风险偏好或更符合外资等“耐心资本”偏好。

四是盈利能力和成长性表现出众。截至2023年年报,中证A500指数成份股平均ROE为10.3%,平均营收增速为3.4%,优于部分大中盘宽基指数,或为指数长期向上奠定了基础。

当前中国经济发展正从“量的积累”向“质的跃升”转变,在产业结构转型过程中,行业龙头发挥着至关重要的关键作用,凭借规模效益、竞争优势、良好的供需格局具有显著投资价值。在此背景下“出世”的中证A500指数,是更符合时代特征、更能反映经济结构、更受外资青睐的宽基指数新标杆。

目前,中证A500指数估值处于低位区间,定价方面吸引力充分。中证A500指数当前市净率为1.53倍,位于2010年以来中枢的1倍标准差以下;市盈率(TTM)为14.53倍,位于2010年以来的中枢附近,安全边际较高。

在外部不确定性较大的环境中,寻找相对确定性较高的方向或是应对方式,中证A500指数所代表的A股优质龙头有望成为吸引力较高的选择。

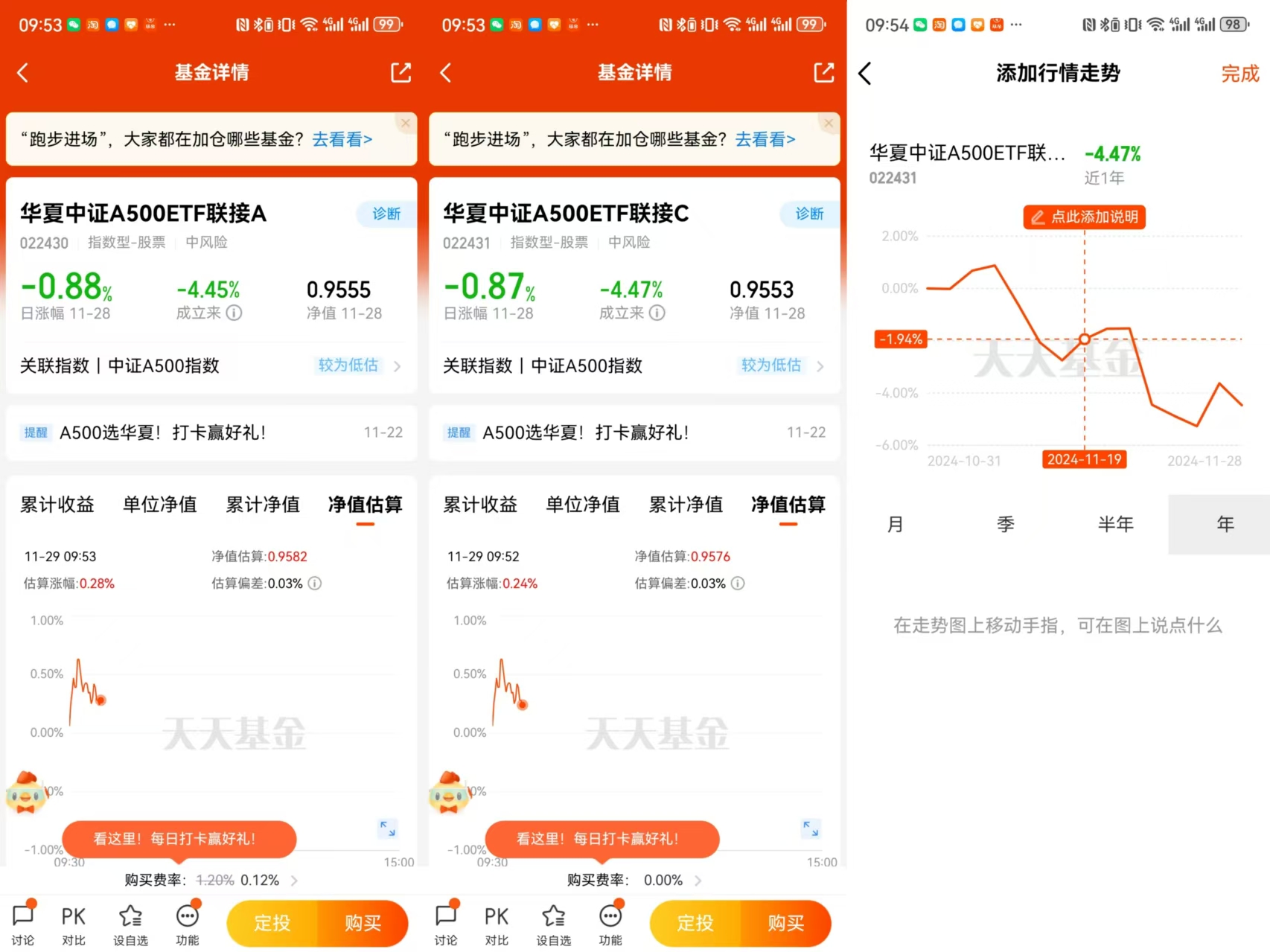

$华夏中证A500ETF联接A$、$华夏中证A500ETF联接C$将为没有开通股票账户的场外投资者搭建参与A500指数ETF的桥梁,便于一键布局A股核心资产。华夏中证A500ETF联接(A类:022430/ C类:022431)发行可谓正逢其时,其费用采用的是0.15%管理费+0.05%托管费的组合,属于目前全市场费率的最低水平,能更好地节约投资成本,有望为投资者场外长线布局A股提供新的选择。@华夏基金 @勤快地花烛 @富可积玉得秋道丁次