随着地产政策“组合拳”的出击,房地产及上下游行业顺势崛起。可见大家对于政策面的青睐。

从这个思路出发,其实可以发现当下迎来政策东风,并且与基本面形成共振的领域还不少,例如装备产业。

4月初,工业和信息化部、国家发展改革委、财政部、中国人民银行等七部门联合印发《推动工业领域设备更新实施方案》,提出到2027年,工业领域设备投资规模较2023年增长25%以上。重点任务中,包括更新升级高端先进设备。针对航空、光伏、动力电池、生物发酵等生产设备整体处于中高水平的行业,鼓励企业更新一批高技术、高效率、高可靠性的先进设备。

对应到投资领域,结合国务院十大产业调整与振兴规划的中证产业指数系列中的中证装备产业指数(代码:H11054,简称:装备产业)恰好契合。该指数由中证800指数样本股中的装备产业股票组成,以反映沪深市场中该产业上市公司证券的整体表现。当前,由“指数大厂”华夏基金管理的华夏中证装备产业ETF发起式联接(A类:021200 C类:021201)也正在发行中,该基金目标ETF为华夏中证装备产业ETF(场内简称:高端装备ETF 代码:516320),已经成立3年左右。

可以看到,目前中证装备产业指数前十大权重股,均精选于高端装备制造细分领域领龙头公司,具备“高技术含量”、“高附加值”、“强竞争力”三大特征,即具备高壁垒,知识与技术密集,融合多学科和多领域的高精尖技术;处于制造业价值链高端,投入产出比较高,具有高附加值的特征。同时在产业链占据核心地位,其发展水平可决定产业链的整体竞争实力。

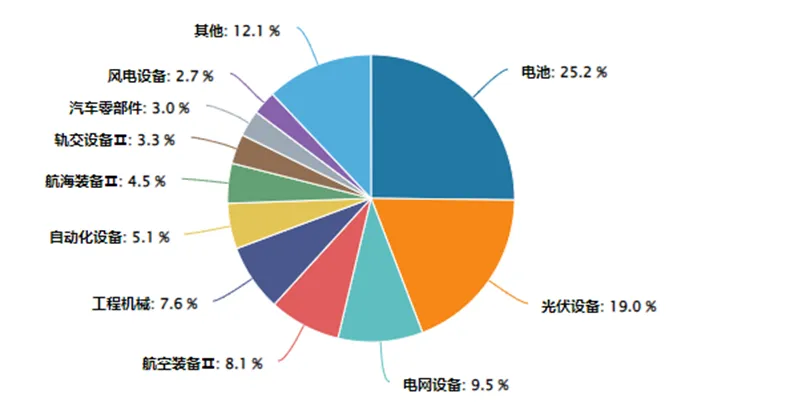

同时从申万一级行业来看,中证装备产业指数成分股中电力设备占比尤其大,权重达58.3%。此外,机械设备与国防军工分别占比20.1%和17.0%。如果更加细分,基于申万二级行业,可以发现电池、光伏设备,电网设备分别占比25.2%、19.0%和9.5%。

数据来源:Wind,截至2024年5月20日

其实无论是电池还是光伏,都在过去一段时间内都经历了较大波动,不过目前基本面都在复苏向好。

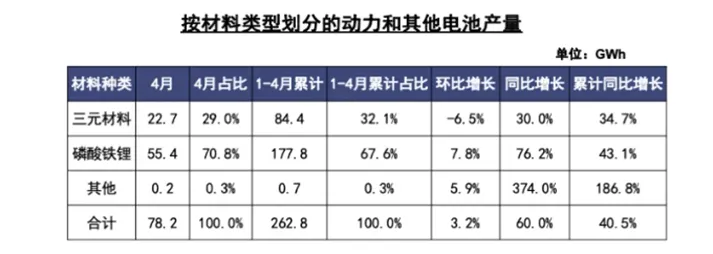

5月11日,中国汽车动力电池产业创新联盟发布2024年4月动力电池月度数据。产量方面,受新能源汽车的需求带动,4月动力和其他电池产量环比同比双增长。4月,我国动力和其他电池合计产量为78.2GWh,环比增长3.2%,同比增长60.0%。1-4月,我国动力和其他电池合计累计产量为262.8GWh,累计同比增长40.5%。

数据来源:中国汽车动力电池产业创新联盟《2024年4月动力电池月度信息》

此外,在销量和装车量方面,也均实现增长。1-4月,我国动力和其他电池合计累计销量为241.2GWh,累计同比增长41.4%。同期,动力电池累计装车量120.6GWh, 累计同比增长32.6%。

光伏方面,不少机构都认为产能出清已现征兆。如方正证券指出,行业价格底部区间已至,下行空间较小。此前由于库存累积带来的非理性价格下行空间使得产业下游压价严重,空间被挤压后预计硅料价格底部已现,光伏价格进入底部。由于成本和电价因素,许多厂商处于亏损状态,进一步限制了价格的下行空间。而价格见底或带来终端需求释放,主产业链后端以及辅材环节受益。

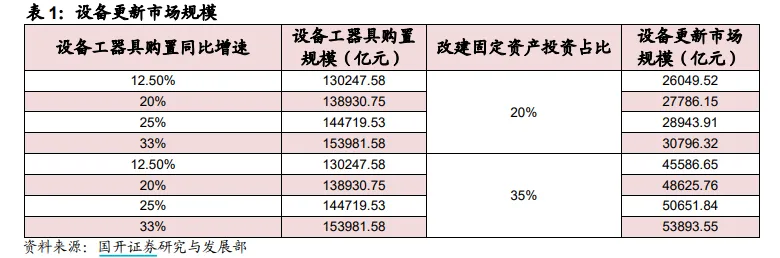

同时在机械设备方面,也有广阔空间。据国开证券分析,2004-2023年我国工器具购置投资完成额复合增长率为12.48%,在大规模设备更新行动方案出台的背景下,假设2024 年设备购置投资完成额增速分别为12.5%、20%、25%、33%,在改建固定资产投资占比为20%、35%两种情景下,粗略测算我国设备更新市场规模在万亿以上规模,在乐观情景下设备更新市场规模可达 5.39 万亿元。

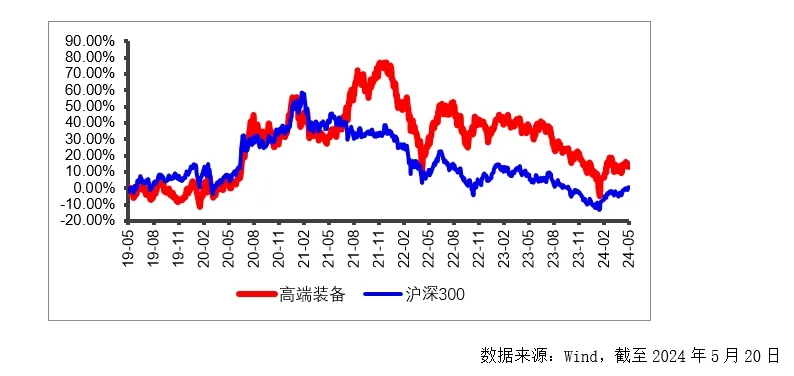

事实上,从《中国制造2025》到《“十三五”国家战略性新兴产业发展规划》,再到如今,随着政策层层推进,产业不断落地,中证装备产业指数呈现出一定的超额收益。据Wind统计,截至2024年5月20日,过去5年,在沪深300微涨0.37%的背景下,中证装备产业指数上涨12.92%。

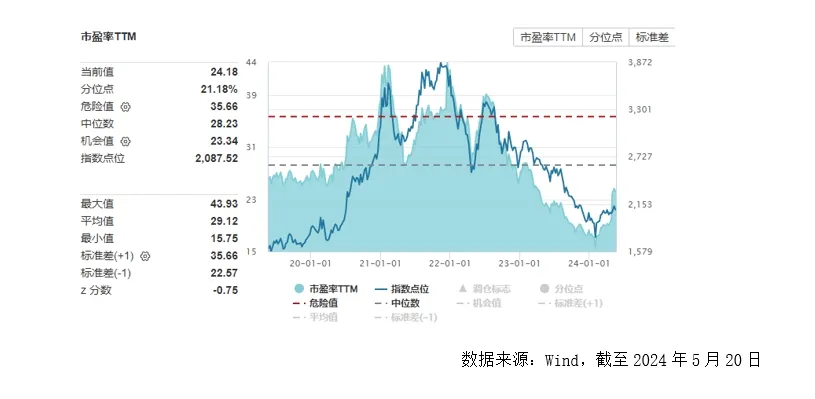

同时从估值角度来看,这一指数当前市盈率(TTM)处于近五年的21.18%分位数处,位于历史中枢偏下位置,具备较好的性价比和投资价值。

最后,从中国经济转型升级、国产替代加速、迈向全球等长期视角来看,高端装备的发展也是势在必行。对于最近权益投资再度燃起信心,并且看好制造成长领域高弹性机遇的投资者,将于5月24日结束募集的华夏中证装备产业ETF发起式联接(A类:021200 C类:021201)或是不错的选择。