随着美国大选尘埃落定,对资本市场尤其是A股的影响却微乎其微。

A股似乎已自身演绎逻辑,进一步开启上扬的节奏。

自从924行情开启后,这一次行情走得更慢、走得也更稳了。

10月财新中国服务业PMI录得52.0 为三个月来最高,经济企稳;后续,11月份财政政策会继续加码;加之海外美联储继续降息,多种利好因素加持下,A股有望继续上扬。

行情第二阶段开启,我们该如何投资?

借助核心资产宽基指数投资股市,是我们历次牛市的一个共识。一轮牛市里,未来确定性最强的就是各行各业的龙头核心资产,在这个价值发现的过程中,龙头公司更能充分分享市场上涨的红利。

那么,我们传统的核心资产代表沪深300指数、新晋宽基指数代表A系列里的A50、A500,谁更能代表未来中国的核心资产?

从指数编制上看

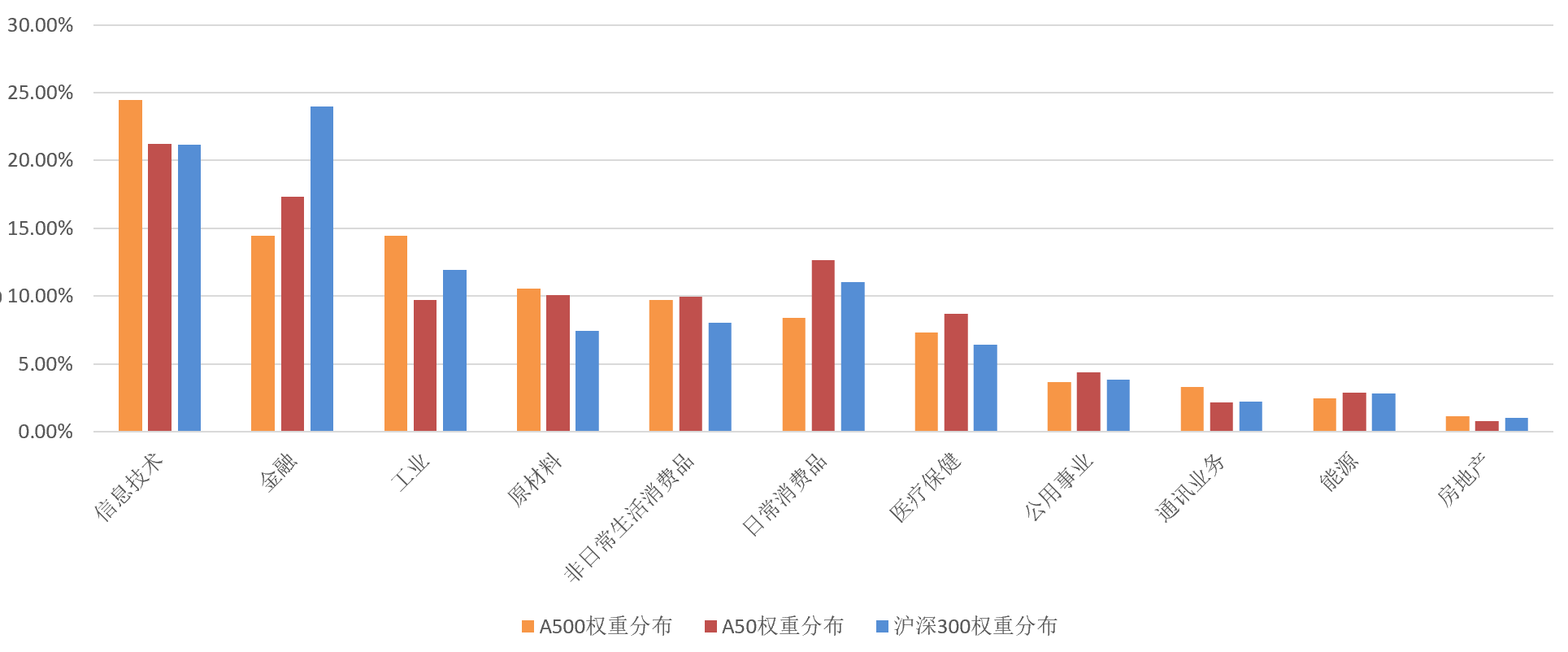

A50、A500、沪深300几只代表核心资产的指数,虽然都是大市值龙头公司,但从龙头公司的据角度、行业的均衡性上,各有差异。

中证A50指数是从98个中证三级行业龙头上市公司证券中,选择市值最大的50只。这就保证了每个股票都是行业龙头公司。银行业只有招商银行,保险业只有中国平安,汽车行业只有比亚迪,酒中只有贵州茅台。

中证A500指数除了涵盖98个中证三级行业龙头上市公司外,为了满足成分股数量500只,还按照行业均衡原则,选择行业内其他自由流通市值较大的公司。成分股包括了4家白酒行业4家保险公司、9家汽车行业、9家银行等。

沪深300等老牌宽基指数一般以市值、流动性优先,按规模从大到小筛选,但忽略了行业均衡性,导致有些行业指数权重过大。比如金融行业在上证50里占比33.06%;在沪深300占比23.99%。

对比来看:

A50、A500更能充分挖掘各行各业“龙头”,买新不买旧在指数上同样成立。

A50、A500指数更关注对行业均衡性的分布,避免单一行业权重过高。详细来看,A50、A500提升了信息技术、医药行业的占比,更聚焦中国新经济增长引擎,指数成份更具成长特征,更能代表新一代核心资产。

A50指数更聚焦,龙头效应明显;A500指数更分散,雨露均沾。

从名字也能看出来,两个新指数,一个是全市场选500家公司,一个是全市场选50家公司,指数成分股的集中度还是有比较大差距的:A50的前十大权重股占比53.68%,A500前十大权重股占比21.04%,前十大权重股占比越高,意味着头部效应越显著。

我们熟悉的纳斯达克100指数,科技龙头“七姐妹”权重在55%左右。核心权重股,越是集中,龙头效应越明显,一般在市场上涨过程里,弹性也更大一些。

从业绩上看

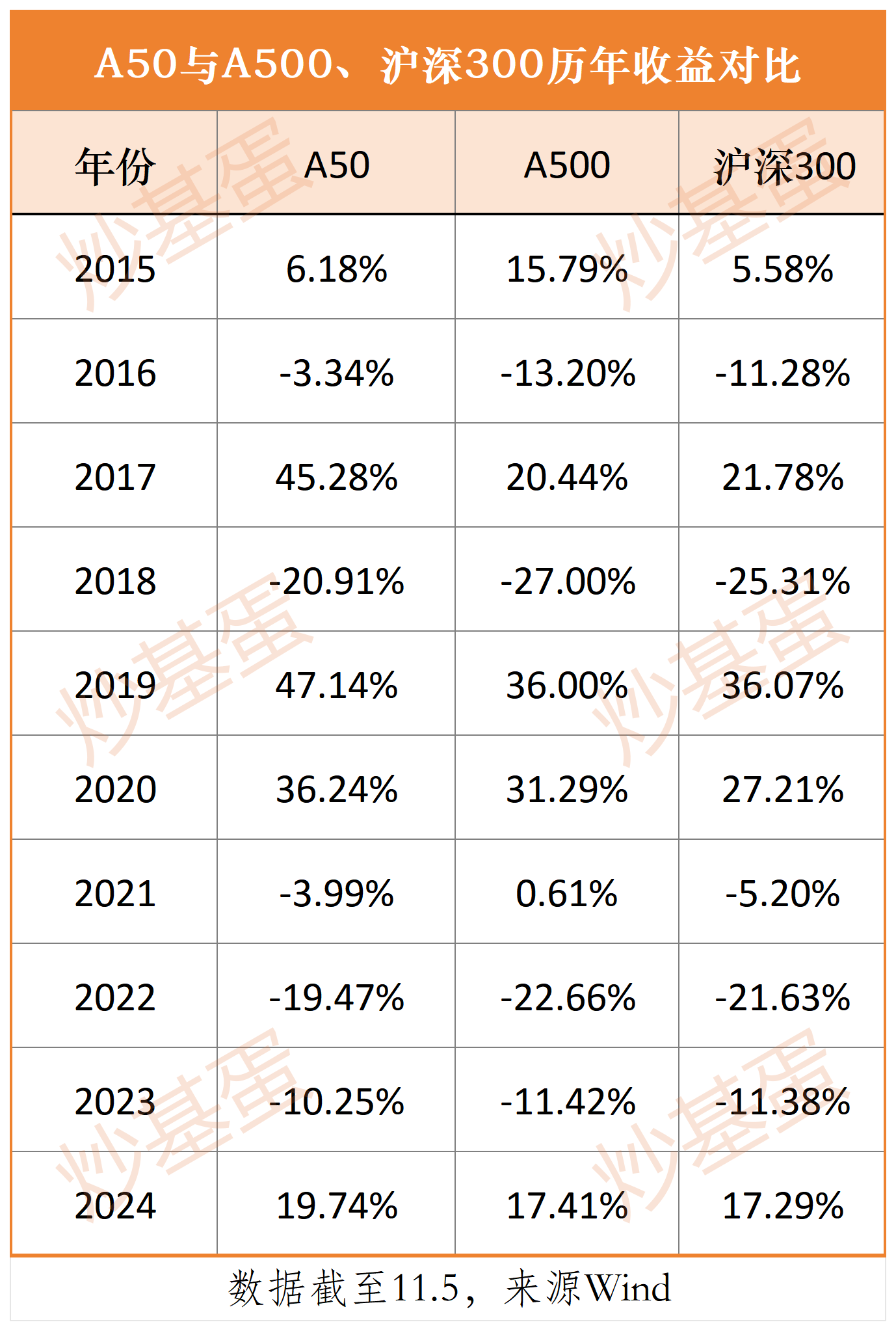

回顾过去10年指数业绩,沪深300累计收益率为35.46%,A500累计收益率为45%,A50累计收益率为93.13%。

A500、A50的表现均好于沪深300,这或许是得益于A系列新指数更高的成长性。

此外不难发现,A50的累计收益率比A500高出1倍,比沪深300高出近2倍,这也是缘于我们上面提到过的,A50更聚焦行业龙头,而龙头企业在行业竞争格局中更具优势,盈利能力更强,所以,A50有8年跑赢A500,有10年跑赢沪深300。

接下来怎么投?

这次的牛市速度快,轮动强,许多新来的投资者并没有吃到牛市红利,甚至浮亏不少。作为普通人,与专业投资机构相比,普通人缺少选股以及捕捉热点行业的能力,投资指数是个更简单省心的选择,从这轮行情的走向来看,基本也是一轮“指数牛”的行情。

接下来的A股布局,从投资龙头核心资产、分享未来潜力、追求更高收益弹性的角度,个人还是更倾向A50这个指数新标杆,能攻善守,集中投资龙头企业。后市走牛能跟上节奏,后市震荡也能稳固防守。

跟踪A50的指数基金要怎么选?

选指数基金就是要选流动性大的,核心就是规模、每日成交额等指标。目前场内$中证A50指数ETF(159593)$ 是规模最大的A50ETF,且日均成交规模处于前列当中。没有证券账户的投资者也可以通过场外基金$平安中证A50ETF联接C$ 入场。作为长期投资的选择,中证A50ETF的潜力不容忽视,值得大家持续关注。

#牛市旗手活跃 如何把握当下机会?##大消费赛道狂飙 投资机会在哪?#

这只基我也上车了

这只基我也上车了