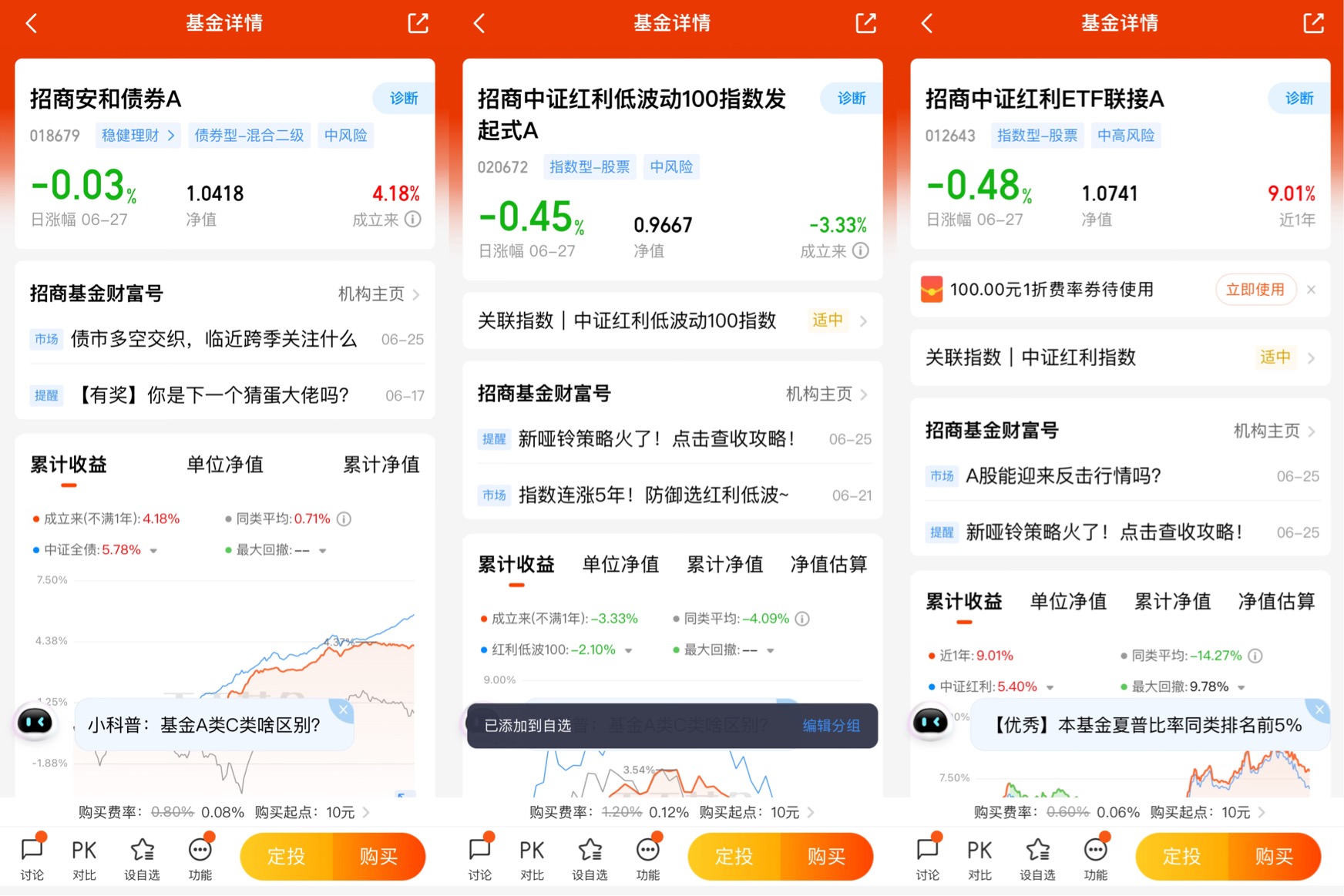

#震惊!A股涌现“食息族”#骑牛看熊也是“食息族”的一员,我想要像价值投资大师一样,通过复利增长收益的方式,让自己“慢慢变幅”。在金融市场待久了,一夜暴富的事情很少,然而通过手中的标的让自己最终变富的事情并不少见,而骑牛看熊也将会坚守“食息族”的守则,让自己“富起来”。 新国九条的细则落地,让上市公司陆续提高分红比例,这也让投资者更能明白谁才是“好公司”。以中证红利2023年为例,如果投资者投入了1万元并坚定不移地持有了一年,就可以获得620元的收益,这相当于是6.2%的年化收益率,试问一下有多少产品能够跑赢这个年化收益率? 以中证红利指数为代表的高股息率组合在近三年连续上涨之际股息率亦同步提升,背后体现的是股息提升的支撑。在A 股市场,当市场处于下行阶段时,中证红利指数能跑赢沪深300 指数。2021 年以来市场下调,进一步凸显红利指数的防御性,2021-2023 年的年度超额收益分别为18.57%、16.18%和12.27%。中证红利指数股息率(过去12 个月)与10 年期国债收益率的差值目前处于历史高位。 今年以来,红利、价值类资产更是一骑绝尘,在偏弱的市场环境下,跑出超10%的涨幅。在动荡的环境下寻找稳定的资产,与“耐心资本”一起做时间的朋友,是现阶段投资策略的最佳选择。红利策略持续强势的原因之一是宏观利率下行周期中资产性价比的抬升。我国长端利率持续下行,在收益率下行的宏观环境中,红利资产低估值、高分红、确定分红的“生息”价值凸显。 2012年以来,中证红利指数显著稳定跑赢上证指数,基本实现熊市守住回撤,牛市抓住收益的偏防御性的投资目标。中证红利指数的稳定表现证明红利策略的有效性,具有长期配置价值。从微观企业或行业的视角看,伴随着中国经济从增量迈入存量时代,A 股行业业绩增速降档后,提高分红是稳住行业ROE 和拔估值的必然选择。近期红利策略超额收益再创新高,红利ETF 近10个交易日净流入,红利策略的投资方向未来可期。 在鼓励分红、央国企注重市值管理以及规范量化交易等政策的影响下,大小盘风格的分化可能会继续提升偏大盘质量风格表现。从近三年来看,红利拥挤度分位数超过95%,景气和质量低位回升,拥挤度分位数不到60%。短期波动并不改变红利策略的长期有效性,低估值、高分红、确定分红的属性决定了红利策略长期有效。 红利投资主要选择能够持续派发高股息的公司进行投资,从企业的稳健盈利、股利回报和估值提升中获取收益,政策推动改革,强调扩大分红回报。红利资产的长期价值正在被发现,尤其在利率中枢下行环境,A 股投资范式可能发生变化。 当前红利板块正处在轮动扩散阶段,以消化年初以来持续上涨带来的高拥挤度。红利投资的范围可能在扩大,很多行业供需格局逐渐趋于稳定,越来越多的公司进入了稳定ROE 的阶段,良好的业绩是股价表现的重要支撑。 骑牛看熊认为“高分红+低估值”让红利策略天然具备防御属性,“食息族”的好日子才刚刚开始,不仅仅是2024年下半年红利策略会大显神威,2025年依然会是“食息族”的天下,而“食息”将会是一个新的风口,也将会是下一个市场热门投资趋势!